- Genomgått ett stålbad efter pandemin – förluster 2022 och 2023

- Fortsatt osäkerhet på kort sikt

- Hög skuldsättning – men hanterbar i våra ögon

- Stort besparingsprogram ska spara 10–11 miljarder 2024 vs. 2022

- Vi räknar med att bolaget vänder till vinst 2024

- Väldigt nedtryckt värdering

- Stor uppsida vid normaliserad lönsamhet

- Vi rekommenderar KÖP med riktkurs 140 SEK

I slutet av mars 2020 – när pandemins effekter var som störst på de finansiella marknaderna – knoppade Electrolux av sin verksamhet inriktad mot professionella kunder. Verksamheten som fick det passande namnet Electrolux Professional har sedan dess utvecklats väl, och aktien har sedan avknoppningen stigit med hela 140 procent.

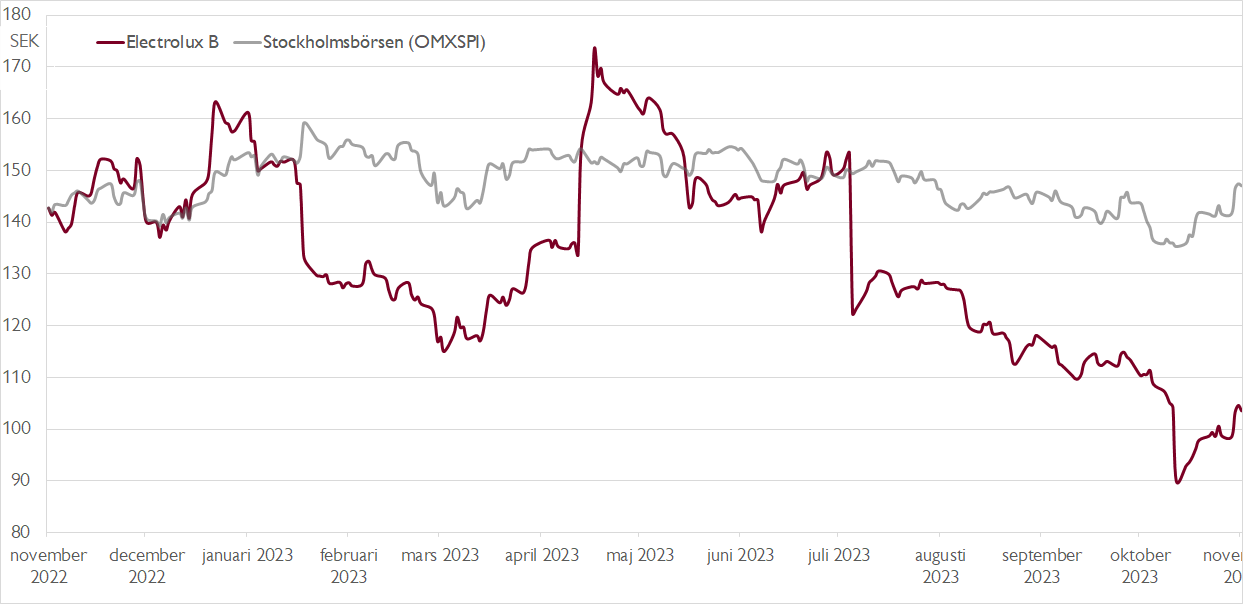

Betydligt sämre har utvecklingen varit för gamla modern Electrolux, som efter avknoppningen är en ren konsumentaffär. Med en aktiekurs precis över hundralappen handlas Electrolux till och med under bottennoteringen från pandemin på 105 kronor.

Den svaga kursutvecklingen speglar en koncern med betydande problem, framför allt i den nordamerikanska och europeiska verksamheten. Konsumenterna är pressade av hög inflation och höga räntor, vilket påverkar volymerna negativt samtidigt som många väljer billigare alternativ. Höga energipriser och press uppåt på löner driver samtidigt upp kostnaderna. Lägg därtill tuff priskonkurrens från Asien. Rörelsemarginalen som 2020 och 2021 var drygt 5 procent i genomsnitt – inte så långt ifrån koncernens mål vid 6 procent – föll i fjol till -0,2 procent. Och i år räknar vi med att marginalen försämras ytterligare till -0,9 procent.

Addera på det en hygglig skuldsättning. Vid årsskiftet kalkylerar vi med att nettoskulden/EBITDA-resultatet landar på höga 5,7. Normalt är det nivåer där långivarna kan trycka på för en nyemission, men Electrolux upplåning saknar så kallade kovenanter, vilket är en stor fördel. Lägg därtill relativt små låneförfall under 2024 samt en god likviditet, nästan 34 miljarder inklusive garanterade kreditfaciliteter, och vi ser en kassainjektion som mindre sannolik trots allt.

I spåren av den svaga rapporten för det tredje kvartalet har vi sänkt våra prognoser rejält. Electrolux går mot ett svagt fjärde kvartal och utsikterna för 2024 är minst sagt osäkra. Vi räknar med en positiv effekt från kostnadsbesparingar på 4 miljarder kronor och ytterligare 1 miljard från externa faktorer, men det motverkas delvis av negativa effekter på 1,9 miljarder från lägre volymer, lägre priser och försämrad produktmix.

Mot denna dystra bild ska ställas att Electrolux värdering är väldigt pressad. EV/SALES-multipeln är under 0,4x, att jämföra med mer normala 0,5–0,6x. Räknat på en normal lönsamhet, snittet 2015–2019, och en värdering i linje med konkurrenterna i dag vid EV/EBIT 9x, ger en aktiekurs på 140 kronor. Lägg därtill att Electrolux historiskt värderats kring EV/EBIT 10,5x.

Electrolux ledning siktar på att återställa lönsamheten via en rad initiativ, däribland en ny organisationsstruktur och en fokuserad tillväxtstrategi i utvalda segment. Den stora biten är dock kostnadsbesparingarna som utökades i samband med Q3-rapporten. Ambitionen är att kostnaderna nästa år ska vara 10–11 miljarder kronor lägre än 2022, jämfört med tidigare 7 miljarder. Som ett led i det utökade besparingsprogrammet kommer bolaget att ta en omstruktureringskostnad på 2–2,5 miljarder under fjärde kvartalet.

Inte kund än? Anmäl intresse här för att bli kund och ta del av vår topprankade aktieanalys och kvalificerade kapitalförvaltning.

Även om osäkerheten är stor talar det mesta för att Electrolux har det värsta bakom sig och går mot en successiv normalisering av lönsamheten. Och då är aktien riktigt billig. Skulle bolagets turnaround inte bli framgångsrik går det heller inte att utesluta en större strategisk översyn eller en styckning av koncernen för att frigöra värden.

Vi rekommenderar KÖP med riktkurs 140 SEK.

Ännu inte kund?

Beställ din provportfölj med rekommenderade aktier och investeringar

Beställ kostnadsfritt

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 30 oktober kl. 07:35.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.