- En av de ledande telekomleverantörerna globalt

- Starka positioner i Nordamerika, Europa och Indien

- Geopolitiska spänningar öppnar för ökade marknadsandelar

- Gynnas av stor amerikansk bredbandsutrullning

- Ny teknik kan väga upp svaghet inom operatörs-capex

- Låg värdering vid EV/EBIT 5,0x på vår prognos för 2024

- Betydande rabattvärdering mot globala tekniksektorn

- Vi inleder bevakning med riktkurs 5,50 EUR

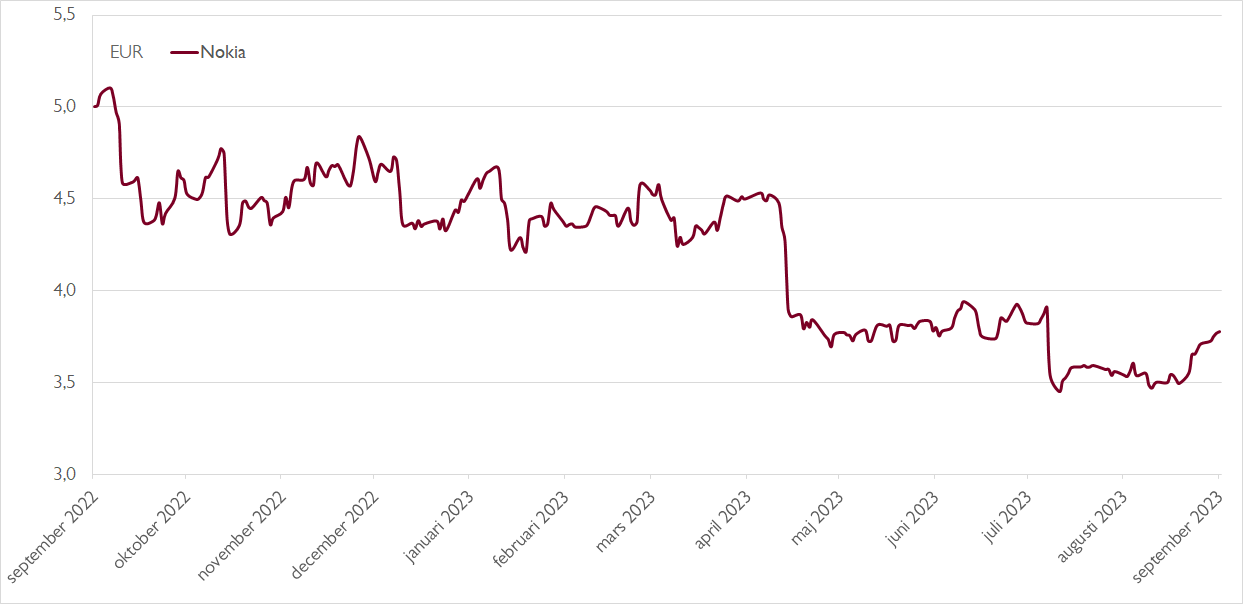

Telekomleverantören Nokias aktie har backat med nära 13 procent i år och cirka 25 procent senaste tolv månaderna, räknat i euro. I juli vinstvarnade Nokia och sänkte prognosen för omsättningen i år till 23,2–24,6 miljarder euro (24,6–26,2). Rörelsemarginalprognosen sänktes samtidigt till 11,5–13 procent (11,5–14).

Bakom kursfallet ligger också en oro över att marknaden för mobil infrastruktur ska försvagas i övergången från 4G till 5G, samtidigt som högre räntor och högre inflation riskerar att dämpa mobiloperatörernas investeringar i mobil infrastruktur.

Vår bild är dock att nya teknologier såsom virtual reality (VR), augmented reality (AR) och artificiell intelligens (AI) kan driva tillväxt i företagssegmentet (enterprise). I kombination med signifikanta statliga stöd i Nordamerika på bredbandsområdet borde det kunna uppväga svagheten inom mobilnät.

Amerikanska staten har aviserat finansiering till flera program för utbyggnad av bredbandsinfrastruktur i USA. Totalt kan stöd på nästan 100 miljarder dollar kan distribueras till amerikanska företag 2023–2027.

Ett sådant program är BEAD (The Broadband Equity, Access, and Deployment Program) som syftar till att bredband med 100 Mpbs nedladdning och 20 Mbps uppladdning byggs ut över hela landet. För att stötta satsningen delas 42 miljarder dollar ut till bolagen som bygger nätverken.

Givet att Nokia ser ut att bli det första teknikbolaget som följer USA:s Buy America Act räknar vi med att bolaget är en av aktörerna som kan dra signifikant nytta av dessa finansieringsprogram både på kort och medellång sikt.

Europeiska telekomleverantörer som Nokia (och svenska Ericsson) gynnas vidare av den alltmer frostiga politiska relationen mellan USA och Kina, vilket inneburit att de kinesiska telekomleverantörerna Huawei och ZTE mer eller mindre är utestängda från den amerikanska marknaden med hänvisning till nationella säkerheten.

Även EU rör sig i samma riktning. Ett tiotal EU-länder har redan stängt ute Huawei och ZTE från 5G-näten, däribland Sverige, och EU-kommissionen har uppmanat övriga medlemsländer att följa efter. Över tid innebär detta möjligheter för Nokia att öka sina marknadsandelar.

Till Nokias favör talar också den starka balansräkningen. Vid halvårsskiftet var nettokassan hela 3,6 miljarder euro, exklusive pensionsskulder.

Utifrån en summan-av-delarna-kalkyl ser vi ett motiverat värde per aktie på 5,50 euro, vilket är nästan 50 procent upp från nuvarande aktiekurs. Aktien handlas i dag på EV/EBIT 5,0x på vår prognos för 2024. Vid en aktiekurs på 5,50 euro skulle EV/EBIT stiga till 8,7x, vilket ändå innebär en signifikant rabatt mot relevanta jämförelsebolag i den globala nätverks- och telekomsektorn vilka värderas till EV/EBIT 6,8–20x.

Vi rekommenderar KÖP med riktkurs 5,50 EUR.

Ännu inte kund?

Kostnadsfritt portföljförslag med utvalda aktier och andra investeringar

Upptäck mer

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 4 september kl. 06:40.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.