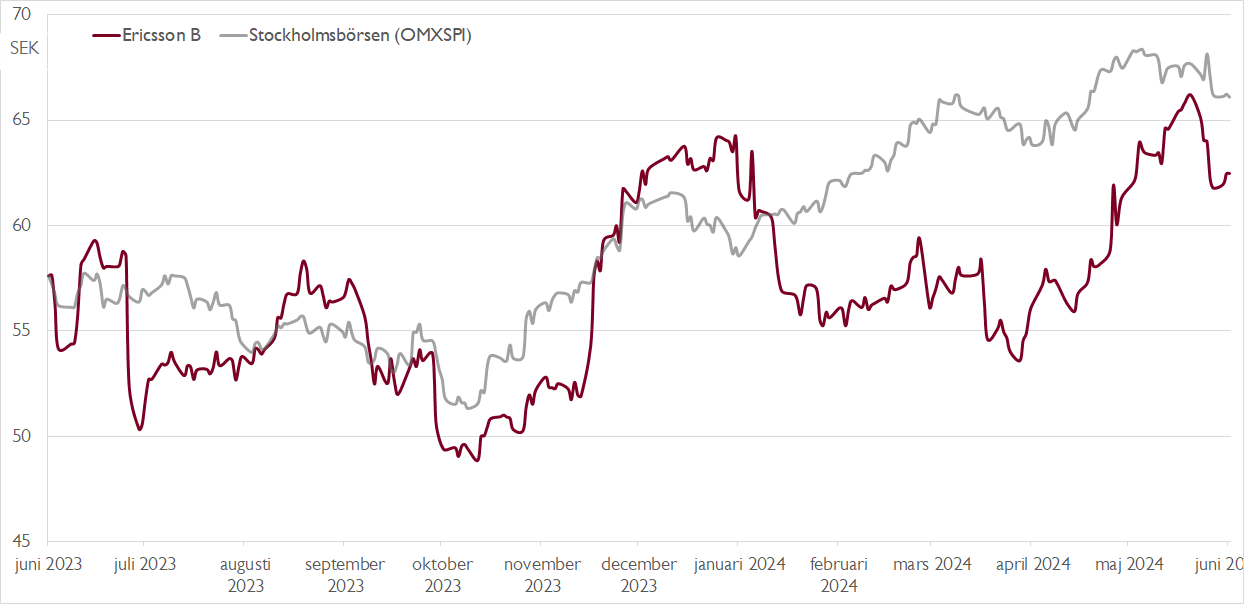

- Aktiekursen nästan halverad på tre år

- Vonage-nedskrivning, muthärva i Irak och baksmälla i USA har tyngt aktien

- Troligt med svag Q2-rapport och vändning därefter

- Stor AT&T-order i USA lyfter försäljning och lönsamhet från andra halvåret

- Besparingsprogram ger ytterligare stöd åt lönsamheten

- Högre bruttomarginalen speglar lönsamhetspotentialen

- Vi räknar med tvåsiffrig rörelsemarginal igen 2025

- Låg värderat vid EV/sales 0,9x och P/E 9,5x

- Vi rekommenderar KÖP med riktkurs 77 SEK

Telekomjätten Ericsson har några tunga år bakom sig. En muthärva i Irak slutade med miljardböter och i höstas aviserades en nedskrivning på hela 32 miljarder relaterad till förvärvet av amerikanska Vonage – en affär som stängdes så sent som i juli 2022.

Till det ska adderas att en svagare efterfrågan tyngt lönsamheten. I fjol var den organiska tillväxten -10 procent. Försäljningen tyngdes inte minst av en baksmälla i USA, efter ett par riktigt starka år 2021 och 2022. Och efter tre år med tvåsiffrig rörelsemarginal föll marginalen i fjol till knappa 7 procent. Den svaga utvecklingen har hållit i sig under inledningen av 2024. Under första kvartalet var det organiska omsättningstappet 14 procent.

Allt är dock inte nattsvart. Sedan kinesiska telekomleverantörer som Huawai blivit mer eller mindre utestängda från flera marknader har konkurrensläget förbättrats, vilket avspeglas i en stärkt bruttomarginal. Från bottennivåerna kring 30 procent under 2017 har bruttomarginalen successivt stärkts till 40–45 procent de senaste åren – nivåer som inte skådats på 15 år i Ericsson.

Under lång tid har Ericssons aktiekurs också samvarierat relativt tydligt med bruttomarginalutvecklingen, men på slutet har ett stort ”gap” öppnat sig, där aktiekursen är väsentligt lägre än vad nivån på bruttomarginalen implicerar.

Detta brott i mönstret förklaras sannolikt av den negativa organiska tillväxten, sämre förtroende för ledningen efter Vonage-förvärvet och ESG-frågetecken efter muthärvan. Men den som väljer att blicka framåt i stället för bakåt kan se tecken på en ljusning.

Från andra halvåret i år kommer Ericssons räkenskaper påverkas positivt av den stora ordern från amerikanska AT&T som aviserades i december i fjol. Ordern värd cirka 14 miljarder dollar löper över fem år. Givet att Ericsson har den högsta bruttomarginalen i Nordamerika ger ökad försäljning där en extra skjuts åt koncernens lönsamhet. Lägg därtill att ledningens omstruktureringsprogram lär synas alltmer i siffrorna under slutet av andra halvåret. Motverkar dessa positiva effekter gör i viss mån en allt starkare svensk krona.

Kortsiktigt ser vi framför oss att Ericsson har ytterligare en svag rapport framför sig innan det börjar vända upp. Vi räknar med ett justerat EBITA-resultat på knappt 3,5 miljarder kronor under andra kvartalet, motsvarande en marginal på 6,0 procent. Från tredje kvartalet räknar vi med en tydlig förbättring med en återgång till tvåsiffrig rörelsemarginal.

På vår prognos för de kommande tolvmånaderna handlas Ericsson till en EV/sales-multipel på 0,9x respektive ett P/E-tal på 9,5x. Den fria kassaflödesyielden är samtidigt över 10 procent. Det är attraktiva multiplar för ett Ericsson som rent operativt står inför en vändning uppåt.

Vi rekommenderar KÖP med riktkurs 77 SEK.

Ännu inte kund?

Beställ din provportfölj med rekommenderade aktier och investeringar

Beställ kostnadsfritt

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 13 juni kl. 06:00.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.