- Fastighetsbolag med fokus på kommersiella fastigheter i norra Sverige

- Fin vinsttillväxt sedan noteringen 2014

- Väldiversifierad fastighetsportfölj

- Huvudsakligen finansierat med banklån – litet beroende av obligationsmarknaden

- Gynnas av kommande investeringsboomen i Norrland

- Ett börsens fastighetsbolag med bäst tillväxtutsikter i våra ögon

- Vi räknar med tvåsiffrig vinsttillväxt framåt nära bolagets mål

- Bolaget förtjänar en premievärdering mot sektorn

- Vi rekommenderar KÖP med riktkurs 250 SEK

NP3 är ett fastighetsbolag huvudsakligen inriktat på kommersiella fastigheter i norra Sverige. Bolaget fokuserar på åtta marknadsområden: Sundsvall, Gävle, Dalarna, Luleå, Skellefteå, Umeå, Östersund och Mellansverige. Portföljen består huvudsakligen av industrifastigheter (51 procent) och handelsfastigheter (23 procent), men innehåller även en del kontor (11 procent), logistik (6 procent) samt övriga fastigheter (9 procent).

Vid årsskiftet värderades fastighetsportföljen till 20,3 miljarder kronor, en rejäl ökning från 4,6 miljarder vid årsskiftet 2015/2016. Den kraftiga tillväxten förklaras av förvärv som bidragit med 10,1 miljarder, investeringar och projekt som bidragit med 2,8 miljarder samt 2,8 miljarder i värdeökning. Även om portföljens komposition förändrats rejält under denna period har uthyrningsgraden legat stabilt vid 93 procent eller mer under alla år bortsett från 2017 då den föll till 91 procent. Under perioden har hyresnivån per kvadratmeter i genomsnitt ökat med 3,3 procent per år.

Den kraftiga tillväxten har medfört att beroendet av enskilda hyresgäster minskat betydligt. I dag står de tio största hyresgästerna för bara 11 procent av hyresintäkterna. Att dessa hyresgäster, såsom PostNord och Dollarstore, är fördelade på 83 enskilda hyreskontrakt minskar risken ytterligare. NP3:s positiva nettouthyrning sedan 2017 stärker också vår vy om hygglig efterfrågan och ett bolag med starka kundrelationer. Under de senaste tio åren har också alla av NP3:s fokusområden uppvisat befolkningstillväxt.

Framåt lär NP3 gynnas av de gigantiska investeringar som planeras i norra Sverige. Över 1 000 miljarder kronor är tänkt att investeras i bland annat förnyelsebar energi, elektrifiering och fossilfritt stål, av bolag som LKAB, SSAB, Vattenfall, H2 Green Steel och Northvolt.

I en fastighetssektor som alltjämt är pressad av det höga ränteläget sitter NP3 i en fördelaktig position med huvudsakligen bankfinansiering på drygt 10 miljarder kronor. Bolagets fyra utestående obligationer kompletterar med 1,8 miljarder.

NP3:s målsättning är att öka förvaltningsresultatet per stamaktie med minst 12 procent per år med bibehållen eller lägre finansiell risk. Vi ser goda förutsättningar för NP3 att leverera god vinst- och kassaflödestillväxt framåt och prognosticerar en genomsnittlig kassaflöde per aktie-tillväxt (CEPS, cash earnings per share) på 11 procent under perioden 2023–2028. Det skulle göra NP3 till ett av fastighetsbolagen i sektorn med starkast utveckling.

Vår riktkurs bygger på en värdering cirka 19 gånger NP3:s kassaflöde per aktie 2028, diskonterat till ett nuvärde. Det innebär en liten premie mot sektorn, vilket vi anser är motiverat givet en vinsttillväxt som högst sannolikt kommer överstiga sektorns.

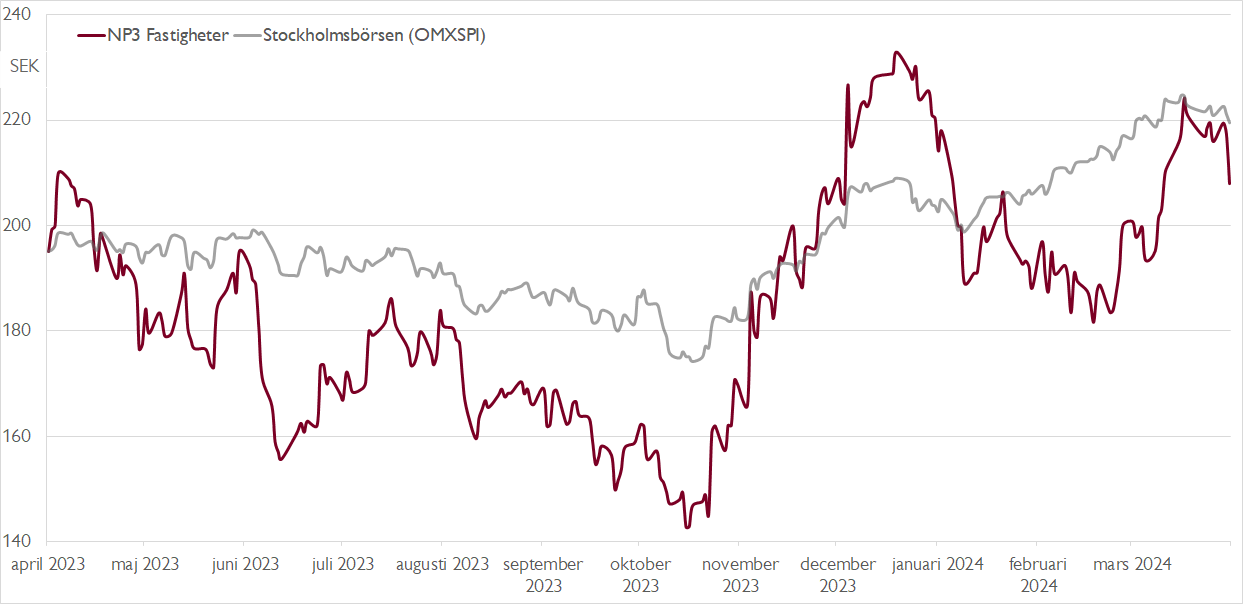

Vi rekommenderar KÖP med riktkurs 250 SEK.

Ännu inte kund?

Beställ din provportfölj med rekommenderade aktier och investeringar

Beställ kostnadsfritt

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 9 april kl. 06:21.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.