- Dämpade utsikter i korta perspektivet

- Successiv städning talar för högre marginaler framåt

- Vi ser potential till snabb vinståterhämtning 2025

- Stark balansräkning – nästan skuldfritt 2025

- Handlas med ~40 procent rabatt mot sektorn

- Värdering under bolagets historiska snittvärdering

- Vi rekommenderar KÖP med riktkurs 230 SEK

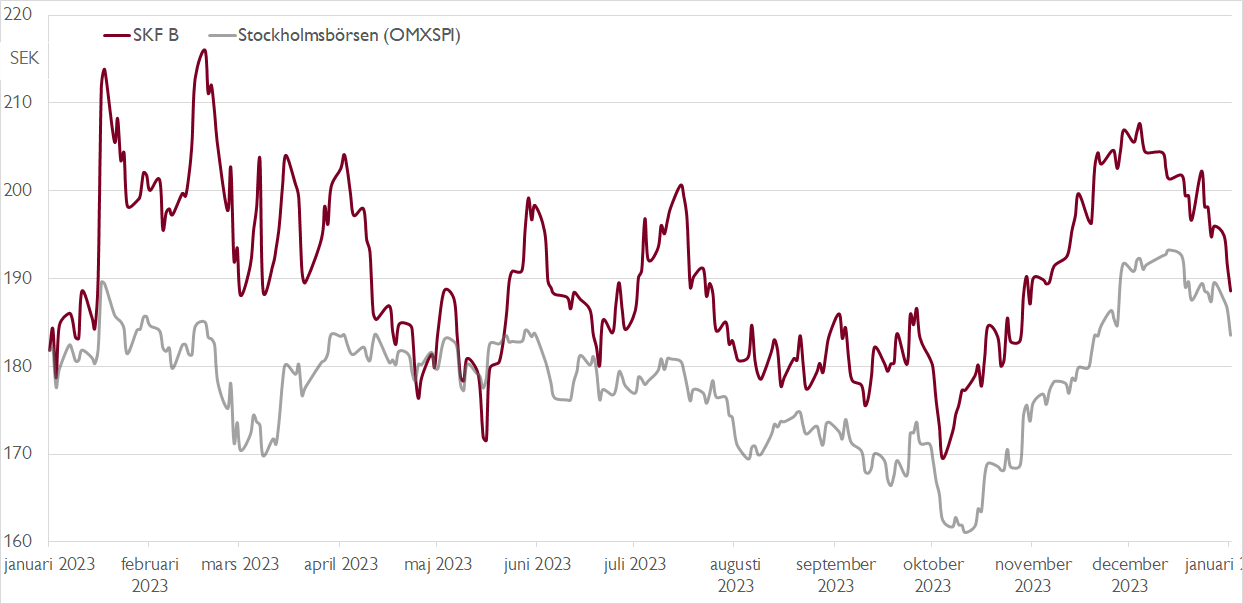

När kullagertillverkaren SKF redovisar sitt bokslut om knappt två veckor den 31 januari är förväntningarna lågt ställda. I niomånadersrapporten flaggade vd Rickard Gustafsson för en negativ organisk tillväxt med låga ensiffriga procenttal. Vi räknar med ett organiskt försäljningstapp på 2 procent, där volymerna är ner 7 procent, vilket delvis vägs upp av att pris/mix påverkar tillväxten positivt med 5 procent.

Utsikterna för 2024 är också dämpade – vi räknar med att ledningen guidar för ett första kvartal med fortsatt negativ organisk tillväxt. För helåret 2024 ser vi ett troligt omsättningstapp på 6 procent och en justerad EBITA-marginal som backar från 12,5 till 12,2 procent.

Till denna dystra bild ska tilläggas att SKF är ett cykliskt bolag med en volatil historik, att bolaget bara växt organiskt med 2,5 procent per år i genomsnitt såväl tio som 30 år bakåt, och att SKF dessutom uppvisat sämre historisk vinsttillväxt än jämförbara verkstadsbolag. Koncernens två affärsområden Industrial respektive Automotive presterar på helt olika nivåer. Medan Industrials rörelsemarginal ligger relativt stabilt kring 15 procent, över koncernens finansiella mål vid 14 procent, pendlar Automotive kring 5–6 procent. Det här låter kanske inte som ingredienser i ett bra aktiecase, men det finns en annan sida av myntet.

I takt med att SKF börjat städa upp i sin struktur, successivt lämnar olönsamma segment och kapar kostnader, går det samtidigt att argumentera för att SKF i dag är ett bättre bolag än historiskt och rör sig i rätt riktning. Dessutom är balansräkningen stark. Vid årsskiftet 2023/2024 räknar vi med en nettoskuld/EBITDA-ratio på låga 0,8x och i slutet av 2025 lär SKF vara mer eller mindre skuldfritt. Det ger utrymme för generösa utdelningar, återköp eller större förvärv. Noterbart är också att aktivistinvesteraren Christer Gardell och hans Cevian Capital under 2022 gick in i SKF och numera är näst största ägare med cirka 8 procent av kapitalet.

Inte kund än? Anmäl intresse här för att bli kund och ta del av vår topprankade aktieanalys och kvalificerade kapitalförvaltning.

När den globala ekonomiska tillväxten sannolikt vänder uppåt igen under 2025 bedömer vi att SKF:s åtgärder kommer synliggöras via en oväntat snabb vinståterhämtning. Det reflekteras inte i den nuvarande värderingen, vilket gör aktien intressant. SKF värderas nu dels lägre än bolaget gjort historiskt, dels med hela 40 procents rabatt mot verkstadssektorn. Skulle bolaget visa att marginalerna strukturellt blivit högre finns en betydande omvärderingspotential i aktien.

I det mer korta perspektivet ställer vi in siktet på en värdering i linje med bolagets historiska snitt på EV/EBITA 9,5x. Det ger en riktkurs på 230 kronor, motsvarande en kurspotential på nästan 22 procent.

Vi rekommenderar KÖP med riktkurs 230 SEK.

Ännu inte kund?

Beställ din provportfölj med rekommenderade aktier och investeringar

Beställ kostnadsfritt

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 10 januari kl. 06:10.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.