- Europa-fokuserat medicinteknikbolag med konjunkturokänslig verksamhet

- Höga förvärvsambitioner och gott om förvärvskandidater

- Pandemieffekter i Labtech ebbar ut – divisionen växer igen från Q2 2023

- Stor vårdskuld efter pandemin gynnar Medtech-divisionen framåt

- Förvärvstillväxten tar troligen fart igen från 2024

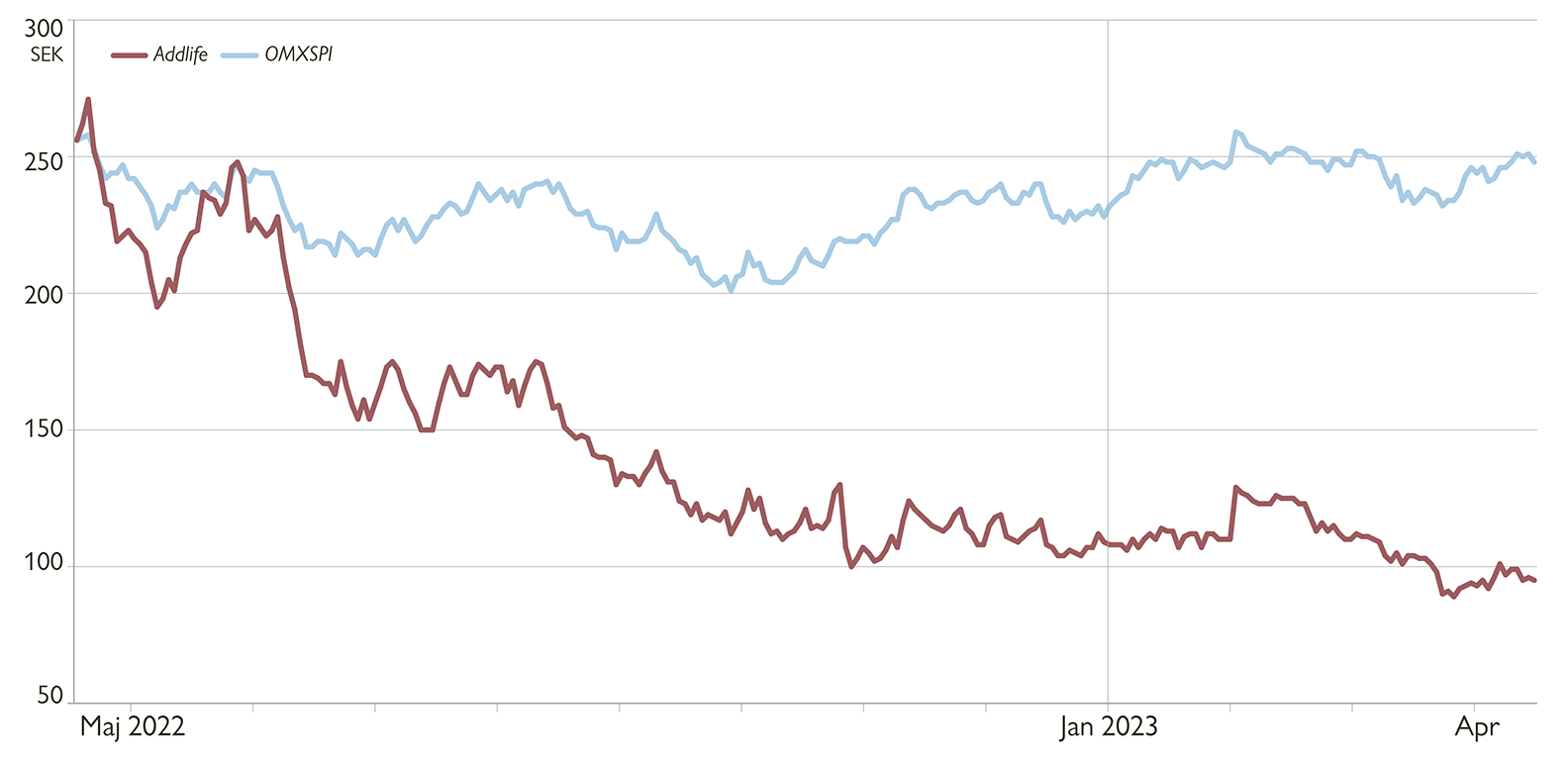

- Kursfall på runt 75 procent från toppen 2021

- P/e 15x på vår prognos för 2024 – rabatt mot liknande bolag

- En aktie för den långsiktiga tillväxtportföljen

- Vi rekommenderar Köp med riktkurs 140 SEK

Under börsuppgången fram till toppen vid årsskiftet 2021/2022 blev förvärvsbolagen gradvis hetare. Börsbolagen som serieförvärvade onoterade bolag till låga värderingsmultiplar uppvisade i många fall stabil tvåsiffrig vinsttillväxt. Det då historiskt låga ränteläget var väldigt gynnsamt för serieförvärvarna: Dels var det billigt att göra skuldfinansierade förvärv, dels gick det att motivera högre värderingsmultiplar för bolag med riktigt hög vinsttillväxt.

En av alla dessa förvärvsmaskiner som investerarna värderade upp rejält var Addlife, sprunget ur en av de mest framgångsrika serieförvärvarna på börsen: Addtech. Den senares affärsområde med fokus på medicintekniska produkter knoppades av 2016 och blev Addlife – ett Europa-fokuserat medicinteknikbolag som äger, utvecklar och förvärvar nischade bolag med fokus på hälso- och sjukvårdssektorn, inom allt ifrån forskning till vård. I koncernen finns nästan 90 operativa dotterbolag som säljer alltifrån laboratorieutrustning och diagnostikinstrument till hygienprodukter och hjälpmedel inom hemvård.

De första åren på börsen blev framgångsrika för Addlife och vd Kristina Willgård. Från 2016 till 2019 ökade omsättningen från 1,9 miljarder SEK till 3,5 miljarder – motsvarande en årlig tillväxt om nära 23 procent. Under samma period ökade rörelseresultatet på EBITA-nivå med 17 procent per år till 305 miljoner SEK. Aktiemarknaden jublade. Räknat från avknoppningen i mars 2016 till februari 2020 steg aktien med över 200 procent. Och sen kom pandemin.

Pandemin utlöste en lavinartad efterfrågan på covid-19-tester – mycket gynnsamt för Addlifes affärsområde Labtech, som fick en extrem organisk medvind. Under flera pandemikvartal uppvisade affärsområdet en organisk tillväxt kring 80 procent. Samtidigt fortsatte ledningen att förvärva i rask takt. Bara under 2021 genomfördes sju förvärv som tillförde en årlig omsättning på cirka 3,3 miljarder SEK.

Toppåret 2021 nådde omsättningen nästan 8 miljarder SEK – upp 130 procent på bara två år. Och EBITA-resultatet på knappt 1,3 miljarder SEK motsvarade en ökning med över 300 procent på två år. Även om investerarna nog anade att de pandemidopade vinsterna var övergående värderades Addlife-aktien upp. P/e-talet tog sig över 40x och aktien toppade på 390 SEK i februari 2021. Räknat från börsdebuten i mars 2016 innebar det en avkastning på nästan 1 400 procent på bara fem år.

Men pandemin bedarrade. Med den försvann Addlifes påtagliga organiska medvind i divisionen Labtech. Under 2022 minskade den covid-19-relaterade omsättningen i affärsområdet med hela 56 procent till 760 miljoner SEK (1 719). För aktieägarna blev resultatet en ordentlig baksmälla, när aktien rasade med hela 72 procent under 2022.

När Addlifes nye vd Fredrik Dalborg, som tillträdde i höstas, den 26 april redovisar rapporten för det första kvartalet 2023 är förväntningarna lågt ställda eftersom Addlife ännu en gång möter tuffa jämförelsetal relaterade till pandemin. Vi räknar med att Labtech-divisionen redovisar ett omsättningstapp på 28 procent jämfört med samma kvartal 2022, och att Addlife på koncernnivå nästan halverar EBITA-resultatet till 241 miljoner SEK (435). Sen ska det värsta vara över.

Från andra kvartalet lär Labtech-divisionen återgå till att visa omsättningstillväxt. Och från andra halvåret räknar vi med att Addlife på koncernnivå åter börjar öka vinsten. Stöd kommer också från Medtech-divisionen, som lär gynnas när den stora vårdskulden från pandemin ska betas av. Många operationer ställdes in och nu finns ett stort uppdämt behov, vilket talar för god efterfrågan framåt.

På EBITA-nivå ser vi en vinsttillväxt på 7–8 procent i årstakt under andra halvåret, vilket under 2024 accelererar till nära 14 procents tillväxt. Det är nästan i nivå med Addlifes långsiktiga mål om 15 procents resultattillväxt över tid. Och i takt med att skuldsättningen kommer ner räknar vi med att förvärvstempot successivt skruvas upp från 2024.

För långsiktiga investerare som söker ett konjunkturokänsligt bolag med god tillväxtpotential ser Addlife klart attraktivt ut. Vi rekommenderar Köp med riktkurs 140 SEK. Riktkursen baseras på en blandning av dels Addlifes värdering relativt ett antal liknande bolag (där genomsnittet är P/e 19,3x på våra resultatprognoser för 2024), dels ett långsiktigt förvärvsscenario.

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 24 mars 2023 kl. 14:49.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.