- Ifrågasatt förvärvskoncern

- Avyttringar har stärkt balansräkningen

- Skuldsättningen under kontroll

- Tecken på att det vänt operativt

- Bättre tredje kvartal än väntat

- Vi ser fortsatt återhämtning framåt

- Värderas med betydande rabatt mot bevisade serieförvärvare

- EV/EBITA på bara drygt 8x på vår prognos för 2025

- Vi rekommenderar KÖP med riktkurs 17 SEK

Framgångarna för flera av börsens serieförvärvare gjorde att många andra bolag med liknande affärsmodeller sökte sig till börsen under pandemiåren och åren dessförinnan. Ett av dem var Storskogen som börsnoterades hösten 2021. Bolaget som grundades så sent som 2012 hade via en accelererad förvärvsresa 2017–2021 snabbt nått årlig omsättningstakt på cirka 20 miljarder kronor.

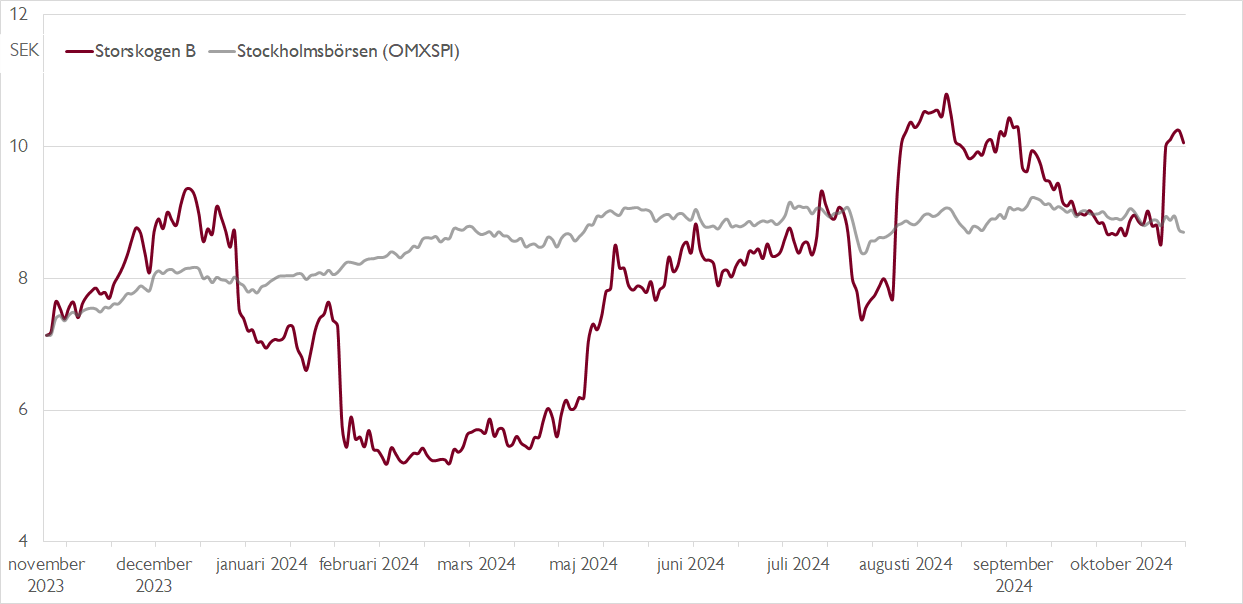

Från noteringskursen på 38,50 kronor i början av oktober 2021 steg aktien till dryga 60 kronor på bara ett par månader. Därefter inleddes en lång utförslöpa. Vid sidan av ett försämrat börsklimat började investerarna även hitta brister i det snåriga förvärvsbygget. I våras bottnade aktien vid dryga 5 kronor – ner över 90 procent från kursrekordet.

Problemen för Storskogen har varit flera. När den operativa verksamheten, indelad i tre affärsområden inom tjänster, handel och industri, började möta motvind blev aktiemarknaden orolig över skuldsättningen. Snabbt stigande räntor blev också kostsamt. Under 2023 uppvisade Storskogen -3 procents organisk tillväxt och fick se nettoresultatet falla med hela 41 procent.

Från i höst får våra private banking-kunder tillgång till ännu mer topprankad aktieanalys. Anmäl intresse här för att bli kund.

För att staga upp balansräkningen fick ledningen dra i handbromsen och börja avyttra verksamheter. Totalt såldes bolag med en omsättning på nära 1,9 miljarder kronor under 2023, vilket kan jämföras med att förvärv tillförde 0,7 miljarder i omsättning. Bolaget har fortsatt på samma spår i år med en avyttrad omsättning på 1,7 miljarder och minimala förvärv.

Balansräkningsoro och förvärvstillväxt som plötsligt försvann ledde parallellt till en ordentlig multipelkontraktion. Aktien som tidigt i börskarriären handlades till EV/EBITA-multiplar på över 30x har fått se multipeln falla till dryga 8x på vår prognos för 2025. Men efter stålbadet, som även inkludera ett vd-byte i somras, går det nu att ana en ljusning.

Under tredje kvartalet minskade omsättningen med 4 procent till knappt 8 miljarder. Avyttringar förklarar 5 procent av omsättningstappet, vilket innebär en svagt positiv organisk tillväxt. Det justerade EBITA-resultatet ökade samtidigt med 8 procent och marginalen stärktes tydligt till 9,8 procent (8,7).

Jämfört med kvartalet innan minskade nettoskuld/EBITDA-ration till 2,6x (2,7) och kreditvärderingsinstitutet S&P upprepade kreditbetyget BB, men har justerat upp utsikterna från negativa till stabila. Aktien steg kraftigt på rapporten som överträffade såväl våra som konsensus förväntningar.

Framåt räknar vi med att Storskogen fortsätter att öka vinsten samtidigt som ledningen arbetar för att få ner skuldsättningen. Under nästa år ser vi förutsättningar för bolaget att återuppta förvärven. Den låga värderingen på vår prognos för nästa år vid EV/EBITA på drygt 8x innebär samtidigt en betydande omvärderingspotential när Storskogen väl återfår investerarnas förtroende.

Vår riktkurs baseras på en sammanvägning av ett förvärvsscenario som ger en riktkurs på 18 kronor och en relativvärdering bolag som ger en riktkurs på 16 kronor. I jämförelsevärderingen har Storskogen fått en rabatt på 40 procent relativt jämförelsebolagen på grund av bland annat bolagets kortare historik, sämre lönsamhet och högre skuldsättning.

Vi rekommenderar KÖP med riktkurs 17 SEK.

Ännu inte kund?

Beställ din provportfölj med rekommenderade aktier och investeringar

Beställ kostnadsfritt

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 8 november kl. 08:49.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.