- Dyrt förvärv av Stanley Security har tyngt aktien

- Teknik och säkerhetslösningar nu en tredjedel av affären

- Nya finansiella mål speglar marginalpotentialen

- Vi räknar med successiv marginalförbättring 2023–2025

- Värderingen pressad jämfört med historiskt snitt

- Försvagade arbetsmarknader kan gynna bolaget

- Vi rekommenderar Köp med riktkursen 119 SEK

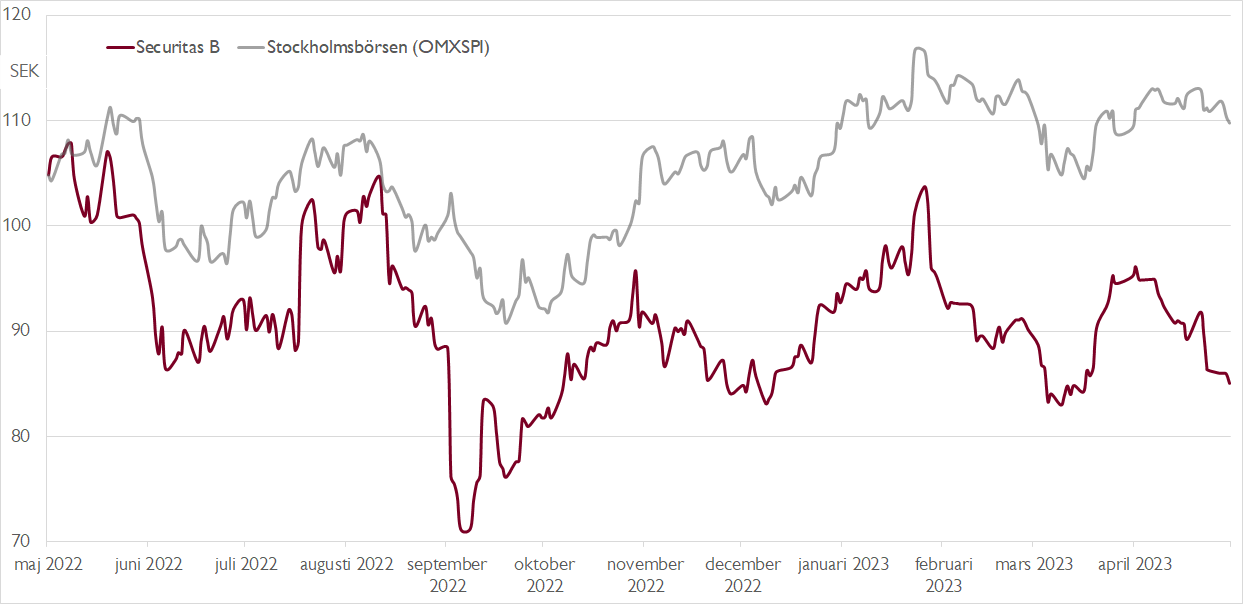

Säkerhetskoncernen Securitas har varit en riktig besvikelse för aktieägarna de senaste åren. Kursfallet ner till 86 kronor innebär att aktien handlas på samma nivåer som 2015.

En viktig förklaring till den svaga utvecklingen är fjolårets förvärv av Stanley Security, inriktat på elektroniska säkerhetslösningar, från amerikanska Stanley Black & Decker. Storaffären aviserades i december 2021, slutfördes i juli 2022 och delfinansierades med en nyemission i höstas.

Marknadens skeptiska reaktion på förvärvet grundar sig i två bitar. Dels betalade Securitas ett högt pris (EV/EBITDA kring 13x), dels satte affären ljuset på ett strategiskt felsteg långt bak i tiden.

2006 delades Securitaskoncernen upp i fyra olika börsbolag. I Securitas behölls den traditionella bevakningsverksamheten – en lågmarginalaffär. De andra tre bolagen var Loomis (värdetransporter och kontanthantering), Securitas Direct (hemlarm) samt Niscayah (elektronisk säkerhet och säkerhetslösningar).

Fem år senare, 2011, blev det budstrid om Niscayah mellan Securitas, som ångrat sig och ville köpa tillbaka sin gamla verksamhet, och Stanley Black & Decker. Amerikanerna gick till slut segrande ur striden.

Åren därefter försökte Securitas i mångt och mycket att bygga en ny affär inom elektroniska säkerhetslösningar, bland annat via en rad förvärv. Från 2012 till 2021 ökade säkerhetslösningar och elektronisk säkerhet sin andel av koncernens omsättning från cirka 6 procent till 22 procent.

Förvärvet av Stanley Security, som givetvis utvecklats sedan Niscayah-tiden, innebär att säkerhetslösningar och elektronisk säkerhet nu står för knappt en tredjedel av koncernens omsättning.

Styrelse och ledning i Securitas är tydliga med att såväl tillväxt- som lönsamhetspotentialen är större inom teknik och säkerhetslösningar, illustrerat av nya finansiella mål som lanserades i augusti i fjol.

Inom teknik och säkerhetslösningar är ambitionen att växa med 8–10 procent per år 2022–2026. Högre exponering mot detta mer lönsamma segment i kombination med bland annat kostnadssynergier bedöms kunna lyfta koncernens rörelsemarginal till 8 procent i slutet av 2025. Långsiktigt är ambitionen en rörelsemarginal överstigande 10 procent. Marginalmålen kan ställas i relation till Securitas historiska rörelsemarginal som legat kring 5 procent.

I rapporten för första kvartalet särredovisade Securitas lönsamheten i de olika affärerna. Då framgick att bevakningsaffären har en rörelsemarginal på drygt 4 procent, medan teknik och säkerhetslösningar ligger precis över 10 procent. Den senare delen stod för 56 procent av kvartalets vinst, vilket tydligt illustrerar förändringen av Securitas affär.

Koncernens förbättrade försäljningsmix och höjda ambitioner har emellertid inte resulterat i någon uppvärdering av aktien. Tvärtom. Sedan förvärvet aviserades har aktien backat med cirka 22 procent. På vår prognos för 2024 är P/E-talet cirka 9x. Det kan jämföras med ett femårssnitt kring P/E 15x. Kort sagt är förtroenderabatten väldigt stor, vilket skapat ett intressant läge i aktien.

Vi räknar med att Securitas nu står inför en marginalförbättringsresa efter Stanley Security-förvärvet och bedömer att rörelsemarginalen på EBIT-nivå går från 5,1 procent i år till 5,8 procent 2024 och 6,3 procent 2025.

Tillsammans med cirka 3 procents årlig omsättningstillväxt ger det en accelererande justerad vinsttillväxt per aktie som går från 4 procent i år till 7 procent 2024 och 12 procent 2025. En sådan återgång till hälsosam vinsttillväxt ligger inte alls i värderingen av aktien.

I rapporten för första kvartalet var den europeiska verksamheten en liten besvikelse, men framåt talar en försvagad arbetsmarknad för ett minskat kostnadstryck vilket ger stöd åt lönsamheten.

Vi upprepar rekommendationen Köp med riktkurs 119 SEK. Bortom 2023 ser vi ytterligare potential i aktien.

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 4 maj 2023 kl. 06:47.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.