- Poddcastplattform med stark marknadsposition

- Fin tillväxthistorik och bra momentum kortsiktigt

- Skalbarhet leder till kraftiga resultatförbättringar

- Växte med 22 procent under Q2 och nästan halverade förlusten

- Break-even inom räckhåll och fortsatt stor nettokassa

- Värderas mot stor rabatt mot en grupp jämförelsebolag

- Vi rekommenderar KÖP med riktkurs 20 SEK

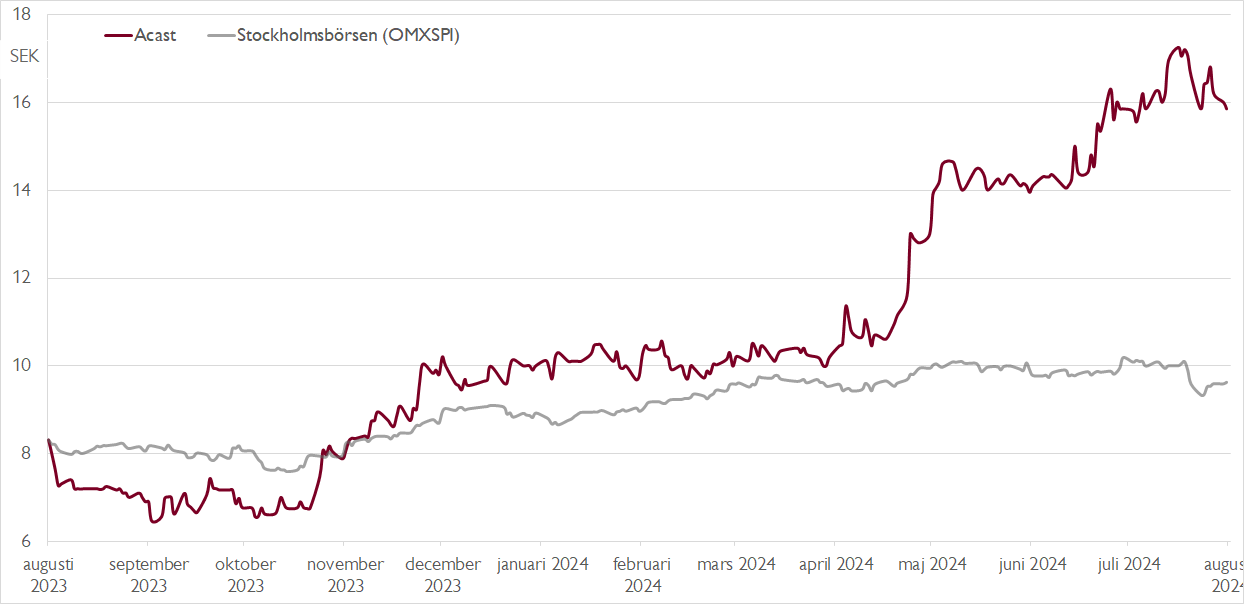

Poddcastplattformen Acast grundades i Stockholm för tio år sedan och gjorde entré på Nasdaqs First North-lista i mitten av juni 2021 till kurs 38 kronor. Tre år senare handlas aktien i cirka 16 kronor, men på slutet har den fått ordentlig fart. Senaste året är kursuppgången över 90 procent.

Acast affär är enkel: bolaget har utvecklat en marknadsplats för poddar som sammanför poddproducenter, annonsörer och lyssnare. I slutet av fjolåret hade bolaget cirka 100 000 poddar på plattformen, 2 700 annonsörer och 400 miljoner lyssningar per månad.

Poddproducenterna som nyttjar Acast kan enkelt nå ut med sin podd på en mängd olika plattformar och snabbt börja tjäna pengar på lyssnarna. Annonsörerna ges samtidigt en möjlighet att köpa stora volymer annonser och att rikta dessa till rätt publik. Huvudprodukterna är rena annonser, korta förinspelade budskap från annonsören och så kallade sponsorskap där programledarna i podden läser upp budskap. Under 2023 stod annonsintäkter för 90 procent av Acasts intäkter.

Inte kund än? Anmäl intresse här för att bli kund och ta del av vår topprankade aktieanalys och kvalificerade kapitalförvaltning.

Intäktspotentialen för Acast avgörs av flera faktorer. Antalet lyssningar och antalet annonsplatser i poddarna ger en total annonskapacitet. Därefter påverkas intäkterna av andelen annonsutrymme Acast lyckas sälja (sell through rate) och priset på annonserna. Acats sell through rate har sedan 2018 ökat från cirka 17 procent till nära 30 procent i fjol och är i våra ögon en nyckelfaktor för fortsatt tillväxt. En annan drivkraft är en ökad acceptans för poddannonsering och undersökningar som visar att det är ett effektivt annonsformat med bra avkastning på marknadsföringskronorna.

Operativt har Acast en historik med snabb tillväxt, där omsättningen ökat från 361 miljoner 2019 till drygt 1,6 miljarder i fjol. Samtidigt har dock förlusterna varit stora. Under 2023 var det justerade rörelseresultatet -183 miljoner, en förbättring från -330 miljoner året innan. Förlusterna har inte varit ett kortsiktigt problem då Acast suttit, och fortfarande sitter, med en stor nettokassa. Vid halvårsskiftet hade bolaget 712 miljoner kronor i kassan.

Senaste kvartalen har Acast uppvisat en trend med god tillväxt och stärkt bruttomarginal, samtidigt som omkostnaderna inte ökat i samma takt. Bolaget har kort sagt börjat uppvisa en tydlig skalbarhet som gör att lönsamhet nu är i sikte. Vi räknar med att bolaget når ett svagt positivt rörelseresultat på EBITDA-nivå i år och svarta siffror på EBIT-nivå under 2026.

Under andra kvartalet växte Acast med 22 procent, högre än vår prognos om 16 procent. Precis som tidigare drevs tillväxten av en stärkt sell through rate, vilket bidrog till att bruttovinsten steg med hela 35 procent. Samtidigt ökade omkostnaderna med bara 11 procent. Detta var sjätte kvartalet i rad med högre bruttovinsttillväxt än omkostnadstillväxt.

Bruttomarginalen på nära 39 procent är nu till och med över bolagets långsiktiga målsättning vid 35–38 procent. Den fina utvecklingen bidrog till att rörelseförlusten under kvartalet minskade till 32 miljoner kronor på EBIT-nivå, en kraftig förbättring jämfört med -59 miljoner samma kvartal i fjol.

Trots kursuppgången handlas Acast med en signifikant rabatt på 20–60 procent på nyckeltal som EV/SALES och EV/BRUTTOVINST mot en bred grupp av jämförbara bolag inom poddar och streaming. Mot bolag av snarlik storlek handlas Acast nu i paritet eller med en liten premie, något vi anser motiverat då Acast visat att bolaget kan kapitalisera på sin stärkta marknadsposition, växer snabbt och närmar sig break-even.

Vi rekommenderar KÖP med riktkurs 20 SEK.

Ännu inte kund?

Beställ din provportfölj med rekommenderade aktier och investeringar

Beställ kostnadsfritt

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 26 juli kl. 13:57.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.