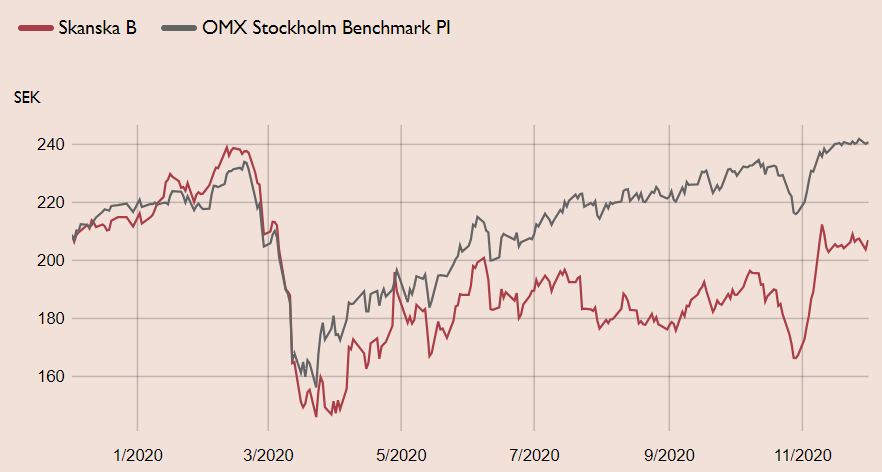

Kombinationen av positiva vaccinnyheter och Biden-vinsten i det amerikanska presidentvalet blev startskottet den 9 november för en kraftig sektorrotation på börsen. Tidigare coronaförlorare hamnade högt upp på vinnarlistorna, inklusive byggjätten Skanska som steg drygt 9 procent den dagen.

Skanska är väldiversifierat och kombinerar byggverksamhet med kommersiell fastighetsutveckling, det vill säga man bygga både åt andra och i egen regi. Störst är segmentet Byggverksamhet, som 2019 utgjorde hela 84 procent av den totala omsättningen men endast 46 procent av rörelseresultatet. Pandemin har i år skapat osäkerhet med lägre intäkter, men lönsamheten har stadigt förbättrats. I tredje kvartalet nådde rörelsemarginalen 3,0 procent. Det är den högsta nivån på fyra år och på väg mot det finansiella målet om minst 3,5 procent. Lönsamheten i den svenska byggverksamheten ligger över den nivån samtidigt som USA ligger en bra bit under.

Kommersiell fastighetsutveckling har historiskt varit Skanskas paradgren, framförallt lönsamhetsmässigt. I fjol bidrog segmentet med 40 procent av rörelseresultatet men endast 9 procent av intäkterna. Den ekonomiska osäkerheten har dock haft en tydlig negativ inverkan på segmentet i år. Positivt är att kreditmarknaden har kommit tillbaka, men en fortsatt osäkerhet kring kontorsfastigheter lär bestå. På lite längre sikt kan ombyggnation av kontorsfastigheter till bostäder samt renoveringar för att förbättra energieffektiviteten starkt gynna efterfrågan.

Det återstående rörelsesegmentet är Bostadsutveckling. Där noterades starka volymer i senaste kvartalet. Bostadsköpares förtroende har ökat markant efter sommaren, trots osäkerheten kring de ekonomiska utsikterna. Den strukturella bristen på bostäder är stor på många av Skanska marknader, vilket bör ge stöd åt efterfrågan framöver.

USA är en stor del av Skanska verksamhet, kring 40 procent av intäkterna, och utvecklingen där är av stor vikt. Med Joe Biden som president är planen att rusta upp USA:s föråldrade infrastruktur. Överhuvudtaget planerar många länder stora infrastrukturprojekt för att stimulera ekonomin och Skanska är väl positionerat. Det talar för en god återhämtningspotential i Skanska de närmaste åren.

I år faller omsättningen 9 procent men tack vare en förbättrad lönsamhet blir vinsten per aktie oförändrad jämfört med föregående år. Först 2022 förväntas vi oss ett rörelseresultat över 2019 års nivå. Skanska har en stark balansräkning med 8 miljarder SEK i nettokassa samt ett säsongsstarkt kassaflöde i fjärde kvartalet. Det skapar fina möjligheter att investera i projekt om rätt läge uppstår, alternativt öka utdelningen.

Kursutvecklingen har varit trög de senaste åren. Samtidigt finns det allt mer som talar för återhämtningspotentialen i Skanska de närmaste åren. Värderingen är inte heller särskilt utmanande. Riktkursen 240 SEK innebär att den implicita värderingen av Byggverksamheten landar kring 8x EBIT, dessutom givet en rörelsemarginal i densamma om konservativa 2,5 procent. I ett scenario där Skanska når alla sina finansiella mål, hamnar motiverat värde i intervallet 317-331 SEK per aktie.

Skanska – Väl positionerat för att dra nytta av ökade infrastrukturinvesteringar (Köp, riktkurs 240 SEK)

- Övertygande rapport för tredje kvartalet

- Vinnare på stora infrastrukurinvesteringar när världens ekonomier ska stimuleras de närmaste åren

- Skanska har stor verksamhet i USA, där byggefterfrågan bör gynnas med Joe Biden som president

- Lönsamheten på väg upp inom Byggverksamheten, rörelsemarginalen den högsta på fyra år

- Den strukturella bristen på bostäder är stor på många av Skanska marknader vilket bör gynna efterfrågan

- Den ekonomiska osäkerheten har haft en negativ inverkan på segmentet Kommersiell fastighetsutveckling i år

- Viss oro för kontorsfastigheter, men på sikt finns potential till ombyggnationer

- Stark balansräkning skapar fina möjligheter att investera i projekt om rätt läge uppstår, alternativt öka utdelningen.

- Köp med riktkursen 240 SEK per aktie

- Om Skanska når alla sina finansiella mål, ser vi potential till 317-331 SEK per aktie på sikt.

Vill du prenumerera på veckans aktiecase?

Skriv upp dig här

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 6 november kl.06:56.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.