- Stark position på den skandinaviska omsorgsmarknaden

- Växande och åldrande befolkning ger stöd åt tillväxten

- Stabil efterfrågan oavsett konjunkturläge

- Starkare Q3-rapport än väntat

- Pressen från den höga inflationen ligger bakom bolaget

- Goda utsikter för fortsatt hög vinsttillväxt nästa år

- Ytterligare marginalexpansion trolig närmaste åren

- Väldigt nedtryckta värderingsmultiplar

- Vi rekommenderar KÖP med riktkurs 75 SEK

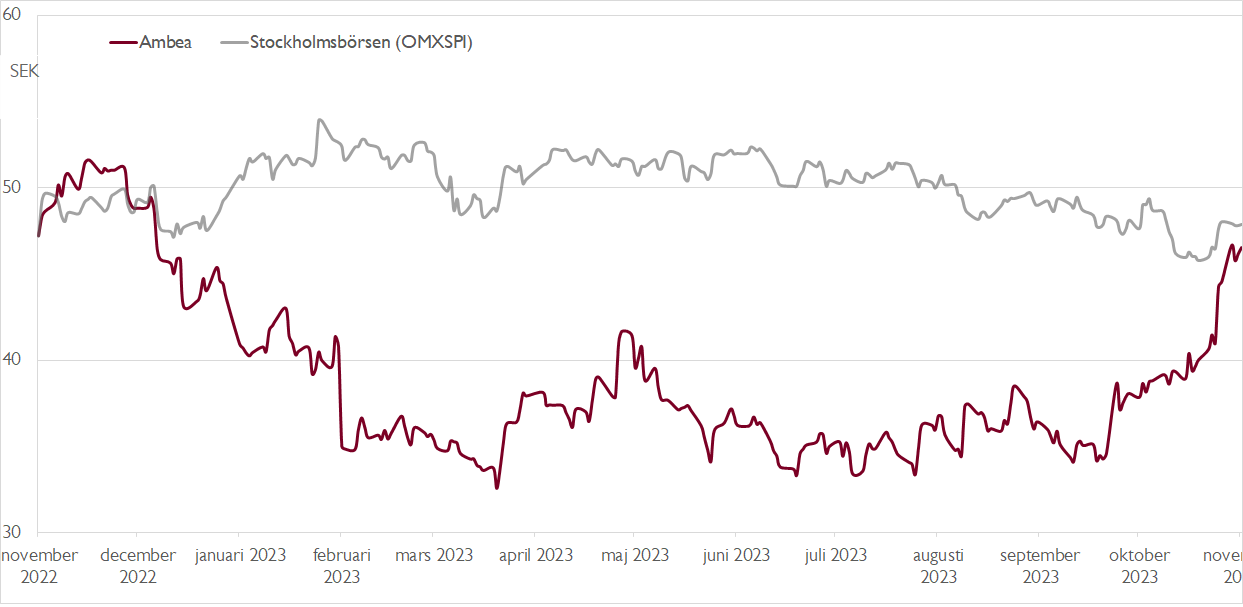

Omsorgsbolaget Ambea har inte varit någon lysande investering på Stockholmsbörsen. Under de senaste fem åren har nästan halva börsvärdet raderats ut. Förklaringarna har varit flera. För snabb expansionstakt, problemtyngda verksamheter, ihållande investeraroro kring frågan om vinster i välfärden och hög inflation som inte fullt ut kunnat kompenseras med prishöjningar. På slutet har dock aktien tagit fart ordentligt och möjligen kan nu en mer bestående vändning skönjas.

Inte kund än? Anmäl intresse här för att bli kund och ta del av vår topprankade aktieanalys och kvalificerade kapitalförvaltning.

Ambea är ett av Skandinaviens största omsorgsbolag, med verksamhet i Sverige, Norge och Danmark. Koncernen väntas i år omsätta drygt 13 miljarder kronor med cirka 450 kommuner på kundlistan.

Sverige står för nära två tredjedelar av verksamheten med Vardaga inom äldreomsorg (äldreboende och hemtjänst) och Nytida inom social omsorg (personer med funktionsnedsättning och/eller psykosocial problematik). Norska Stendi inom social omsorg står för knappt en fjärdedel av verksamheten och danska Altiden med både äldreomsorg och social omsorg utgör en tiondel.

Ambera uppskattar den totala omsorgsmarknaden i Skandinavien till över 400 miljarder kronor per år. Den privata andelen varierar mellan olika segment och länder. I Sverige ligger andelen kring 20 procent, medan den i Norge är cirka 13 procent och i Danmark omkring 29 procent. Trenden talar för en fortsatt ökad privat andel framåt.

Verksamheten är konjunkturokänslig och gynnas av en växande befolkning och inte minst att andelen äldre ökar kraftigt. Till exempel väntas antalet personer över 80 år öka med över 50 procent de närmsta tio åren, tack vare ökad livslängd och stora barnkullar på 1940-talet.

Mer kortsiktigt uppvisade Ambea under tredje kvartalet en organisk tillväxt på 6 procent, varav ungefär hälften från prishöjningar. Det leasingjusterade EBITA-resultatet ökade till 339 miljoner kronor (311), vilket var 9 procent över vår prognos.

Vinstökningen drevs av imponerande marginaltillväxt i Sverige, trots press från den höga inflationen, samt en turnaround i Norge. Den danska verksamheten fortsätter samtidigt att vara en besvikelse med röda siffror även i det säsongsmässigt starka tredje kvartalet. Omstruktureringsprogrammet som pågår i Danmark talar dock för stärkt lönsamhet framåt. Ledningen räknar med svarta siffror i Danmark under 2024.

Efter rapporten har vi justerat upp våra vinst per aktie-prognoser med 7–8 procent. Ledningen uttalade sig positivt om utsikterna för fortsatt marginalexpansion och var mer självsäkra kring att prishöjningar kommer kunna hantera inflationen under 2024. Inom två–tre år siktar Ambea på att lyfta EBITA-marginalen till 9,5 procent. Vi är något mer försiktiga. I våra uppjusterade prognoser räknar vi med att EBITA-marginalen 2026 hamnar 0,8 procentenheter under ledningens ambition.

Nästa år räknar vi med att Ambeas skuldsättning, mätt som nettoskuld/ebitda (justerat för leasing), faller ner mot cirka 2,0x – väl under målet om en nivå på maximalt 3,25x. Det ger ledningen gott om utrymme till en kombination av nya förvärv, utdelning och möjligen ytterligare återköp.

Sammantaget visade Ambeas rapport på ytterligare tecken att det värsta är över vad gäller negativa effekter från den höga inflationen. Utsikter för fortsatt god vinsttillväxt under nästa kvartal och 2024 i kombination med en väldigt nedtryckt värdering ger en klart attraktiv risk/reward i aktien. Den leasingjusterade EV/EBITA-multipeln på våra prognoser är endast 8x för 2023 och 7x för 2024.

Vi rekommenderar KÖP med riktkurs 75 SEK (70).

Ännu inte kund?

Beställ din provportfölj med rekommenderade aktier och investeringar

Beställ kostnadsfritt

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 2 november kl. 18:08.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.