- Global medicinteknikkoncern med ledande positioner

- Åldrande befolkning och ökade vårdbehov driver tillväxt

- Hög andel återkommande intäkter och ocyklisk efterfrågan

- Stark vinsttrend senaste fem kvartalen

- Vi räknar med stärkt EBITA-marginal till cirka 12 procent 2026

- Marginalmål på EBITDA-nivå innebär implicit cirka 14 procents EBITA-marginal

- Rabattvärderad jämfört globala jämförelsebolag

- EV/EBITA-multipel på attraktiva 12x på vår prognos för 2025

- Vi rekommenderar KÖP med riktkurs 57 SEK

Arjo är ett medicinteknikföretag med global verksamhet som erbjuder ett brett utbud av produkter till akutsjukvården (69 procent av omsättningen) och långtidsvården (31 procent). Bolaget noterades på Stockholmsbörsen i slutet av 2017 när Getinge knoppade av affärsområdet Patient and Post-Acute Care. Finansmannen Carl Bennet är tydlig huvudägare med 25 procent av kapitalet och över 50 procent av rösterna.

Bland Arjos produkter finns patienthanteringsutrustning, såsom taklyftar, sjukhussängar, lösningar för att förebygga trycksår och bensår, samt bad- och duschsystem för att säkra god hygien. Produkterna säljs i över 100 länder världen över. USA är största marknad med 30 procent av omsättningen, därefter följer Storbritannien, Frankrike och Kanada som vardera står för 10–13 procent av omsättningen.

Globalt har Arjo har en stark position på en fragmenterad marknad där många konkurrenter är mer lokala. Uthyrning, service och förbrukningsvaror stod i fjol för totalt 58 procent av omsättningen, vilket innebär en hög andel återkommande intäkter. Efterfrågan kännetecknas också av låg konjunkturkänslighet.

Arjo fick en väldigt stark start på börskarriären – aktien gick från knappa 23 kronor i december 2017 till över 125 kronor i november 2021. Under pandemin hade bolaget kraftig medvind, bland annat via kraftigt ökad efterfrågan på intensivvårdslösningar – i synnerhet i USA. Bruttomarginalen steg till rekordhöga nivåer.

Inte kund än? Anmäl intresse här för att bli kund och ta del av vår topprankade aktieanalys och kvalificerade kapitalförvaltning.

När pandemin ebbade ut förbyttes medvind till motvind, precis som för många andra bolag som gynnades av pandemin. Vid sidan av normaliserad efterfrågan pressades bruttomarginalen av problem med leveranskedjorna. Högre råvarukostnader och den allmänna inflationen påverkade också lönsamheten negativt. Arjos EBITA-marginal gick från 12,8 procent 2021 till 7,8 procent 2022.

Sedan dess har intäktstrenden förbättrats avsevärt och Arjo som nu har levererat fem kvartal i rad med EBITA-tillväxt på 10 procent eller mer i årstakt. Vi räknar med fortsatt solid intäktstillväxt under de kommande åren, drivet av ökad produktförsäljning och förbättrad lönsamhet från ytterligare effektivitetsvinster.

Vi prognostiserar att EBITA-marginalen (baserat på vår definition som endast lägger tillbaka förvärvsrelaterade-avskrivningar) kommer att förbättras från 9,5 procent i fjol till cirka 12 procent under 2026. Dessutom ser vi potential till ännu högre marginal på lång sikt, vilket kan leda till en omvärdering av aktien. Arjos långsiktiga EBITDA-marginalmål på 23 procent motsvarar cirka 14 procents EBITA-marginal enligt vår definition.

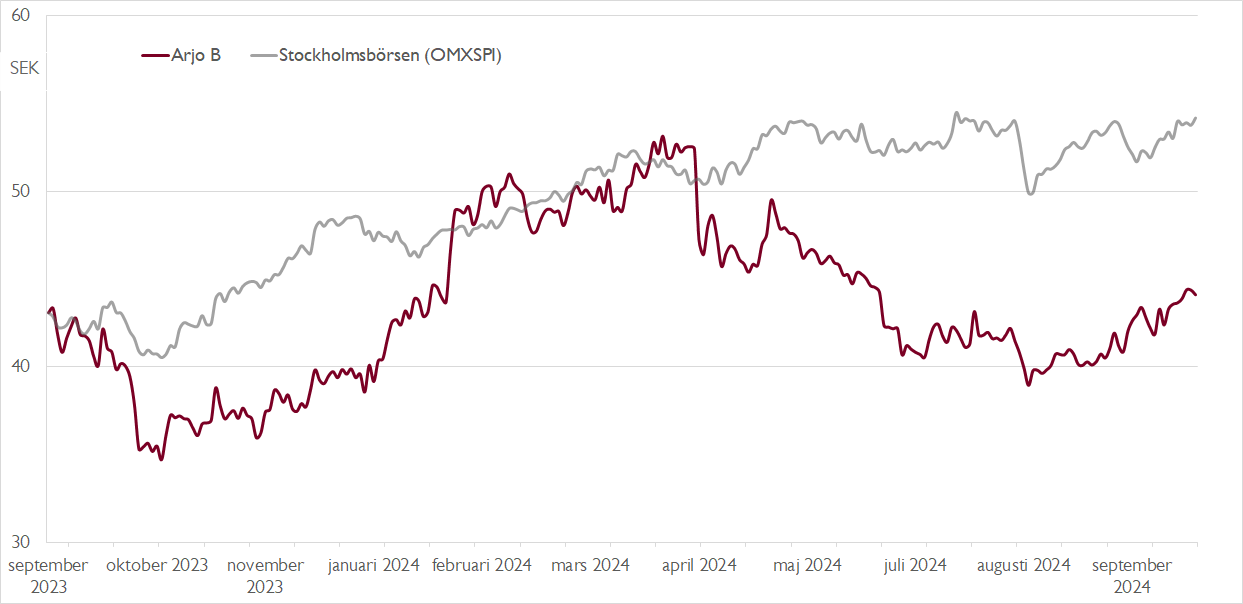

Många investerare ”gav upp” på Arjo-aktien i svackan efter pandemin, vilket reflekteras i attraktiva värderingsmultiplar. På våra prognoser för 2024 respektive 2025 handlas aktien till justerade EV/EBITA-multiplar på 15x respektive 12x. Vid en aktiekurs i nivå med vår riktkurs skulle Arjo ändå handlas med en liten rabatt mot en grupp internationella medicinteknikbolag.

Vi rekommenderar KÖP med riktkurs 57 SEK. Notera att Arjos rapport för tredje kvartalet presenteras den 17 oktober.

Ännu inte kund?

Beställ din provportfölj med rekommenderade aktier och investeringar

Beställ kostnadsfritt

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 23 september kl. 07:40.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.