- Ledande aktör på skandinaviska omsorgsmarknaden

- 2023 ett rekordår för bolaget

- Stark start på 2024 med kraftig vinsttillväxt i Q1

- Demografin ger stöd åt tillväxten i flera år framåt

- Stabil efterfrågan oavsett konjunkturläge

- Vi räknar med tvåsiffrig vinsttillväxt per aktie 2024–2026

- Goda utsikterna reflekteras inte i värderingen

- Justerat P/E-tal på drygt 10x på vår prognos för 2024

- Vi rekommenderar KÖP med riktkurs 105 SEK

Ambea är ett av Skandinaviens största omsorgsbolag. I fjol stod Sverige för 67 procent av omsättningen, Norge för 24 procent och Danmark för 9 procent. Verksamheten bedrivs inom äldreomsorg (äldreboende och hemtjänst) och social omsorg (personer med funktionsnedsättning och/eller psykosocial problematik). På kundlistan finns omkring 450 kommuner.

Bolaget uppskattar den totala omsorgsmarknaden i Skandinavien till 525 miljarder kronor per år. Den privata andelen varierar mellan olika segment och länder. I Sverige ligger andelen kring 21 procent, medan den i Norge är cirka 15 procent och i Danmark omkring 27 procent. Trenden talar för en fortsatt ökad privat andel framåt.

Verksamheten är dessutom konjunkturokänslig och gynnas av en växande befolkning och inte minst att andelen äldre ökar kraftigt. Till exempel väntas antalet personer över 80 år öka med över 50 procent under perioden 2020–2030 tack vare ökad livslängd och stora barnkullar på 1940-talet.

Inte kund än? Anmäl intresse här för att bli kund och ta del av vår topprankade aktieanalys och kvalificerade kapitalförvaltning.

2023 blev ett rekordår för Ambea. Omsättningen ökade med drygt 5 procent till 13,3 miljarder kronor och EBITA-resultatet steg med nästan 13 procent till knappa 1,1 miljarder, motsvarande en EBITA-marginal på 8,1 procent. Inledningen på 2024 har också varit stark.

Första kvartalet var Ambeas bästa första kvartal hittills och återigen bättre än vi väntat oss. Omsättningen ökade med 8 procent och det leasingjusterade EBITA-resultatet ökade med hela 33 procent i årstakt till 221 miljoner (165).

Förbättringarna drevs av en kombination av högre beläggning inom äldreomsorgen i Sverige, en bättre balans mellan prisökningar och kostnadsinflation, samt Norge, där Ambea initialt hade svårigheter efter förvärvet av Aleris, men nu har fördubblat vinsten på två år genom en kombination av stark efterfrågan och effektivitetsvinster.

I spåren av den starka inledningen på året höjer vi våra vinst per aktie-prognoser med 3–6 procent för prognosperioden 2024–2026. Nu räknar vi med en vinsttillväxt på 11–13 procent per år.

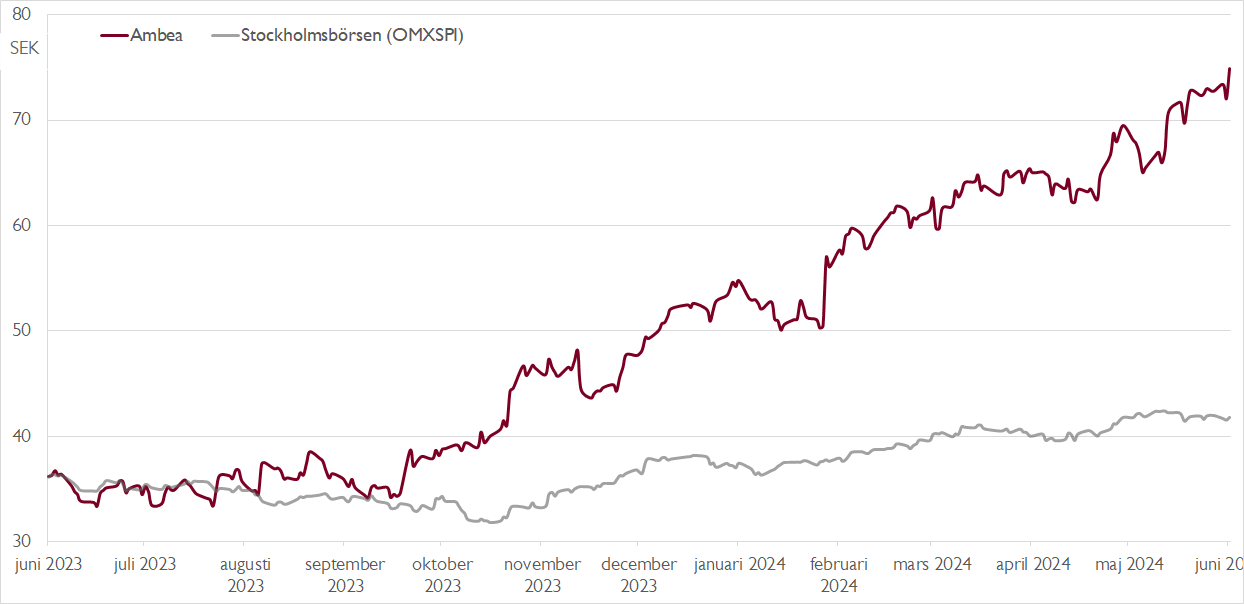

Aktien har stigit kraftigt senaste året, upp hela 108 procent. Trots det är värderingen fortfarande mycket attraktiv i våra ögon. Ambea handlas till ett justerat P/E-tal på 10,1x respektive 8,9x på våra prognoser för 2024 och 2025. Den fria kassaflödes-yielden för 2024 är samtidigt 10 procent. Vår riktkurs baseras på en leasingjusterad EV/EBITA-multipel på 10x för 2025.

Vi rekommenderar KÖP med riktkurs 105 SEK.

Ännu inte kund?

Beställ din provportfölj med rekommenderade aktier och investeringar

Beställ kostnadsfritt

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 6 maj kl. 06:46.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.