- Ett av börsbolagen med starkast track-record senaste 20 åren

- Verksamt i tillväxtsegment som växer snabbare än BNP över tid

- Diversifierad affär såväl geografiskt som på kundnivå skapar stabilitet

- Solid organisk tillväxt i Q4 (5 procent) och stärkt kassaflöde

- Värderas till P/E 19,2x respektive EV/EBITA 16,7x på våra prognoser för 2025

- Handlas med en rabatt på cirka 17 procent mot relevanta jämförelsebolag

- Ännu större potential om finansiella målen till 2026 nås

- Vi rekommenderar KÖP med riktkurs 135 SEK

Hexagon har varit en av de bästa aktierna på Stockholmsbörsen sedan millennieskiftet. Ola Rollén tog då över ett spretigt konglomerat och stöpte om det till en global koncern med fokus på mätteknik, inte minst via en imponerande förvärvsresa. Sedan dess har omsättningen ökat med cirka 10 procent per år och rörelsemarginalen har förbättrats från dryga 5 procent till över 27 procent i fjol.

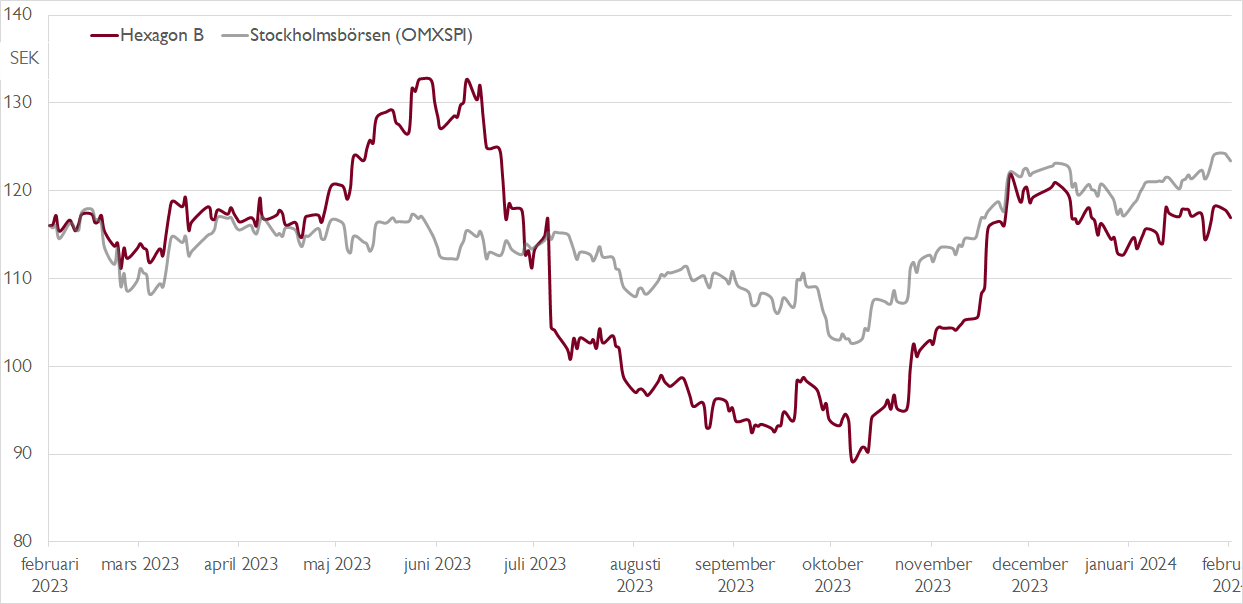

De senaste åren har aktien stått och stampat – den handlas på samma nivåer som våren 2021. Kursutvecklingen förklaras av en värdering som kommit ner, att Hexagon varit inne i en konsolideringsfas med lägre vinsttillväxt och sämre kassaflöden, samtidigt som stjärn-vd:n Ola Rollén lämnade över vd-jobbet till Paolo Guglielmini den 1 januari 2023.

Över tid har Hexagon-aktien tätt följt vinstutvecklingen per aktie, men under pandemiboomen på börsen 2020–2021 kopplade aktien ifrån och steg betydligt snabbare än vinstökningarna. Efter de senaste årens sidledes kursutveckling handlas aktien nu åter i linje med den långsiktiga vinsttrenden. Fortsätter Hexagon att leverera god vinsttillväxt lär aktien hänga med.

Vi ser flera faktorer som talar för Hexagon, däribland bolagets starka marknadspositioner inom measurement och metrology sensors med höga marknadsandelar, stark pricing power, breda vallgravar, låg kundkoncentration och bred geografisk exponering samt ökande andel mjukvaruförsäljning (~40 procent av omsättningen). Hexagon är inte opåverkat av konjunkturen, men gynnas av flera långsiktiga strukturella trender som gör att koncernen även framåt har potential att växa klart över BNP-tillväxten.

I december i fjol höll Hexagon en kapitalmarknadsdag som blev ett avstamp inför bolagets nästa tillväxtfas. Fram till 2026 siktar bolaget på årlig organisk tillväxt om 5–7 procent samt 3–5 procents årlig förvärvstillväxt i genomsnitt. Målet är också att lyfta rörelsemarginalen till över 30 procent i slutet av 2026.

Mer kortsiktigt levererade Hexagon en solid avslutning på 2023 med 5 procents organisk tillväxt, en justerad rörelsemarginal som stärktes till 30,5 procent (29,8) samt ett förbättrat kassaflöde tack vare ett minskat rörelsekapital. Ledningen lät också självsäker om de kortsiktiga utsikterna, vilket talar för att första halvåret i år blir i nivå med andra halvåret 2023.

Efter rapporten har vi höjt vår EBITA-prognos för 2024 med 2 procent med stöd av högre förväntad organisk tillväxt i samtliga fem segment. I år räknar vi med 4,8 procents organisk tillväxt för koncernen och något stärkt lönsamhet. 2025 ser vi en trolig acceleration till 7,2 procents tillväxt.

Framåt ser vi också flera faktorer som potentiellt kan få oss att justera upp våra vinstprognoser ytterligare, däribland större effekter från omstruktureringsprogrammet, ökad tillväxt i högmarginalsegment, lägre räntor samt nya förvärv. Våra prognoser bygger heller inte på att Hexagon når sina finansiella mål till 2026, så om bolaget når dem finns ytterligare uppsida.

Hexagon handlas nu med en rabatt på cirka 17 procent mot relevanta jämförelsebolag sett till EV/EBITA. Det har skapat ett attraktivt läge i aktien.

Vi rekommenderar KÖP med riktkurs 135 SEK.

Ännu inte kund?

Beställ din provportfölj med rekommenderade aktier och investeringar

Beställ kostnadsfritt

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 2 februari kl. 06:35.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.