- Ledande it-återförsäljare i Norden och Benelux

- Svaga år i backspegeln

- Skuldsättningen mer rimlig efter fjolårets nyemission

- Flera faktorer talar för bättre efterfrågan framåt

- Windows 11 och AI-applikationer kräver kraftfullare datorer

- Betydande marginalpotential lockar

- P/E-tal på 13,0x respektive 10,7x på prognoserna för 2025 och 2026

- Vi rekommenderar KÖP med riktkurs 13 SEK

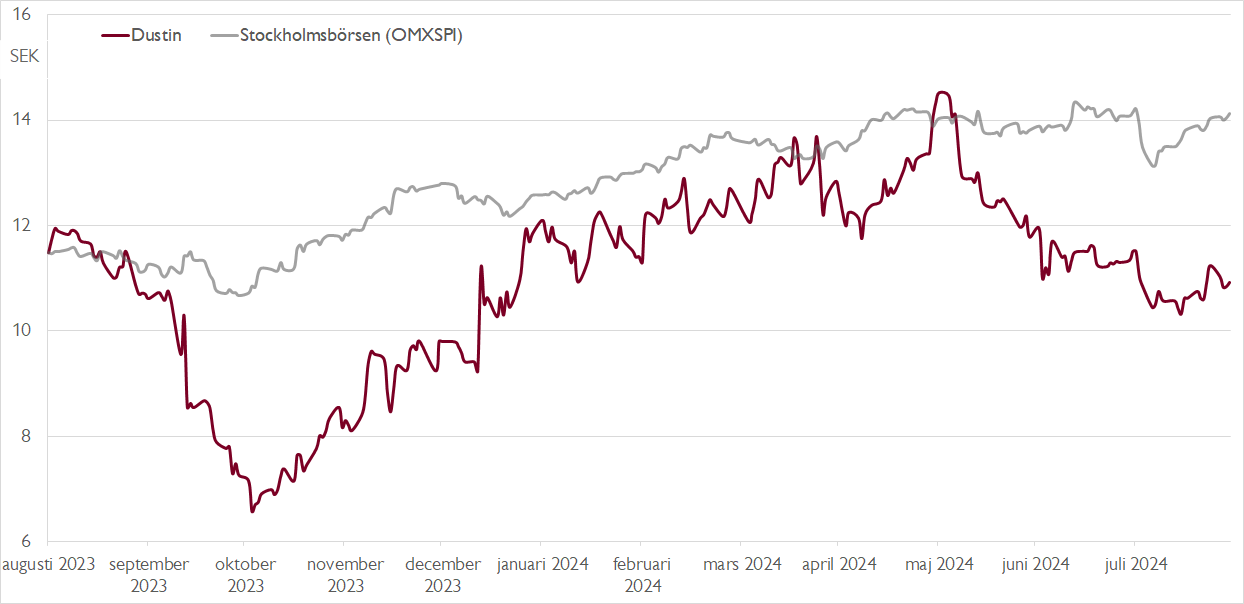

It-återförsäljaren Dustin har några riktigt tunga år bakom sig på börsen. Från toppnivåerna hösten 2021 summerar raset till nära 80 procent. Hösten 2023 mynnade kombinationen operativ motvind och för hög skuldsättning ut en nyemission.

Nettoskuldsättningen i förhållande till det justerade EBITDA-resultatet är numera mer hanterbara 3,0x, men den svaga marknadsutvecklingen har fortsatt att plåga bolaget. När tredjekvartalsrapporten i bolagets brutna räkenskapsår redovisades i somras föll aktien med 8 procent på rapportdagen.

Dustin som grundades 1984 är en återförsäljare av framför allt datorhårdvara. Bolaget har en fin tillväxthistorik som krönts med en del förvärv. 2021 togs ett stort steg när nederländska Centralpoint förvärvades för drygt 4 miljarder kronor. Nederländerna är nu Dustins viktigaste marknad med 41 procent av omsättningen. Därefter följer Sverige (23 procent), Norge (13 procent) och Finland (10 procent).

Bolaget säljer datorhårdvara (ungefär 82 procent av omsättningen) och mjukvara och tjänster (resterande cirka 18 procent) till främst två kundkategorier: myndigheter och stora företag i affärsområdet LCP och små- och mellanstora bolag i affärsområdet SMB. Det mer stabila LCP står för drygt 70 procent av omsättningen och SMB för knappt 30 procent. Dustin uppskattar att den europeiska it-marknaden växer med cirka 2–3 procent per år.

Hårdvaruförsäljning är en klassisk lågmarginalaffär, medan mjukvara och tjänster ger bättre intjäning. Dustins mål är att nå en rörelsemarginal på 6,5 procent inom SMB och 4,5 procent inom LCP. Under 2018–2021 taktade koncernen en EBITA-marginal mellan 4 och 5 procent. Senaste kvartalet föll marginalen ner till 2,4 procent, jämfört med 3,0 procent samma kvartal året innan.

Inte kund än? Anmäl intresse här för att bli kund och ta del av vår topprankade aktieanalys och kvalificerade kapitalförvaltning.

Kursfallet i samband med rapporten har i våra ögon tagit ner förväntningarna på Dustin till en nivå där aktien åter framstår som intressant. Marknaden för it-produkter bör gå mot en vändning av flera skäl. Dels behöver allt äldre datorer snart bytas ut. Lägg därtill drivkrafter som ökad Windows 11-penetration samt lansering av nya datorer med ökad AI-funktionalitet. Vi räknar med att Dustin åter börjar visa omsättningstillväxt under nästa räkenskapsår (2024/2025).

I takt med att den organiska tillväxten återkommer lär också lönsamheten börja återhämta sig. Vi räknar med en EBITA-marginal som stärks till 3,4 procent nästa räkenskapsår och 3,6 procent året därpå. Det tar ner EV/EBITA-multiplarna till 13,0x och 10,7x och det justerade P/E-talet till 13,0x och 10,7x. Lägg därtill att vi i ett längre perspektiv anser att Dustin har potential att leverera betydligt bättre lönsamhet.

Vi rekommenderar KÖP med riktkurs 13 SEK.

Ännu inte kund?

Beställ din provportfölj med rekommenderade aktier och investeringar

Beställ kostnadsfritt

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 5 juli kl. 10:33.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.