Ventilationsbolaget Lindab lämnade ett rekordstarkt resultat i halvårsrapporten. Aktien steg kraftigt och nådde i början av augusti all time high på 260 SEK. Efter rapporten justerade såväl Carnegie Analys som konsensus upp vinstprognosen för 2021 och 2022. I september kom dessutom beskedet som aktiemarknaden väntat på i flera år: det periodvis problemtyngda affärsområdet Building Systems avyttras. I samma veva höjdes de finansiella målen.

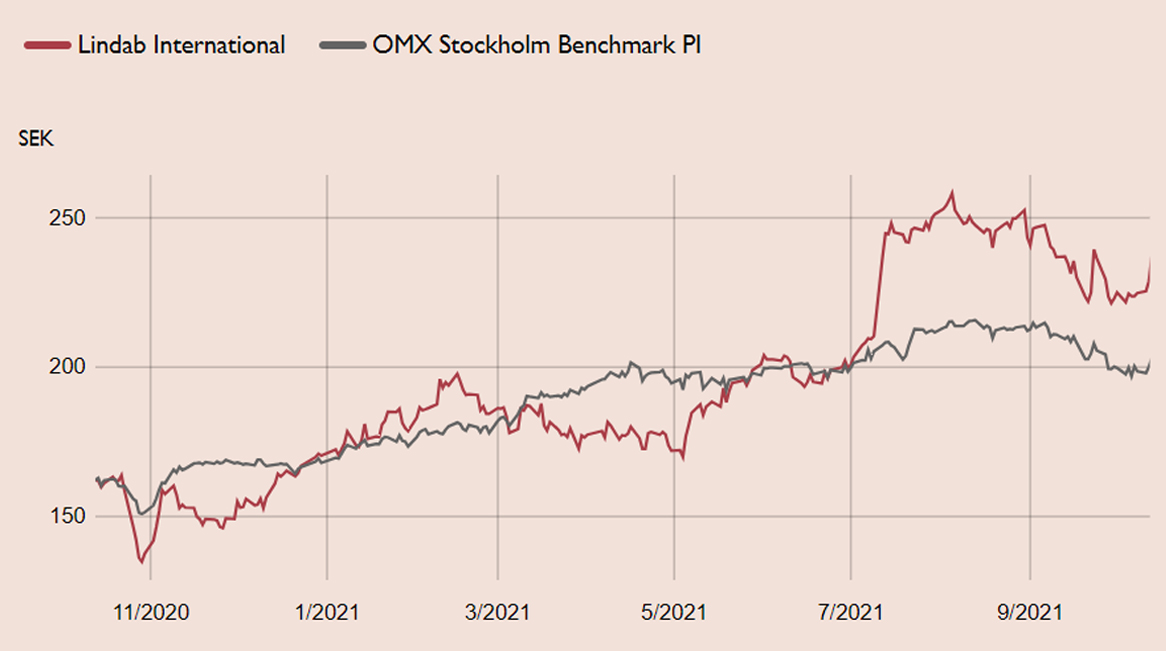

Förra gången vi lyfte fram Lindab i Veckans Aktiecase var i oktober för två år sedan. Då var nuvarande vd Ola Ringdahl bolagets vd sedan ett år tillbaka. Vi gillade den transformering som bolaget stod inför med tre nya affärsområden, lönsamhetsfokus, höjda priser och decentralisering. Dåvarande aktiekurs 106 SEK klättrade snabbt till dåvarande riktkursen 125 SEK. Idag är aktiekursen fördubblad. Vi ser dock fortsatt uppsida i aktien och ser den senaste tidens rekyl som ett attraktivt ingångsläge.

Lindab utvecklar, tillverkar och säljer ventilationslösningar för inomhusklimat inom ventilations- och byggbranschen. Norden är största marknaden följt av Västeuropa. Lindab är ett sencykliskt bolag med cirka 80 procent av försäljningen till nybyggnation och renovering inom yrkesbyggnader samt resterande del till nybyggnation och renovering inom bostadssektorn.

Byggaktiviteten och efterfrågan är hög. Lindab har en tydlig hållbarhetsprofil och gynnas av EU:s Green Deal med ökade krav på smarta ventilationslösningar för att minska energiåtgången i byggnader.

Efter avyttringen av Building Systems kommer affärsområdet Ventilation Systems att utgöra cirka två tredjedelar av Lindabs omsättning och affärsområdet Profile System resterande tredjedel. Trots en förbättring de senaste åren har Building Systems presterat väsentligt sämre än övriga gruppen. Lindabs lönsamhet kommer därför ytterligare stärkas framöver, dessutom bli mindre volatil.

I samband med avyttringen höjde Lindab sina finansiella mål. Tillväxtmålet höjs till 10 procent per år från tidigare 5-8 procent. Prognosen är att tillväxten till två tredjedelar kommer vara förvärvsdriven och resten organiskt. Lönsamheten ska överstiga 10 procent, jämfört med tidigare 10 procent i genomsnitt över en konjunkturcykel. Där befinner sig bolaget redan idag. Målet för nettoskuldsättning och utdelningspolicy lämnades oförändrad.

Carnegie Analys bedömning är att avyttringen blir startskottet för en mer förvärvsdriven agenda. Den finansiella ställningen är stark och de senaste 18 månaderna har Lindab genomfört sju förvärv. Med det starka kassaflödet kan Lindab öka förvärvstakten i den fragmenterade ventilationsbranschen. På risksidan finns bland annat höga stålpriser, som Lindab dock hittills har hanterat väl med prisjusteringar i kundled.

Vi rekommenderar Köp med riktkursen 260 SEK och en värdering på EV/EBIT 16,5x vår prognos för 2022. Det motsvarar en premie på cirka 20 procent relativt jämförbara bolag och motiveras av lönsamhetsförbättringen de senaste två åren samt bolagets tydliga ESG-profil.

Lindab – Hållbarhetsvinnare med accelererad förvärvstakt (Köp med riktkurs 260 SEK)

- Ledande ventilationsbolag i Europa

- Lyckad transformering av bolaget de senaste åren

- Ytterligare lönsamhetsförbättring efter avyttring av affärsområde

- Höjda finansiella mål

- Tydlig hållbarhetsprofil och gynnas av EU:s Green Deal

- Stark balansräkning och kassaflöde möjliggör ökad förvärvstakt

- Vi rekommenderar Köp med riktkursen 260 SEK

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 24 september kl. 06:05.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.