- Sveriges ledande bostadsportal

- Överlägsen räckvidd jämfört med konkurrenterna

- Trend där fler kunder väljer premiumtjänster

- Låg annonskostnad i Sverige relativt fastighetspriserna

- Betydande potential fortsätta höja priserna på sikt

- Normaliserad bostadsmarknad kan ge kortsiktig medvind

- Stark marknadsposition motiverar premievärdering

- Vi rekommenderar KÖP med riktkurs 391 SEK

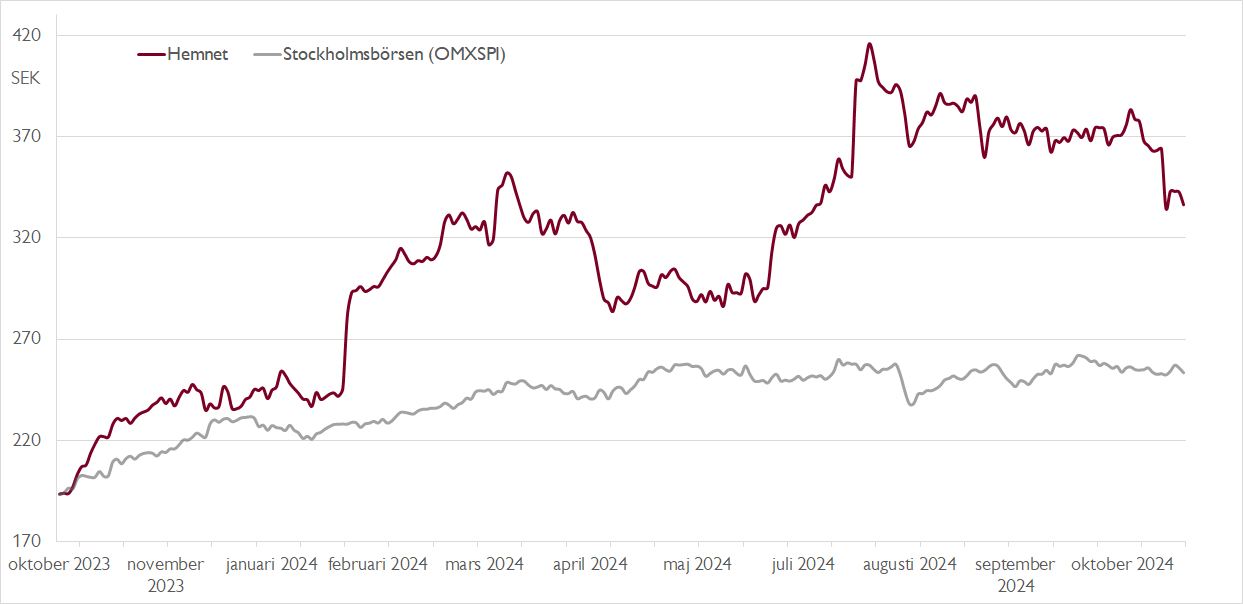

Bostadsportalen Hemnets aktie kan vid en första anblick framstå som dyr. På vår prognos för 2025 handlas aktien till ett P/E-tal på 40x. Denna värdering speglar emellertid Hemnets unikt starka marknadsposition och en betydande potential att höja priserna på sikt.

I Sverige har Hemnet nästan 100 procents varumärkeskännedom bland köpare och säljare på bostadsmarknaden. Nio av tio sålda bostäder i Sverige annonseras ut på Hemnet. Bolagets sajt har 500 miljoner besök om året och antalet besök per bostadsannons är 19 gånger högre än hos närmaste konkurrenten. Kort sagt har Hemnet en extremt stark ställning på marknaden för bostadsannonsering i Sverige.

Sedan 2019 har bolaget ökat den genomsnittliga intäkten per bostadsannons (ARPL – average revenue per listing) från drygt 1 400 kronor till knappt 4 500 kronor under 2023 – motsvarande en årlig ökning med drygt 33 procent. Trots det utgör annonspriset bara omkring 0,15 procent av det genomsnittliga priset på objekten som annonseras.

I relation till andra transaktionskostnader i samband med fastighetsaffärer är annonskostnaden fortfarande liten och vår bild är att Hemnets erbjudande fortsatt är underprissatt i relation till värdet det skapar för kunderna. Skulle Hemnet på lång sikt lyckas nå best in class-nivåer i ett internationellt perspektiv kan den siffran närma sig 1 procent – motsvarande intäkter som är 6–7 gånger högre.

I det korta perspektivet fortsätter Hemnet att röra sig i denna riktning. Under tredje kvartalet ökade ARPL till 6 183 kronor – upp 42 procent i årstakt, vilket mynnade ut i 37 procents omsättningstillväxt och 33 procents EBITDA-ökning. Bolagets nya ersättningsmodell till fastighetsmäklarna har tagits emot väl och efterfrågan på tilläggsprodukter är god – två av tredje bostadssäljare väljer någon av tilläggstjänsterna Hemnet Plus eller Hemnet Premium. Det är en betydande ökning jämfört med cirka 50 procent i fjol. Under tredje kvartalet aviserades att Cecilia Beck-Friis, vd sedan 2017, lämnar bolaget, men vi ser ingen dramatik i det.

Framåt ser vi en betydande potential i att addera ytterligare premiumtjänster, till exempel ett platinum-erbjudande, eller att justera de befintliga paketen. Till det ska fortsatta prishöjningar adderas. Samtidigt går den svenska bostadsmarknaden mot en normalisering med stöd av lägre räntor, vilket kan bidra till ytterligare kortsiktig medvind.

Från i höst får våra private banking-kunder tillgång till ännu mer topprankad aktieanalys. Anmäl intresse här för att bli kund.

I våra uppdaterade prognoser räknar vi med 30 procents omsättningstillväxt 2025 följt av 20 procent 2026, vilket mynnar ut i en vinsttillväxt per aktie på 41 respektive 25 procent. Följden blir att Hemnets P/E-tal faller i rask takt från drygt 56x på årets prognos till knappt 32x 2026. Detta innebär ändå en premievärdering kontra internationella jämförelsebolag, men vi anser att Hemnet bör handlas till en tydlig premie jämfört med dessa. Hemnets relativt sett starkare marknadsposition innebär överlägsen tillväxt- och marginalpotential på sikt.

Vi rekommenderar KÖP med riktkurs 391 SEK.

Ännu inte kund?

Beställ din provportfölj med rekommenderade aktier och investeringar

Beställ kostnadsfritt

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 25 oktober kl. 07:55.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.