- Modefokuserad e-handlare med fokus på Norden

- Växer stadigt trots avvaktande konsumenter

- Kortsiktig osäkerhet med tuffa jämförelsetal under andra halvåret

- Långsiktigt vår favorit bland börsens e-handlare

- Vi räknar med tvåsiffrig tillväxt i flera år framöver

- Stor potential att stärka lönsamheten

- Stark balansräkning med nettokassa

- Låg värdering vid EV/EBITA på 12,8x på vår prognos för 2025

- Vi rekommenderar KÖP med riktkurs 155 SEK

Svensk sällanköpshandel har några tunga år bakom sig i spåren av inflations- och ränteuppgången under 2022–2023. Men nu är inflationen tillbaka nära målet, räntan är på väg ner och för hushållen väntar dessutom skattesänkningar nästa år.

I de senaste årens svåra miljö för många konsumentinriktade bolag har e-handlaren Boozt, inriktad på kläder i medel- och premiumsegmenteten, växt betydligt snabbare än de flesta konkurrenterna och samtidigt levererat en solid och stigande lönsamhet. Av omsättningen på cirka 8 miljarder kronor kommer två tredjedelar från Sverige och Danmark och drygt 90 procent från Norden.

Boozt har en historik av att nästan alltid överleverera relativt bolagets helårsprognoser. I samband med halvårsrapporten snävades målen för 2024 in något till 7–11 procents tillväxt (tidigare 5–15 procent) respektive en EBIT-marginal på 5,2–5,7 procent (tidigare 5,2–6,0 procent).

När bolaget i början av november redovisar rapporten för det tredje kvartalet förväntar vi oss 9 procents omsättningstillväxt men en oförändrad rörelsemarginal. Viss press på bruttomarginalen och kostnader relaterade till bolagets distributionscenter håller tillfälligt tillbaka lönsamheten. Vi förväntar oss att helårsprognosen upprepas, men ser en risk att den potentiellt snävas in. Boozt möter tuffa jämförelsetal under andra halvåret då tillväxten under tredje och fjärde kvartalet i fjol var 17 respektive 23 procent. Vår bild är att försäljning och vinst i år lär hamna nära den nedre delen av bolagets prognosintervall.

Trots denna kortsiktiga osäkerhet är Boozt alltjämt vår långsiktiga favorit i e-handelssektorn. Bolagets varuhusstrategi är framgångsrik, försäljningsutvecklingen är god trots en utmanande marknad, snittordervärdet är högt, skalfördelarna är tydliga och bolaget har en effektiv robotiserad lagerhanteringslösning. De närmaste åren bedömer vi att bolaget kan leverera en tillväxt kring 10 procent per år samtidigt som rörelsemarginalen kan expandera med omkring 0,5 procentenheter årligen.

Från i höst får våra private banking-kunder tillgång till ännu mer topprankad aktieanalys. Anmäl intresse här för att bli kund.

Vid kapitalmarknadsdagen i mars i fjol lanserade Boozt en långsiktig ambition om att lyfta rörelsemarginalen till över 10 procent. Marginalmålet framstår som ambitiöst givet nuvarande marginalen på knappt 5 procent, men den nivån ska samtidigt ses i ljuset av en svag marknad. Under pandemin lyckades Boozt nå 8,9 procents rörelsemarginal som bäst under första kvartalet 2021, vilket speglar potentialen.

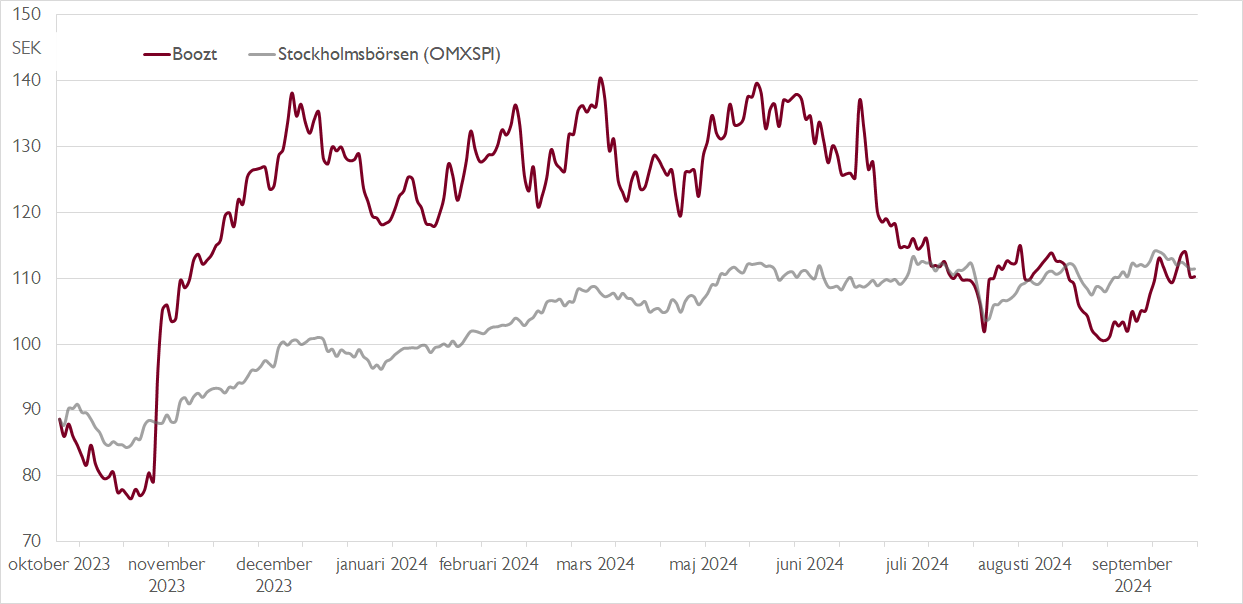

Trots en betydligt bättre utveckling än konkurrenterna har Boozt-aktien backat med nästan 20 procent i år. Aktien är översåld och värderingen reflekterar risken för en vinstvarning. På vår prognos för 2025 handlas aktien till en EV/EBITA-multipel på 12,8x. Lägg därtill att Boozt sitter på en stark balansräkning med en nettokassa på nästan 300 miljoner kronor.

Vår riktkurs baseras på en EV/sales-multipel på 1x och en EV/EBIT-multipel på 19x på våra prognoser för 2025. Det anser vi motiverat för en snabbväxande e-handlare som tar marknadsandelar och har stor potential att lyfta lönsamheten. Om Boozt på några års sikt kan nå sitt marginalmål och om EV/EBIT-multipeln stiger till 20x är potentialen i aktien betydande.

Vi rekommenderar KÖP med riktkurs 155 SEK.

Ännu inte kund?

Beställ din provportfölj med rekommenderade aktier och investeringar

Beställ kostnadsfritt

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 2 oktober kl. 14:21.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.