- Ledande hemfixarkedja i Norden med lång historik

- Fått ordentlig fart på verksamheten senaste 16 månaderna

- Tvåsiffrig organisk tillväxt och lönsamhet över målet

- Stark balansräkning och goda kassaflöden

- Direktavkastning på nästan 4 procent och potential till mer

- P/E-tal på knappt 13x på innevarande räkenskapsår

- Handlas med en tydlig rabatt mot nordiska jämförelsebolag

- Vi rekommenderar KÖP med riktkurs 195 SEK

Hemfixarkedjan Clas Ohlson, grundad redan 1918, har ett av de starkaste varumärkena inom svensk detaljhandel. Initialt var bolaget en postorderfirma, men från 1990-talet och framåt följde en framgångsrik butiksexpansion i Norden.

På senare år har e-handeln växt och stod i fjol för 15 procent av omsättningen, vilket kan jämföras med 6 procent räkenskapsåret 2019/2020. För koncernen är Sverige och Norge är ungefär jämnstora marknader med 86 procent av omsättningen. Finland och Danmark står för resterande del. Bolagets kundklubb Club Clas har hela 5,4 miljoner medlemmar. Clas Ohlson har fem prioriterade produktområden: Städa och organisera, Lys upp hemmet, Hållbar och säker hemmiljö, Teknik och tillbehör samt Bygg och reparera.

Innevarande räkenskapsåret 2024/2025 inledde Clas Ohlson på bästa sätt. Trots tuffa jämförelsetal och en svag marknad levererade prylkedjan återigen starka siffror. Omsättningen ökade med 20 procent, varav 10 procent organiskt och 10 procent från fjolårets förvärv av Spares – ett bolag verksamt inom reservdelar och tillbehör för elektronikprodukter samt batterier.

Det justerade rörelseresultatet ökade med 31 procent och rörelsemarginalen stärktes till 7,7 procent (7,1 procent). Rörelseresultatet, tyngt av valutaeffekter och högre inköpspriser, kom in något under konsensusförväntningarna. Samtidigt lät ledningen fortsatt optimistisk om utsikterna framåt.

Inte kund än? Anmäl intresse här för att bli kund och ta del av vår topprankade aktieanalys och kvalificerade kapitalförvaltning.

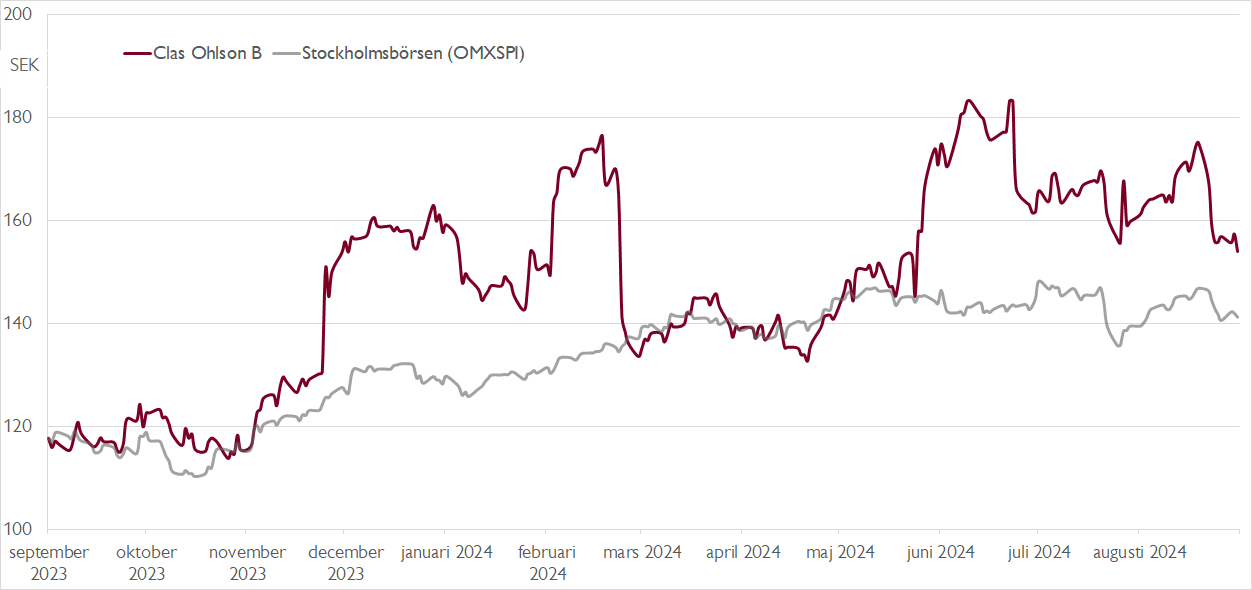

Trots Clas Ohlsons starka utveckling de senaste 16 månaderna värderas aktien alltjämt försiktigt. På en mycket utmanande konsumentmarknad har bolaget uppvisat god tillväxt inom bolagets samtliga fem produktområden. Den organiska tillväxten har under perioden varit 11 procent i genomsnitt, vilket kan jämföras med 2 procent i genomsnitt under de föregående sju åren. Försäljningstillväxten ligger därmed högt över målet om 5 procents organisk tillväxt.

Samtidigt har den justerade rörelsemarginalen, vid 9,1 procent de senaste tolv månaderna, tagit sig över målnivån på 7–9 procent. Balansräkningen är dessutom stark med en nettoskuld/EBITDA-kvot som vid utgången av innevarande räkenskapsår lär vara nere kring 0,5x. Det öppnar i våra ögon för mer generösa utdelningar till aktieägarna. För innevarande räkenskapsår räknar vi med en utdelning på 6 kronor per aktie, vilket ger en direktavkastning på nära 4 procent.

Vår riktkurs på 195 kronor baseras på ett P/E-tal på 15x på vår vinstprognos för nästa räkenskapsår (2025/2026). Den värderingsmultipeln kan ställas i relation till Clas Ohlsons genomsnittliga P/E-tal på 13x de senaste fem åren respektive cirka 18x under perioden 2013–2017. Noterbart är dessutom att Clas Ohlson handlas med en rabatt på cirka 24 procent såväl sett till EV/EBIT som P/E-tal relativt en grupp nordiska jämförelsebolag. I våra ögon framstår värderingen av Clas Ohlson som låg givet hur väl bolaget presterar.

Vi rekommenderar KÖP med riktkurs 195 SEK.

Ännu inte kund?

Beställ din provportfölj med rekommenderade aktier och investeringar

Beställ kostnadsfritt

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 4 september kl. 12:58.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.