- Stark marknadsposition på den nordiska balkongmarknaden

- Högre ränteläge och svag bostadsmarknad har tyngt efterfrågan

- Gynnas av troliga räntesänkningar i år och ökad optimism på bostadsmarknaden

- Kraftigt orderlyft under Q4 (+57 procent) indikerar en vändning

- Stort förvärv i Finland till låga multiplar lyfter vinsten per aktie

- 2024 ett mellanår – men potential till återställd lönsamhet 2025

- Attraktiva multiplar på våra prognoser för 2025 – EV/EBITA 7,7x respektive P/E 9,7x

- Vi rekommenderar KÖP med riktkurs 55 SEK

Bolag med verksamhet kopplad till den frostiga svenska bostadsmarknaden har mött en kraftig motvind de senaste åren. Bostadsutvecklaren JM:s aktie har tappat mer än 60 procent från toppnivåerna. Branschkollegan Bonava har rasat ännu mer och behövt ta in nytt kapital. Kökstillverkaren Nobia och bygghandlaren Byggmax är ett par andra stora kursförlorare i segmentet.

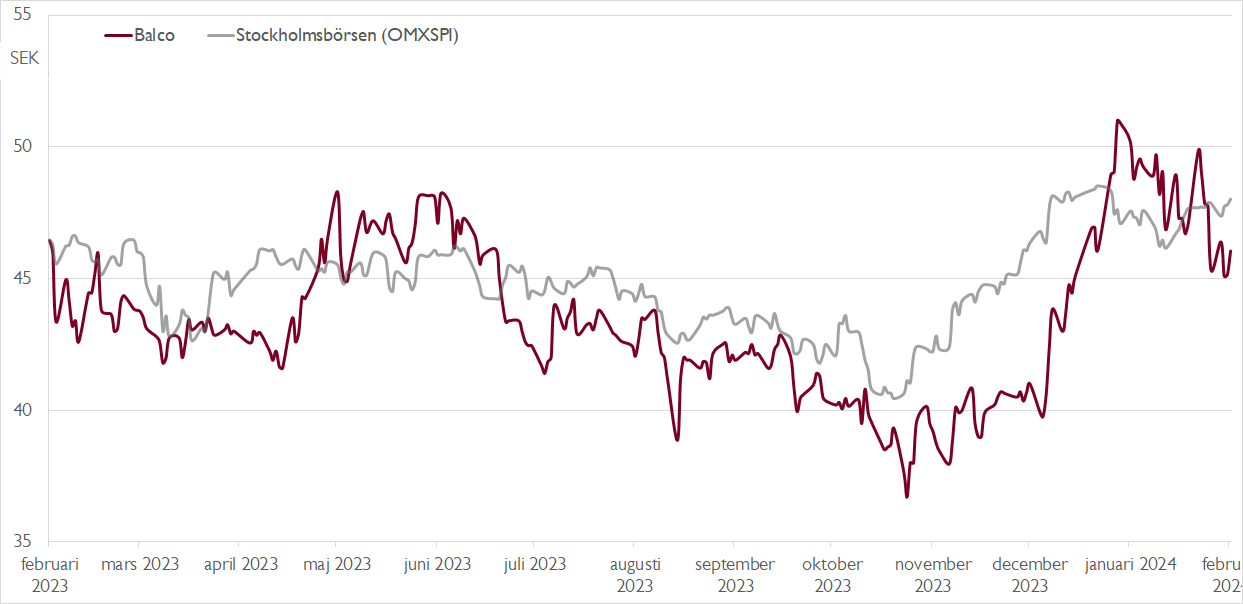

Till denna skara kan även Växjöbaserade Balco adderas – en ledande spelare på den nordiska balkongmarknaden. Räknat från kursrekordet i början av 2022 har Balco-aktien tappat nästan 70 procent.

Balco grundades 1987 och är i dag verksamt i sju europeiska länder. Produktion sker på fem produktionsanläggningar i Sverige och Polen. I fjol omsatte Balco drygt 1,2 miljarder kronor, vilket motsvarar en nedgång med 9 procent jämfört med 2022. Den justerade EBITA-marginalen föll till 7,4 procent (8,0). 90 procent av omsättningen kommer från renoveringsmarknaden och resterande 10 procent från nybyggnationsmarknaden.

Sverige är Balcos viktigaste marknad med 62 procent av omsättningen. Övriga Skandinavien står för 25 procent och övriga Europa för 13 procent. Bostadsrättsföreningar är den i särklass viktigaste kundkategorin med nära två tredjedelar av omsättningen i fjol. Övriga kundgrupper är bygg- och tillverkningsbolag, privata fastighetsägare samt allmännyttan.

Den kraftigt försvagade svenska bostadsmarknaden i spåren av stigande inflation och räntor har satt tydliga spår i efterfrågan på Balcos balkonger. Bostadsrättsföreningar har blivit mer avvaktande och skjuter upp renoveringar. Samtidigt är marknaden för nybyggnation av bostäder iskall.

Tecken på att marknaden är på väg att bättras syns dock. Allt mer talar för att räntetoppen ligger bakom oss och att räntorna faller under 2024. Hushållens optimism om bostadsprisernas utveckling har ökat. Balcos orderingång ökade också med hela 57 procent i årstakt under fjärde kvartalet, vilket pekar i samma riktning. På rullande tolv månader har Balcos orderingång nu vänt upp från låga nivåer. Senaste tillfällena vi såg samma sak var kring årsskiftet 2018/2019 respektive i början av 2021 – båda bra tillfällen att gå in i aktien.

Inte kund än? Anmäl intresse här för att bli kund och ta del av vår topprankade aktieanalys och kvalificerade kapitalförvaltning.

I år får Balcos tillväxt också stöd av förvärvet av finländska Riikku Group, som aviserades i slutet av januari. Riikku är ett av Finlands ledande bolag inom balkonginglasning, huvudsakligen inriktat på nybyggnationsmarknaden. I fjol omsatte Riikku cirka 40 miljoner euro med en lönsamhet strax under Balcos. Förvärvet konsolideras från 1 januari 2024 och innebär att Balcos omsättning ökar med en dryg tredjedel. Köpeskillingen på 15 miljoner euro innebär samtidigt att affären gjordes till en värdering klart under Balcos värdering.

2024 ser ut att bli ett mellanår för Balco där lågt kapacitetsutnyttjande och något lägre marginaler i förvärvade Riikku håller nere lönsamheten. Vi räknar med en justerad EBITA-marginal på 7,6 procent – upp från 7,4 procent 2023, men långt ifrån de tvåsiffriga nivåer Balco levererade i genomsnitt 2017–2021.

Omsättningen och vinsten per aktie får dock stöd av Riikku-förvärvet. Och fortsätter orderingången att stärkas i linje med våra prognoser ser vi potential till en rejäl vinståterhämtning under 2025, där EBITA-marginalen väntas öka till 9,8 procent. På våra prognoser för 2025 handlas Balco till låga EV/EBITA 7,7x respektive ett justerat P/E-tal på 9,7x. Det kan jämföras med att Balco historiskt värderats till en EV/EBIT-multipel på nästan 13x.

Vi rekommenderar KÖP med riktkurs 55 SEK.

Ännu inte kund?

Beställ din provportfölj med rekommenderade aktier och investeringar

Beställ kostnadsfritt

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 6 februari kl. 07:37.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.