- Opportunistiskt fastighetsbolag med fokus på Sverige och Finland

- Fastighetsbestånd på cirka 40 miljarder kronor

- Fokus på kommersiella fastigheter och tonvikt på kontor

- Högavkastande fastigheter med överkomliga hyror

- Kort genomsnittlig räntebindningstid på 1,7 år

- Vinnare när räntemotvind skiftar till räntemedvind

- Attraktiv kassaflödesmultipel (CEPS) på 18x

- Vi räknar med 13–18 procents kassaflödestillväxt per aktie 2025–2026

- Vi rekommenderar KÖP med riktkurs 140 SEK

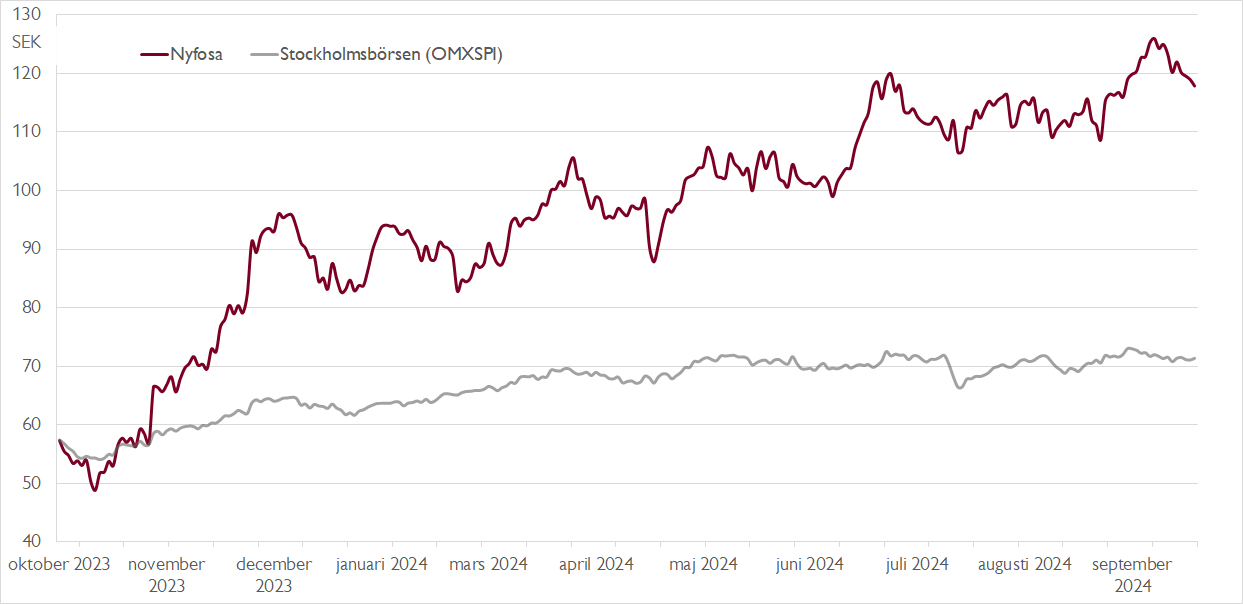

Inflations- och ränteuppgången under 2022 och 2023 blev ett stålbad för den svenska fastighetssektorn. Från toppen hösten 2021 till botten hösten 2023 föll Stockholmsbörsens fastighetsindex med över 55 procent. När det såg som mörkast ut kunde många svenska fastighetsbolag inte längre finansiera sig på obligationsmarknaden. Under de goda åren hade obligationsmarknaden blivit en allt viktigare finansieringskälla för sektorn.

Ett år senare har fastighetssektorn återhämtat sig rejält på börsen, men i ett femårsperspektiv har fastighetsindex bara mäktat med en uppgång på 8 procent. Finansieringsklimatet har dock förbättrats avsevärt och det värsta ser tveklöst ut att ligga bakom branschen. Talar för det gör inte minst att inflationen åter är nere kring centralbankernas mål och räntorna vänt ner och väntas fortsätta falla.

En av våra favoriter bland börsens fastighetsbolag är Nyfosa – ett opportunistiskt och expansivt bolag med en flexibel investeringsstrategi. Nyfosas högavkastande fastigheter innebär att bolaget kan hantera högre räntekostnader bättre än de flesta andra fastighetsbolag. Hyresnivåerna är i beståndet är dessutom överkomliga.

När Nyfosa 2018 avknoppades från Hemfosa och sattes på börsen uppgick fastighetsportföljen till cirka 16 miljarder kronor. I dag uppgår fastighetsvärdet till omkring 40 miljarder kronor fördelat på cirka 31 miljarder Sverige, 8 miljarder Finland och drygt 1 miljard Norge. Fokus ligger på kommersiella fastigheter i tillväxtregioner. Nära hälften av hyresvärdet avser kontor, men i portföljen finns även fastigheter inom exempelvis logistik/lager, industri och handel.

Från i höst får våra private banking-kunder tillgång till ännu mer topprankad aktieanalys. Anmäl intresse här för att bli kund.

Under andra kvartalet genomförde Nyfosa en riktad nyemission på cirka 1,7 miljarder kronor. Kapitalet ger en mer flexibel kapitalstruktur och ökar utrymmet för förvärv. Talar emot större förvärv i det korta perspektivet gör dock att Nyfosa i somras kommunicerade att vd Stina Lindh Hök lämnar bolaget senast i februari 2025. En ny vd har ännu inte utsetts.

Till Nyfosas företräden märks en kort genomsnittlig räntebindningstid på bara 1,7 år. När räntan steg kraftigt var det jobbigt, och bolaget gick se räntekostnaden gå från 2,1 procent vid utgången av första kvartalet 2022 till 5,2 procent vid halvårsskiftet i år. Men nu är räntorna på väg ner, och de väntas fortsätta falla under 2025, vilket innebär att denna motvind vänds till medvind.

Värderingsmässigt handlas Nyfosa till en justerad kassaflöde per aktie-multipel (CEPS, cash earnings per share) på 18x på vår prognos för 2025, vilket vi finner attraktivt. Även om det finns vissa frågetecken kring den ökade vakansgraden räknar vi med att Nyfosa leverar CEPS-tillväxt på 13–18 procent under 2025–2026 – och det utan några nya förvärv.

Vi rekommenderar KÖP med riktkurs 140 SEK.

Ännu inte kund?

Beställ din provportfölj med rekommenderade aktier och investeringar

Beställ kostnadsfritt

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 3 oktober kl. 05:57.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.