- Teknikkonsult med fin tillväxthistorik

- Verksamhet i Sverige, Finland och Norge

- Diversifierad kundmix med fyra ben

- Positionerat för att gynnas av stora elnätsinvesteringar

- Marginalpotential från sänkt medelålder bland konsulterna

- Stort förvärv av Eurocon i år – potential till mer framåt

- EV/EBITA-multipel på låga 9,5x på vår prognos för 2024

- Omotiverad rabattvärdering mot nordiska jämförelsebolag

- Vi rekommenderar KÖP med riktkurs 162 SEK

Teknikkonsulter har varit en bra sektor för investerare på Stockholmsbörsen under lång tid, främst illustrerat av en fin kursutveckling i Sweco och AFRY (tidigare ÅF). Men även bland de mindre konsultbolagen finns välskötta spelare med fint track-record. En sådan är Rejlers. Sedan 2003 har bolaget ökat omsättningen från drygt 250 miljoner kronor till 4,1 miljarder i fjol. Det motsvarar en genomsnittlig årlig tillväxttakt på nästan 15 procent.

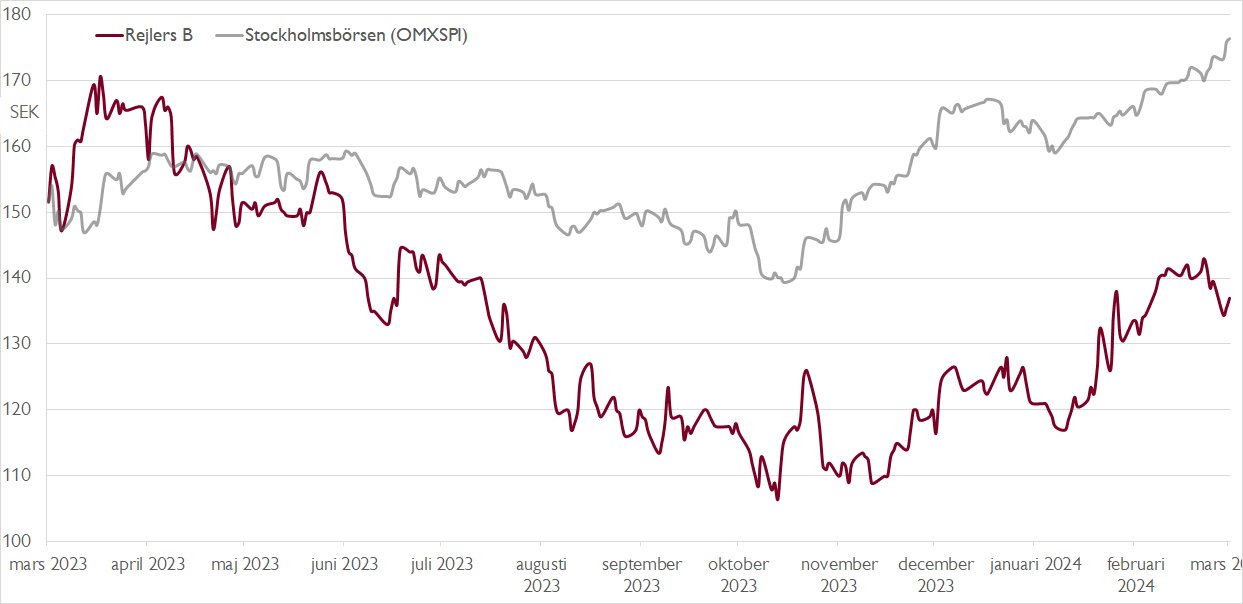

Rejlers kom dock in i en tillfällig svacka 2016–2018 då lönsamheten dök, om än inte till röda siffror, och tillväxten försvann. Bolagets nuvarande vd Viktor Svensson tillträdde i februari 2018 och har levererat en framgångsrik turnaround i bolaget, vilket också avspeglats i kursutvecklingen på börsen. Sedan han tillträdde har Rejlers stigit med nästan 170 procent jämfört med Stockholmsbörsens cirka 66 procent.

I dag verkar Rejlers i tre länder: Sverige, Finland och Norge, där Sverige står för drygt 60 procent av omsättningen, Finland för 33 procent och Norge för resterande 7 procent. Huvudsakligen verkar bolagets konsulter inom områdena energi, industri, infrastruktur och fastigheter.

Energisektorn står för en dryg femtedel av Rejlers omsättning, och det är ett område där vi ser god tillväxtpotential under flera år framåt. Planer finns på stora investeringar i det nordiska elnätet under de närmaste 5–10 åren och Rejlers är helt rätt positionerat för att dra nytta av dessa.

Potential i Rejlers finns också på marginalsidan. I flera år har Rejlers uppvisat en relativt hög medelålder på sina konsulter vid 44 år. Som jämförelse ligger Sweco på 41 år och AFRY, enligt våra beräkningar, på drygt 39 år. Över tid ser vi en klar möjlighet för Rejlers att stärka sin lönsamhet genom att få ner medelåldern, och därmed kostnaden, för sina konsulter.

Till detta kan adderas att förvärv varit – och lär fortsätta vara – en viktig tillväxtdrivare i Rejlers. Under de senaste två åren har total tio förvärv genomförts, det största avser köpet av börsnoterade Eurocon med en årlig omsättning på nästan 340 miljoner kronor. Vid årsskiftet uppgick Rejlers nettoskuld/EBITDA till 1,4x, vilket innebär att det finns utrymme för nya förvärv framåt.

Inte kund än? Anmäl intresse här för att bli kund och ta del av vår topprankade aktieanalys och kvalificerade kapitalförvaltning.

Vår riktkurs baseras på en relativvärdering. Vid kurs 162 kronor skulle Rejlers handlas till en EV/EBITA-multipel på 11,5x på vår prognos för 2024 vilket vore i linje med hur sektorn värderas i Norden.

Vi rekommenderar KÖP med riktkurs 162 SEK.

Ännu inte kund?

Beställ din provportfölj med rekommenderade aktier och investeringar

Beställ kostnadsfritt

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 5 februari kl. 06:40.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.