- Globalt ledande spelare inom växtbaserade oljor och fetter

- Tillväxtbolag med stark historik och låg vinstvolatilitet

- Solid halvårsrapport i linje med förväntningarna

- Vi justerar upp våra prognoser något efter rapporten

- Ökad efterfrågan på kakaosubstitut en viktig drivkraft

- Nästan skuldfritt – stort utrymme för nya värdeskapande förvärv

- Bolagets defensiva karaktär attraktiv i läge med ökad konjunkturoro

- EV/EBITA-multipel på drygt 14x på vår prognos för 2025

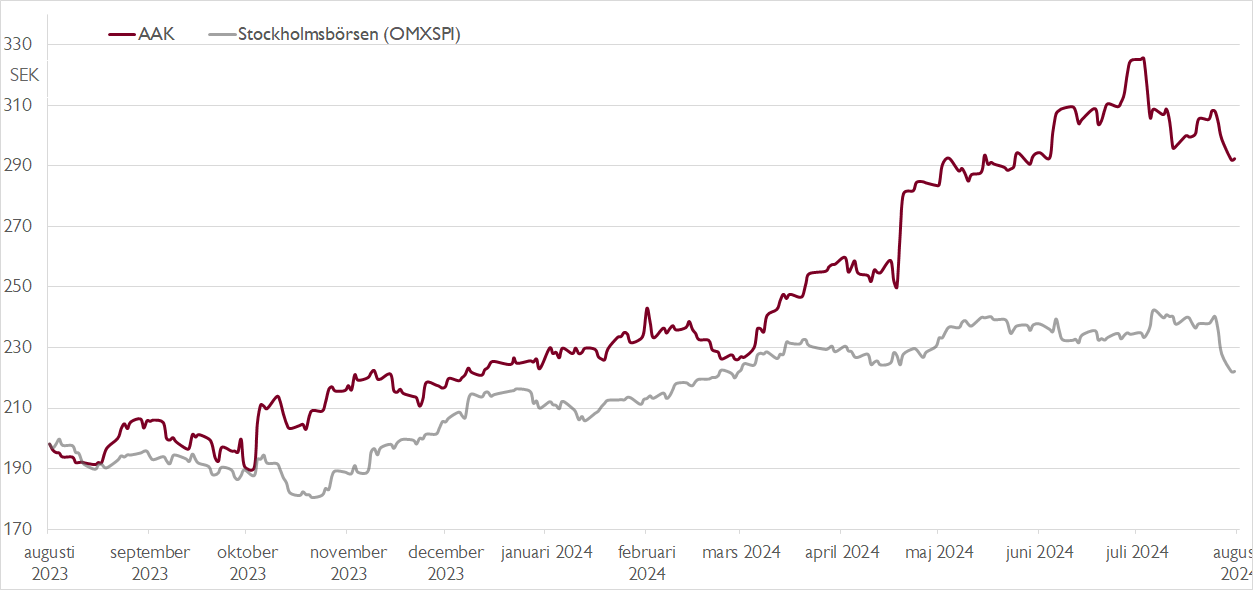

- Vi rekommenderar KÖP med riktkurs 354 SEK

AAK bildades 2005 när danska Aarhus United fusionerades med svenska Karlshamns. Aktieägarna har därefter fått vara med på en synnerligen lönsam resa där omsättningen gått från cirka 10 miljarder kronor till drygt 46 miljarder i fjol, samtidigt som rörelsemarginalen nästan fördubblats till fjolårets cirka 9 procent.

I dag är ett AAK ett av de ledande bolagen inom växtbaserade oljor och fetter med totalt 20 produktionsanläggningar globalt. Försäljningen är fokuserad på Nord- och Sydamerika (46 procent) och Europa (39 procent). Fyra förvärv i Indien sedan 2019 speglar dock ett ökat fokus på Asien. Basen i AAK:s produkter är huvudsakligen en mängd olika växtbaserade oljor, såsom kokosolja och solrosolja. Klart dominerande är dock palmoljan som utgör drygt hälften av råvaran.

Koncernens två största affärsområden står för 95 procent av omsättningen. Största affärsområdet Food Ingredients, i fjol 65 procent av omsättningen, säljer lösningar till bland annat bagerier, mejerier och producenter av växtbaserade livsmedel. Näst största affärsområdet Chocolate & Confectionary Fats säljer framförallt produkter till chokladproducenter.

Ett sätt för AAK är att undvika den hårda konkurrensen i branschen är att fokusera på segment med specialprodukter där kunderna efterfrågar innovation och premiumlösningar. Ofta sker produktutvecklingen tillsammans med kunderna med målet att öka kvaliteten på slutprodukten och/eller sänka kostnaderna. Bland annat har AAK tagit fram produkter som kan ersätta kakaosmör, en affär som gynnats av det kraftigt stigande kakaopriset.

Försäljning till i huvudsak konjunkturokänsliga sektorer i kombination med en hedging av råvarupriserna har inneburit att AAK kunnat leverera väldigt stabil vinsttillväxt över tid. Man får gå tillbaka till 2009 för att hitta ett år med vikande rörelseresultat, och det tunga konjunkturåret var resultattappet för koncernen inte större än 3 procent.

AAK siktar på 10 procents årlig förbättring av rörelseresultatet, något bolaget överträffat senaste decenniet med 14 procents vinsttillväxt i genomsnitt. Främsta drivkraften har varit förbättrad lönsamhet (11 procent), men även högre volymer (3 procent) har bidragit.

Senaste kvartalsrapporten var stark med ett rörelseresultat som lyfte 27 procent. Rapporten var i stort i linje med konsensusförväntningarna. Vi ser goda skäl att tro på en fortsatt stark utveckling och i spåren av rapporten lyfter vi våra prognoser för rörelseresultatet 2024–2026 med 2–3 procent.

Framåt ser vi goda organiska tillväxtutsikter inom framför allt Chocolate & Confectionary Fats, där mycket talar för god efterfrågan och hög lönsamhet inom kakaosmörssubstitut. Bland annat finns potential i att länder höjer gränsen för hur stor andel kakaosmörssubstitut som tillåts i choklad som ett sätt att motverka inflationen från det höga kakaopriset.

En viktig bit i AAK:s tillväxtresa har varit kontinuerliga förvärv. Senaste tio åren har totalt 15 förvärv genomförts. För närvarande sitter AAK med en väldigt stark balansräkning där nettoskulden/EBITDA vid halvårsskiftet var låga 0,4, vilket ger ett betydande förvärvsutrymme. Vid årsskiftet räknar vid med att bolaget är obelånat. I vårt M&A-scenario ser vi att förvärv kan bidra med uppå 17–28 procents EBITA-tillväxt fram till 2026–2028.

På våra prognoser för 2025 handlas AAK till en EV/EBITA-multipel på drygt 14x respektive ett P/E-tal på knappt 20x. Det är multiplar som inte reflekterar AAK:s fortsatt goda möjligheter till tvåsiffrig vinsttillväxt.

Vi rekommenderar KÖP med riktkurs 354 SEK.

Ännu inte kund?

Beställ din provportfölj med rekommenderade aktier och investeringar

Beställ kostnadsfritt

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 18 juli kl. 16:49.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.