- Norskt bolag inom robotiserade lagersystem

- Överlägsen global marknadsledare i sin nisch

- Låg penetration innebär stor långsiktig tillväxtpotential

- Attraktiv affärsmodell med skyhöga marginaler

- Tillfällig tillväxtsvacka har sänkt aktien rejält

- Vi räknar med återgång till tillväxt 2025

- Attraktiva värderingsmultiplar på våra prognoser

- Justerad EV/EBITA på 13,8x respektive 10,6x för 2025 och 2026

- Vi rekommenderar KÖP med riktkurs 17 NOK

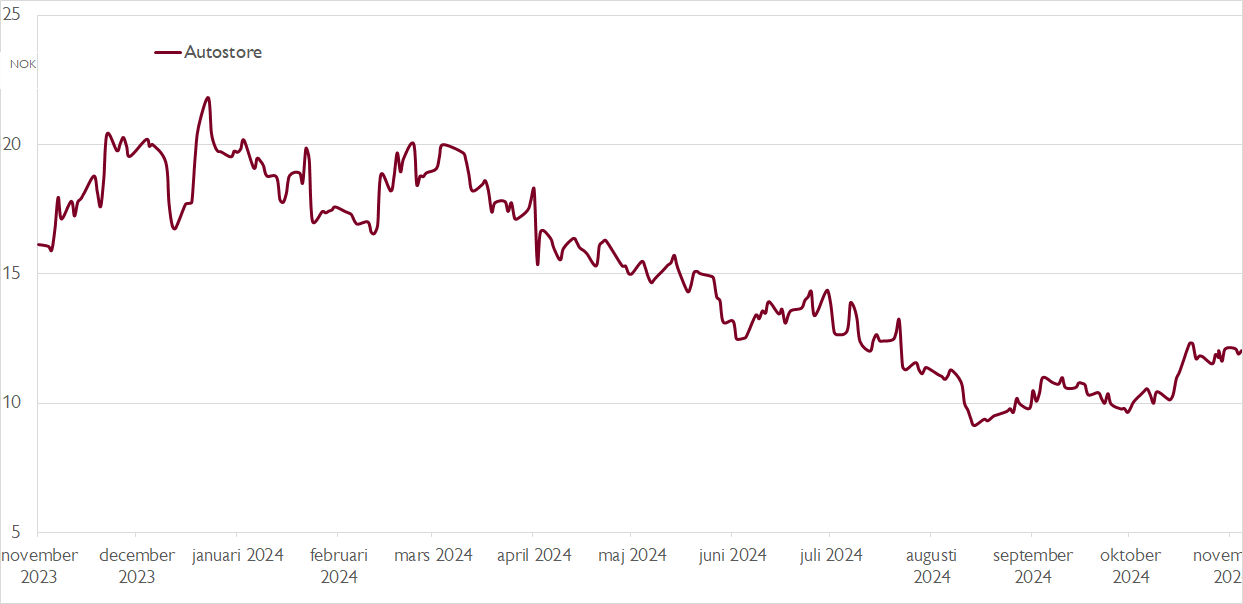

Lagerautomationsföretaget Autostore noterades på Oslobörsen under börshaussen hösten 2021 till kurs 31 norska kronor. Tre år senare handlas aktien i cirka 12 kronor – ner drygt 60 procent från introduktionskursen – då den tidigare snabbväxaren tappat fart. Efter kursfallet har förväntningarna kommit ner på bolaget som lockar med goda långsiktiga tillväxtutsikter och imponerande lönsamhet.

Inom robotiserade kubiska lagersystem är Autostore överlägsen global marknadsledare med en marknadsandel på hela 97 procent. Bolagets yteffektiva lagerlösning likar ett tredimensionellt pussel av kuber med staplade lådor i ett ramverk. Snabba plockrobotar innebär betydligt effektivare plockrutiner för exempelvis e-handlare. Bland kunderna i Sverige återfinns exempelvis börsnoterade svenska e-handlaren Boozt och nätapoteket Apotea.

Autostores unika affärsmodell är fokuserad på utveckling av systemet. Sedan säljs, distribueras, installeras och underhålls bolagets lösningar av omkring 20 globala partners. Affärsmodellen är en viktig förklaring till Autostores höga bruttomarginal cirka 70 procent och EBITDA-marginal på omkring 50 procent.

Från i höst får våra private banking-kunder tillgång till ännu mer topprankad aktieanalys. Anmäl intresse här för att bli kund.

Bolagets projektbaserade försäljning har emellertid visat sig vara känslig för konjunkturen. De senaste tio åren har den genomsnittliga årliga omsättningstillväxten ändå varit cirka 40 procent. Senaste åren har dock bjudit på betydligt lägre siffror. Extrem tillväxt på nära 80 procent under 2021 och 2022 blev bara 11 procent i fjol och innevarande år ser ut att sluta med ett omsättningstapp på 9 procent.

Ständiga besvikelser har fått analytikerna att vänja sig vid konsekvent nedjustering av sina vinstprognoser. Tredje kvartalet markerade dock ett trendbrott där Autostores omsättning och resultat båda överträffade konsensusförväntningarna. Vi ser det som ett troligt tecken på att ledningen insett vikten av att sätta mer konservativa mål som överträffas, vilket bygger förtroende på aktiemarknaden.

Vid börsintroduktionen sågs Autostore som ett tech-bolag, men cyklikaliteten i bolagets affär gör att marknaden sannolikt lär prissätta bolaget som ett verkstadsbolag tills tillväxten återkommer. Givet de goda långsiktiga tillväxtutsikterna, ungefär 80 procent av världens lager är fortfarande manuella, argumenterar vi för att Autostore borde handlas med en premie mot verkstadssektorn.

Kortsiktigt är marknaden fortsatt utmanande, men vi räknar ändå med att Autostore under 2025 återgår till måttlig tillväxt på 3 procent som sedan accelererar till 19 procent 2026. Lönsamheten försämras något nästa år, men stärks sedan under 2026 med stöd av den högre tillväxten. Detta mynnar ut i justerade EV/EBITA-multiplar på 13,8x respektive 10,6x för 2025 och 2026, vilket vi finner klart attraktivt.

Vi rekommenderar KÖP med riktkurs 17 NOK.

Ännu inte kund?

Beställ din provportfölj med rekommenderade aktier och investeringar

Beställ kostnadsfritt

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 7 november kl. 17:32.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.