- Global säkerhetskoncern med stabil verksamhet

- Ökat fokus på teknik och säkerhetslösningar

- Tydlig marginalpotential från ändrad försäljningsmix

- Uppmuntrande tredje kvartal med god organisk tillväxt

- Rekordhög rörelsemarginal på 7,5 procent – nära målet på 8 procent

- EV/EBITA 10,1x respektive P/E 11,1x på våra prognoser för 2025

- Låg värdering relativt bolagets historik och stärkta lönsamhet

- Vi rekommenderar KÖP med riktkurs 163 SEK

Svenska Securitas är det näst största säkerhetsbolaget globalt efter amerikanska Allied Universal, som 2021 köpte brittiska säkerhetskoncernen G4S. Securitas är verksamt i totalt 44 länder. Dominerar affären gör de europeiska och nordamerikanska verksamheterna som är ungefär jämnstora och tillsammans står för drygt 80 procent av omsättningen.

En långsiktig strävan hos Securritas är att öka försäljningen av teknik och säkerhetslösningar och att minska andelen personalintensiv bemanningsverksamhet – en utveckling som ger stöd åt lönsamheten. 2022 års förvärv av amerikanska säkerhetskoncernen Stanley Security ska ses i det ljuset.

I fjol stod teknik och säkerhetslösningar för 32 procent av omsättningen, vilket kan jämföras med 28 procent året innan och 8 procent 2013. Med stöd av en förbättrad försäljningsmix är målet att Securitas vid utgången av 2025 ska ha nått en rörelsemarginal på 8 procent på EBITA-nivå. Långsiktigt är ambitionen att marginalen ska överstiga 10 procent. I ljuset av dessa mål bjöd Securitas rapport för det tredje kvartalet på uppmuntrande läsning.

Den organiska tillväxten var solid vid 5 procent samtidigt som lönsamheten fortsatte att stärkas. EBITA-marginalen nådde rekordhöga 7,5 procent (6,9). Då bättre lönsamhet i Europa är en nyckelfaktor för att nå marginalmålet på 8 procent nästa år var det positivt med 70 punkters marginalexpansion i den europeiska verksamheten under kvartalet till 7,7 procent. Ett bra kassaflöde medförde också att nettoskuld/EBITDA-ration landade på 2,7x, under målet på 3,0x, vilket ger utrymme för mindre tilläggsförvärv.

Efter rapporten har vi gjort mindre positiva uppjusteringar i våra prognoser samt adderat positiva valutaeffekter då kronan försvagats mot både dollarn och euron. Sammantaget har vi justerat upp våra vinst per aktie-prognoser för 2024–2026 med 3–5 procent. Och då ska inflikas att vi är försiktiga och räknar med en EBITA-marginal på 7,0–7,1 procent under 2025–2026 – en bra bit under ledningens mål på 8 procent.

Caset i aktien bygger på att Securitas kombinerar en konjunkturokänslig verksamhet med attraktiva värderingsmultiplar relativt bolaget tillväxthistorik. Lägg därtill en potential till fortsatt marginalexpansion på medellång sikt drivet av förbättrad försäljningsmix och en återhämtning i Europa. Avyttringar av vissa segment, såsom flygplatsverksamheten, skulle kunna stärka koncernen ytterligare via högre lönsamhet och ökad stabilitet. I förlängningen öppnar det också för högre värderingsmultiplar.

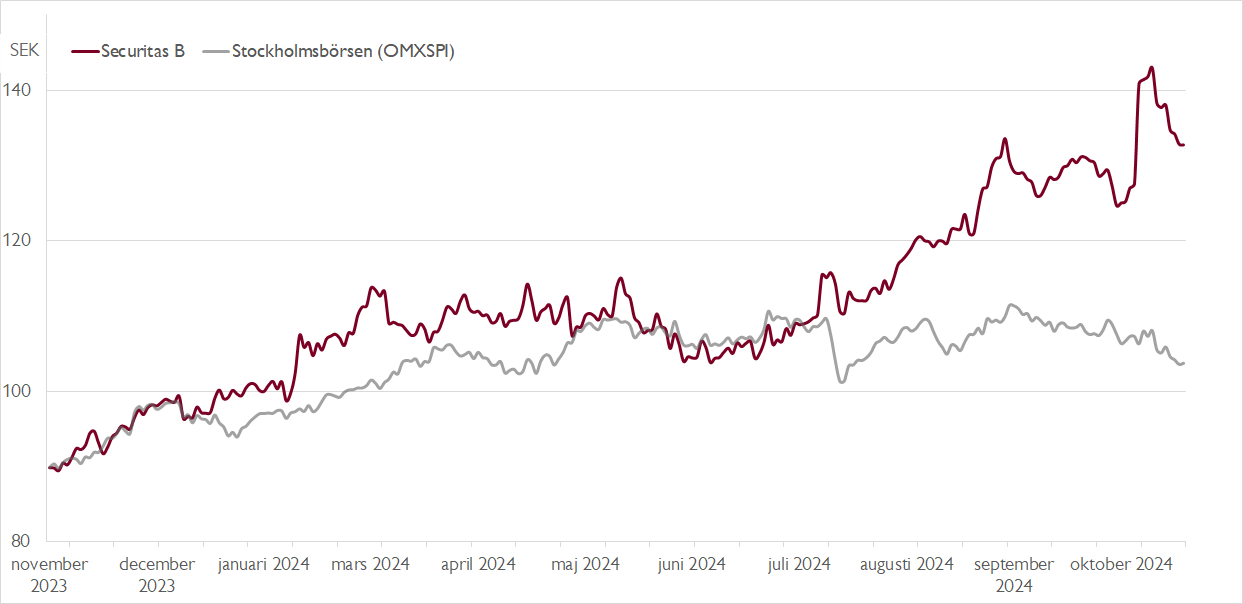

Vår uppjusterade riktkurs till 163 kronor (140) baserats på ett genomsnitt av en EV/EBITA-multipel på 11x respektive ett P/E-tal på 13x på våra prognoser för 2025. Lägg därtill att det finns ytterligare kurspotential om Securitas når ledningens marginalmål samt om EV/EBITA-multipeln återgår till nivån från 2014–2018 på 13x.

Vi rekommenderar KÖP med riktkurs 163 SEK.

Ännu inte kund?

Beställ din provportfölj med rekommenderade aktier och investeringar

Beställ kostnadsfritt

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 6 november kl. 14:45.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.