- Global koncern inom skogs- och trädgårdsprodukter

- Flera tuffa år bakom sig

- 2024 tyngt av ofördelaktigt väder och återhållsamma konsumenter

- Attraktiv risk/reward inför 2025

- Flera faktorer talar för ett tydligt vinstlyft

- Aktien värderas lägre än normalt

- P/E 12,9x respektive EV/EBIT 10,5x på våra prognoser för 2025

- Vi rekommenderar KÖP med riktkurs 75 SEK

Husqvarna är en av världens ledande koncerner inom skogs- och trädgårdsprodukter. Verksamheten som är indelad i tre affärsområden: Husqvarna Forest & Garden, Gardena och Construction, säljer bland annat gräsklippare, robotgräsklippare, bevattningsutrustning, trädgårdstrimmers och diamantverktyg. Husqvarna uppskattar världsmarknaden till cirka 300 miljarder kronor, vilket kan jämföras med bolagets omsättning på drygt 53 miljarder i fjol. Affären uppvisat ett tydligt säsongsmönster där cirka 90 procent av årsvinsten genereras under det första halvåret.

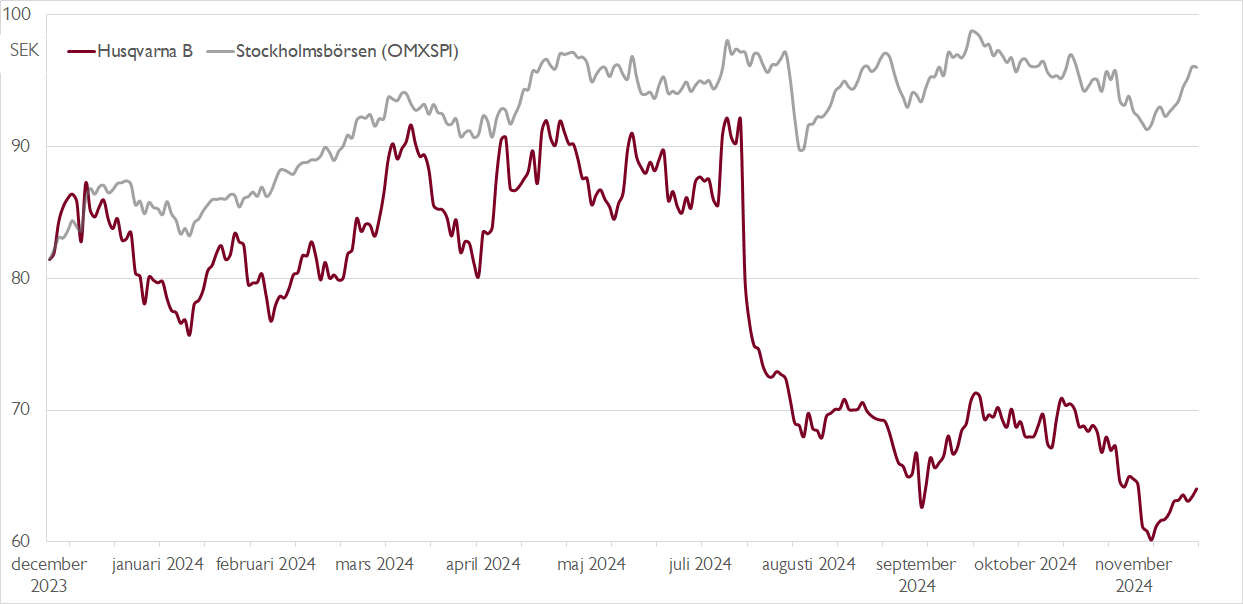

Sett i backspegeln har Husqvarna ingen rolig börsresa bakom sig. Senaste året är aktien ner 21 procent, senaste tre åren 52 procent och senaste fem åren är tappet 12 procent. I mitten av september vinstvarnade bolaget med hänvisning till ett utmanande marknadsläge med återhållsamma konsumenter.

Rapporten för det tredje kvartalet var sedan i linje med beskedet i vinstvarningen. Efter en svag säsong med ofördelaktigt väder, svag konsumentefterfrågan och lagerneddragningar hos återförsäljarna lär Husqvarna i det korta perspektivet fokusera på att få ner lagernivåerna inför nästa år. Det innebär kortsiktig marginalpress, ett troligt svagt fjärde kvartal, som dessutom är det säsongsmässigt svagaste. 2024 är ett förlorat år.

Husqvarnas rörelsemarginal som goda år är nära eller över 10 procent lär landa vid dryga 7 procent i år – precis som i fjol. Vi räknar med en justerad nettovinst på knappt 2 miljarder för helåret, vilket ungefär är i paritet med vad bolaget levererade 2018. Under 2025 ser vi emellertid goda förutsättningar för stärkt lönsamhet.

Från i höst får våra private banking-kunder tillgång till ännu mer topprankad aktieanalys. Anmäl intresse här för att bli kund.

Först och främst möter Husqvarna lätta jämförelsetal. Mer normalt väder borde ge stöd åt efterfrågan liksom mer optimistiska konsumenter. Flera nya lanseringar inom robotsegmentet bidrar också positivt. Lägg slutligen till Husqvarnas besparingsprogram som ska spara 500 miljoner kronor – det mesta realiserat redan under nästa år. I ett längre perspektiv ser vi potential från en mixförskjutning när robotsegmentet, inklusive den professionella delen, växer snabbare än marknaden. Över tid lär Husqvarnas bensindrivna segment gradvis minska till förmån för el- eller batteridrivna verktyg.

Under 2025 räknar vi med en omsättningstillväxt på 4 procent och att rörelsemarginalen stärks till 9,1 procent. På de prognoserna handlas aktien till ett P/E-tal på 12,9x respektive en EV/EBIT-multipel på 10,5x. Vår riktkurs bygger på en återgång till en EV/EBIT-multipel på 12,0x, vilket motsvarar Husqvarnas genomsnittliga värdering de senaste tio åren.

Sammantaget ser vi en attraktiv risk/reward i aktien på nuvarande nedtryckta nivåer. Dessutom finns utrymme för ännu högre värderingsmultiplar vid en tydlig vändning för konsumentaffären.

Vi rekommenderar KÖP med riktkurs 75 SEK.

Ännu inte kund?

Beställ din provportfölj med rekommenderade aktier och investeringar

Beställ kostnadsfritt

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 23 oktober kl. 18:41.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.