Börssentimentet är fortsatt starkt. Trots höga inflationssiffror och ökad smittspridning slås nya börsrekord. Svenska storbolagsindexet OMXS30 har stigit med knappt 27 procent i år, vilket är snäppet bättre än USA-börserna (både Nasdaq och S&P 500) men även globala index. Tillväxtmarknader har utvecklats svagare.

– Det finns goda förutsättningar för en stark avslutning på året. Fortsatt gäller att köpa på eventuella rekyler, det har stämt hittills och är fortsatt vår bedömning. Marknaden har dock varit mer försiktig med tillväxtbolagen den senaste tiden och mer fokus har hamnat på värdebolagen, säger Carnegie Private Bankings aktiechef Karl Hedberg i senaste avsnittet av podden Investera & Agera.

Inflationen i Sverige är nu över 3 procent i årstakt på Riksbankens målmått, det så kallade KPIF som beräknas med fast ränta. Detta är den högsta registrerade inflationstakten på över tio år. Precis som i USA hörs nu i Sverige vissa röster om hur den allt högre inflationen minskar hushållens köpkraft. Avgörande för mer bestående inflationstryck men också hushållens köpkraft blir löneutvecklingen.

Förväntningarna på centralbankernas olika räntebanor har gett tydliga valutarörelser. Svenska kronan har försvagats hela 4 procent mot dollarn på en månad. Ränteförväntningarna på Fed har stigit – de förväntas höja fem gånger fram till slutet av 2023 – och dollarn har nått den starkaste nivån mot euron på över ett år. Riksbankens räntebana är alltjämt är på noll.

– Oväntat höga inflationssiffror har varit i fokus den senaste tiden men verkar inte skrämma investerarna. Det har varit ett starkt börsår, och vi ser inget som indikerar att det tar slut här. Nya all time high bör vara inom räckhåll, säger Karl Hedberg.

Börserna har fått stöd från fallande råvarupriser. Inte minst oljepriset som har backat till följd av starkare dollar, diskussioner om att släppa på strategiska oljereserver i bland annat USA samt en ökad oro om nya nedstängningar givet den ökade smittspridningen. Exempelvis stänger Österrike ned i upp till 20 dagar för att bryta den fjärde virusvågen. Oron har ökat om att fler europeiska länder följer efter. Med lägre oljepriser faller inflationsförväntningarna kortsiktigt, vilket är positivt.

– För investerare med riktigt kort horisont rekommenderas en ökad likviditet. USA-börsen är riktigt stark men vi ser vissa tecken på att det bromsar in. Det kan ge en kortsiktig paus i uppgången vilket isåfall bör spilla över till den svenska marknaden. För den lite mer långsiktige investerare är rådet att ha kvar exponeringen och vara kortsiktigt positionerad för en stark avslutning. Vissa av industribolagen börjar vakna till liv, då investerare har börjat lyfta blicken mot mer normala marknadsförhållanden nästa år med mindre komponentbrist, säger Carnegie Private Bankings aktiechef Karl Hedberg i podden Investera & Agera.

Hållpunkter i veckan

I veckan släpps inköpschefsindex (PMI) för både tillverknings- och tjänstesektorer i Europa och USA. Den femte coronavågen rullar fram i Europa och riskerar peta ned PMI från höga nivåer. I USA tillkännages nästa Fed-ordförande före torsdagens Thanksgiving i USA. Viktiga konkjunkturindikationer från Tyskland fångas in i onsdagens Ifo-index

I Sverige väntar en viktig vecka med omröstning om såväl höstbudgeten som statsminister på onsdag. Dessutom ger Riksbanken räntebesked på torsdag. Riksbankens räntebana pekar i nuläget på att reporäntan ska ligga kvar på noll till 2024, samtidigt som räntemarknaden förväntar sig en första höjning om tolv månader. Veckan avslutas med KI:s konjunkturbarometer för november.

På bolagsfronten väntar kapitalmarknadsdag för fettbolaget AAK på tisdag och för bussoperatören Nobina på onsdag.

Aktiecase

Servicebolaget Coor är en tydlig återöppningsvinnare med en stabil organisk tillväxt, god lönsamhet och hög direktavkastning. Efter en paus i förvärvsresan under 2020 är bolaget åter aktivt och har under andra halvåret i år adderat två stora förvärv som ger stöd åt tvåsiffrig vinsttillväxt även under 2022.

Verksamheten i Coor är kapitallätt med starka kassaflöden som möjliggör fina utdelningar. Direktavkastningen är i nuläget attraktiva 5 procent. Balansräkningen ger dessutom stöd åt en fortsatt förvärvsresa. Vi rekommenderar Köp med riktkursen 100 SEK, motsvarande en EV/EBITA 16,6x på vår prognos för 2022.

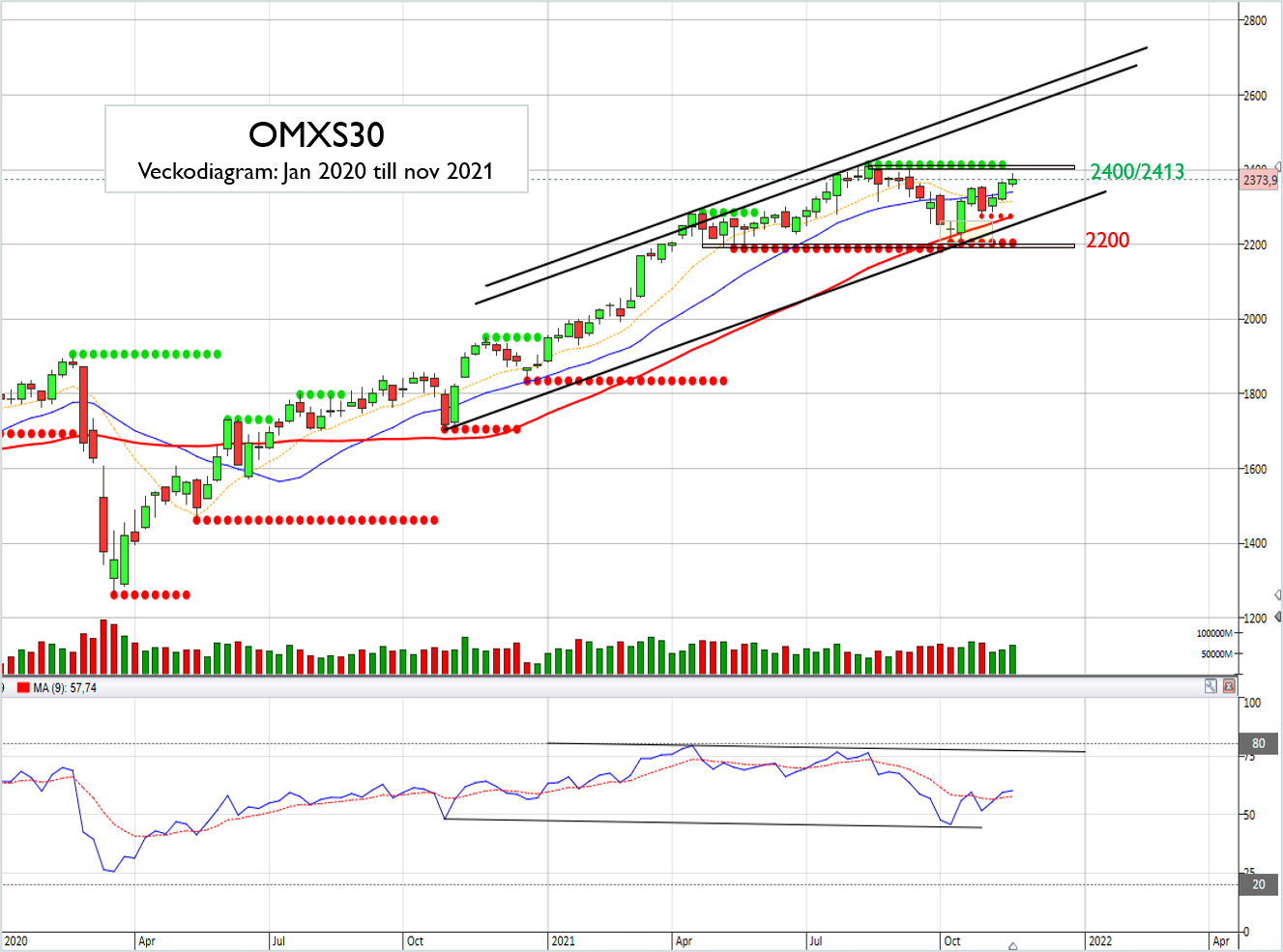

Teknisk analys – OMXS30 kort/medellång sikt

OMXS30-index noteras i en långsiktig (månader till år) upptrend från botten i mars 2 020. I den upptrenden har index bildat en medellångsiktig (veckor till månader) konsolidering mellan cirka 2 200 på nedsidan och runt 2 400 på uppsidan. Passeras motståndet vid 2 400 utlöses en köpsignal och då siktar vi på en uppgång mot cirka 2 600. Punkteras stödområdet i konsolideringen effektueras en säljsignal med ett målområde vid cirka 2 000. Vår bedömning är att vi kommer att få utbrottet på uppsidan då både omsättningsanalysen och säsongsmönstret indikerar en fortsatt positiv börs under de kommande månaderna.