Det negativa börssentimentet håller i sig och måndagen är riktigt sur på Stockholmsbörsen. Trenden från förra veckan fortsätter därmed. USA-börserna föll innan stängning i fredags. Tekniktunga Nasdaq har tappat 12 procent i år och storbolagsindexet S&P 500 7,7 procent. Det är den tredje sämsta börsstarten på 58 år för S&P 500. Stockholmsbörsen följer samma mönster, även om förra veckan inte var fullt så negativ som för USA-börserna. Dock är årets inledning på Stockholmsbörsen den tredje sämsta på 30 år.

– Det är framför allt ränteuppgången och minskade stimulanser som spökar. Samtidigt är det inte konstigt att räntorna stiger, då konjunkturen är stark. Men det är framför allt takten i ränteuppgången som oroar med 35 baspunkter på bara några veckor. Marknaden gillar aldrig när det är snabba rörelser, säger Peter Nelson, chef för portföljförvaltningen på Carnegie Private Banking i det senaste poddavsnittet av Investera & Agera.

Han betonar att det generella temat på aktiemarknaden är att den amerikanska centralbanken stramar åt, inflationen är högre än väntat och den geopolitiska oron har ökat med en potentiell väpnad konflikt mellan Nato och Ryssland. Det har satt press på aktiemarknaden med högre volatilitet som följd, dock inga extrema nivåer.

– Vi tror att inflationen borde toppa ur på denna nivå, inte minst blir det lättare jämförelsetal härifrån. Frågan är dock bara till vilken nivå den ska tillbaka. Räntorna kan fortsätta upp. Förra året inleddes på samma sätt så oron borde lägga sig här, även om det finns en del som skiljer, säger Peter Nelson.

En samlad bild av räntehöjningscykler historiskt ger vid handen att man trots allt kan se ett mönster med generellt sett stigande börs i samband med perioder när Fed höjer räntan. Man måste komma ihåg att räntehöjningar ju normalt sett sker för att konjunkturen är stark, vilket i sin tur ger högre företagsvinster.

– Förhoppningsvis är det ett sådant scenario vi ser nu också. Det är alltid stökigt precis innan och efter att räntehöjningsperioden inleds, det vill säga där vi befinner oss just nu. Den här gången kommer vi dock från en period med högre börsvärdering och en betydligt högre inflationstakt jämfört med tidigare, säger Peter Nelson.

Carnegie Private Banking sänkte vikten svenska aktier till neutral i augusti och till neutral för utländska aktier i december.

Hållpunkter i veckan

I veckan drar rapportsäsongen i gång på allvar med många av de tongivande storbolagen på Stockholmsbörsen. Viktigast är att det finns stöd för vinstprognoserna för 2022. Tisdagens rapporter från Ericsson och Atlas Copco följs av Essity på onsdag. Torsdag och fredag är stora rapportdagar med bland annat Seb, Telia, Volvo, H&M och Electrolux.

Bland viktiga utländska bolag som kan förändra sentimentet hittar vi tech-jättarna Microsoft på tisdag och Apple på torsdag.

Dessutom riktas blickarna åter mot Fed och onsdagens räntemöte. Ingen räntehöjning är inprisad till på onsdag, men kan Fed lugna ned oroliga investerare? Hur humöret i tyskt näringsliv utvecklas publiceras på tisdag, i IFO-indexet.

Aktiecase

Medicinteknikbolaget Elekta har inte hängt med i börsrallyt efter coronaraset i februari 2020 och aktiekursen noteras lägre än före pandemin. Strålterapibolaget drabbades i hög grad när möjligheterna att installera och sälja utrustning på sjukhusen begränsades till följd av nedstängningar. Det finns dock anledning att bli mer positiv till aktien.

En återhämtning inom cancervården är påbörjad och marknadsutsikterna förbättras gradvis, i takt med att pandemieffekterna klingar av på respektive marknad. Kvartalsrapporten i november (andra kvartalet, brutet räkenskapsår) var ett första steg på vägen till ett förbättrat sentiment kring aktien.

En gradvis marknadsåterhämtning, ökad orderingång och förbättrad lönsamhet ger sammantaget en attraktiv vinsttillväxt de närmaste åren. Värderingen är historiskt låg i såväl absoluta som relativa termer. Givet den starka marknadspositionen och en lönsamhetsnivå en bit under historisk toppnivå, är Elekta dessutom en potentiell förvärvskandidat för en industriell köpare eller PE-bolag.

Teknisk analys – OMXS30 kort/medellång sikt

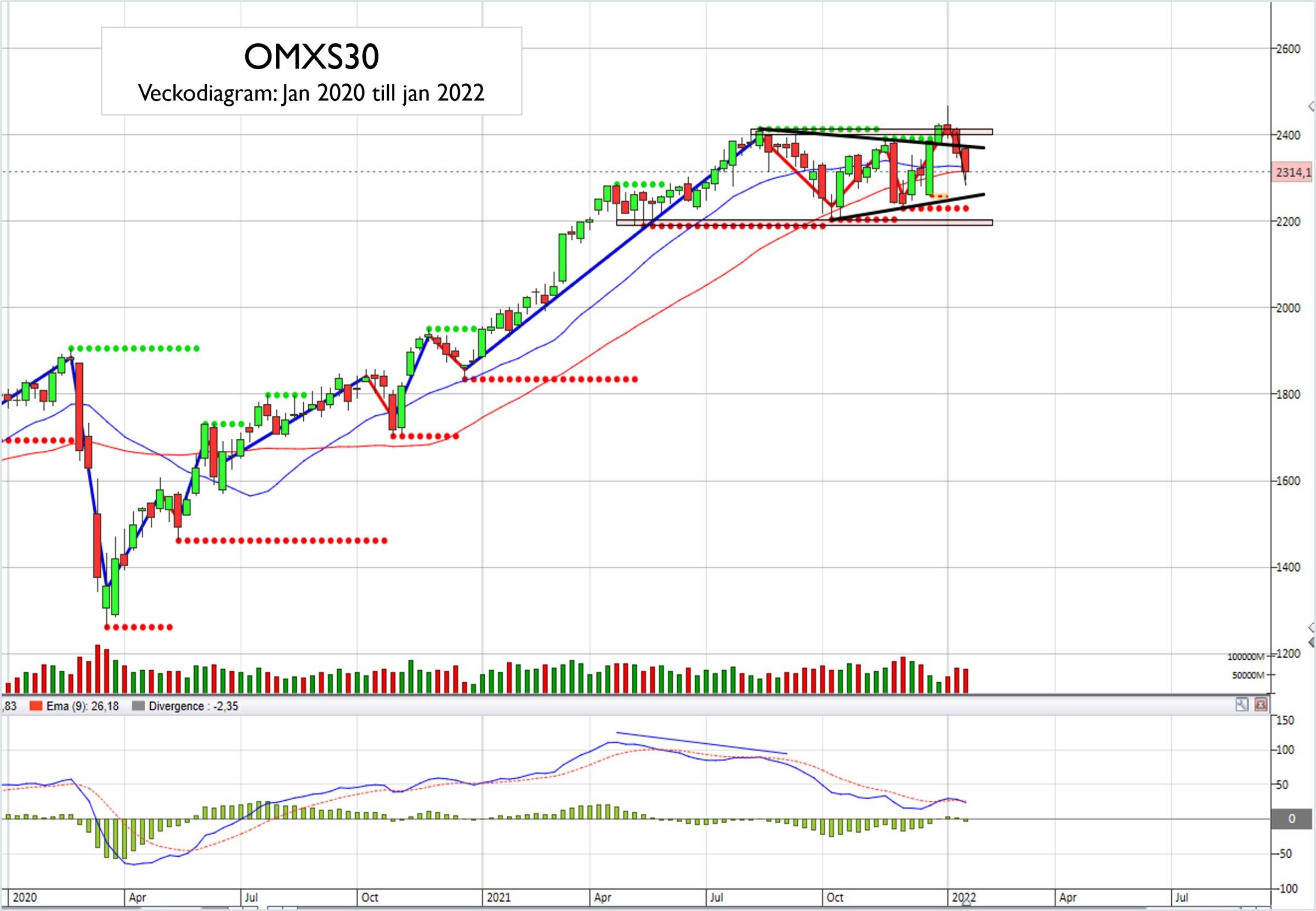

Under de senaste tolv börsdagarna (till och med fredagen den 21 januari), det vill säga sedan den senaste toppen den 4 januari, har index gått ned 5,8 procent. De senaste veckorna har alltså präglats av en hel del oro. Lyfter vi dock blicken och studerar det större perspektivet vet vi att index, från botten i mars 2020 till den senaste toppen den 4 januari i år, har gått upp nästan 95 procent. Under den perioden har vi inte haft någon rekyl som har varit större än 10 procent.

Att vi har en period av rekyl efter en så pass stor uppgång är inte konstigt på något sätt. Men vi fortsätter att notera, och konstatera, att OMXS30 i det långsiktiga perspektivet noteras i en upptrend och i den långsiktiga upptrenden har index vänt ned in i den tidigare konsolideringen mellan cirka 2 200 och dryga 2 400. Om index punkterar 2 200-nivån med tydlighet får vi en indikation att upptrenden är bruten och att index har gått in i en nedtrendsfas (Fas4). Vänder index å andra sidan upp och passerar 2 400-området ges istället en köpsignal, vilket indikerar fortsatt upptrend (Fas2). Allt däremellan är att betrakta som konsolidering med allt vad detta innebär av varannandagstendenser och oroliga kast både upp och ned. Denna konsolidering kan alltså antingen vara en så kallad re-ackumulation, det vill säga en paus i Fas2, eller en toppformation – en Fas3.

Med tanke på att vi inte har fått en större rekyl på snart två år räknar vi med att vi någon gång i år kommer att få en nedgång på kanske 15-20 procent. Men eftersom det traditionella säsongsmönstret är så pass positivt under de kommande månaderna fram till slutet på april samtidigt som börstrenden trots allt är positiv, har vår bedömning varit, och är fortfarande, att vi fram till dess borde få en positiv utveckling och att det därefter blir en större nedgång. De kommande dagarna/veckorna kommer sannolikt att ge signaler om vi har rätt i vårt medellångsiktigt positiva scenario eller om nedgången, och en topprocess, redan har påbörjats.

I det kortsiktiga perspektivet noteras index i en rekylfas där ett första stöd möter vid cirka 2 310, det vill säga vid 200-dagars medeltal. Om den nivån punkteras möter nästa support vid 2 257 – en nivå som är viktig utifrån mitt vågperspektiv.