Reaktionen på fredagens svaga sysselsättningsrapport i USA blev begränsad. Marknaden tog istället fasta på upprevideringen av siffrorna för juni och juli samt att arbetslösheten sjönk och nu ligger på den lägsta nivån sedan pandemins utbrott. De amerikanska börserna avslutade sidledes och den amerikanska tioåringen handlas i nuläget cirka 3 punkter över nivån innan siffrorna presenterades i fredags. Börserna i Asien och Europa såg inte heller någon dramatik i siffrorna och inledde börsveckan med stigande kurser.

– Jag tycker inte vi behöver vara oroliga över att sysselsättningstillväxten i USA bromsade in. Det är flera olika orsaker bakom detta och sannolikt mer av tillfällig karaktär snarare än bestående. Det är givetvis något att sätta på minussidan i ekvationen men samtidigt så kommer det även kunna ge förväntningar om en lugnare takt på kommande tapering och räntehöjningar. Summan av de effekterna tror jag är positiv för börsen under hösten, säger Karl Hedberg, aktiechef på Carnegie Private Banking.

Inledningen av hösten har historiskt uppvisat ett svagt säsongsmönster. Dessutom börjar makrosiffror bromsa in från höga nivåer. 2022 bör därför bli lugnare än 2021 och därmed innebära en mer begränsad överraskningspotential för vinsterna framöver.

– Kortsiktigt ser jag fortfarande en risk för börsrekyl. Dels på grund säsongsmönstret, då september är historiskt sett en svag månad, men även vissa tekniska faktorer som till exempel en minskad bredd i uppgången och små dagsrörelser trots stor volym. Vi har inte heller haft någon större börsrekyl sedan oktober 2020 då index tappade 7-8 procent, säger Karl Hedberg.

Det saknas inte risker som kan bidra till ett sämre börssentiment. Den ökade spridningen av deltavarianten av covid-19 är en stor oroshärd. I augusti levererades rekordvolymer av halvledare – en av marknadens stora bristvaror – ändå rapporterar allt fler bolag om att stoppa produktionen och flaggar för leveransproblem en längre tid. Risken finns att en temporärt hög inflation biter sig kvar och spiller över i en högre underliggande inflation.

– Från bolagshåll så fortsätter det komma signaler om komponentbrist och kostnadsinflation från till exempel fraktkostnader. Det är svårt att veta hur hårt detta slår mot enskilda bolag. Jag skulle därför inte bli överraskad om vi får se ett par vinstvarningar inför Q3-rapporterna. Sammantaget kan detta addera ihop till en mindre rekyl, säger Karl Hedberg

Stockholmsbörsen har i år stigit med över 30 procent på bra konjunktursignaler, starka bolagsvinster och lägre räntor under sommaren. Efter den fenomenala uppgången är värderingen på aktiemarknaden relativt hög, om än inte utmanande.

– Givet en ökad risk för börsrekyl i det korta perspektivet, osäkerhet inför rapportsäsongen samt förväntningar om högre räntor under hösten så tycker jag man ska minska tillväxtexponeringen något. Istället kan man köpa värdebolag som har en något lägre cyklisk exponering. Jag tycker banksektorn är intressant ur det perspektivet, särskilt nu när möjligheten för utdelningar har återinförts, säger Karl Hedberg.

Hållpunkter i veckan

Hur går snabbt går återhämtningen i flygbransche? Norwegians trafik i augusti ökade med 168 procent jämfört med föregående år. Sas och Finnair redovisar sina trafiksiffror för augusti på tisdag. Hemmafixaren Clas Ohlson har inte orkat upp till kursnivån före pandemin. På onsdag redovisar bolaget siffrorna för första kvartalet i det brutna räkenskapsåret, inklusive försäljningssiffrorna för augusti. Det snabbväxande fastighetsbolaget SBB med vd Ilija Batljan bjuder in till kapitalmarknadsdag på fredag.

En relativt tunn makrovecka väntar med huvudnummer på torsdag då ECB lämnar räntebesked. Zew-index över tyska investerares och analytikers förväntningar på ekonomin sjönk i augusti, för tredje månaden i rad. Zew-index för september presenteras på tisdagen.

Aktiecase

Det serieförvärvande gamingbolaget Embracer värderas attraktivt efter kursnedgången under sommaren. Bolaget visade styrka i senaste kvartalet med god organisk tillväxt trots tufft jämförelsekvartal. Den framgångsrika förvärvsstrategin, organiska tillväxtprofilen och nuvarande förvärvskapacitet lockar. Vi rekommenderar Köp och ser 50 procent uppsida i aktien.

Trots viss risk för kortsiktigt mjukare organisk tillväxttakt de närmaste två kvartalen, bedömer vi att aktien kan utvecklas väl givet de lägre värderingsmultiplarna och potentiellt bidrag från M&A. Embracer kan dessutom netto gynnas av de nyligen införda restriktionerna för unga dataspelare i Kina, givet en låg geografisk exponering samt lägre konkurrens inom M&A då kinesiska förvärvande bolag blir mindre attraktiva för säljaren.

Teknisk analys

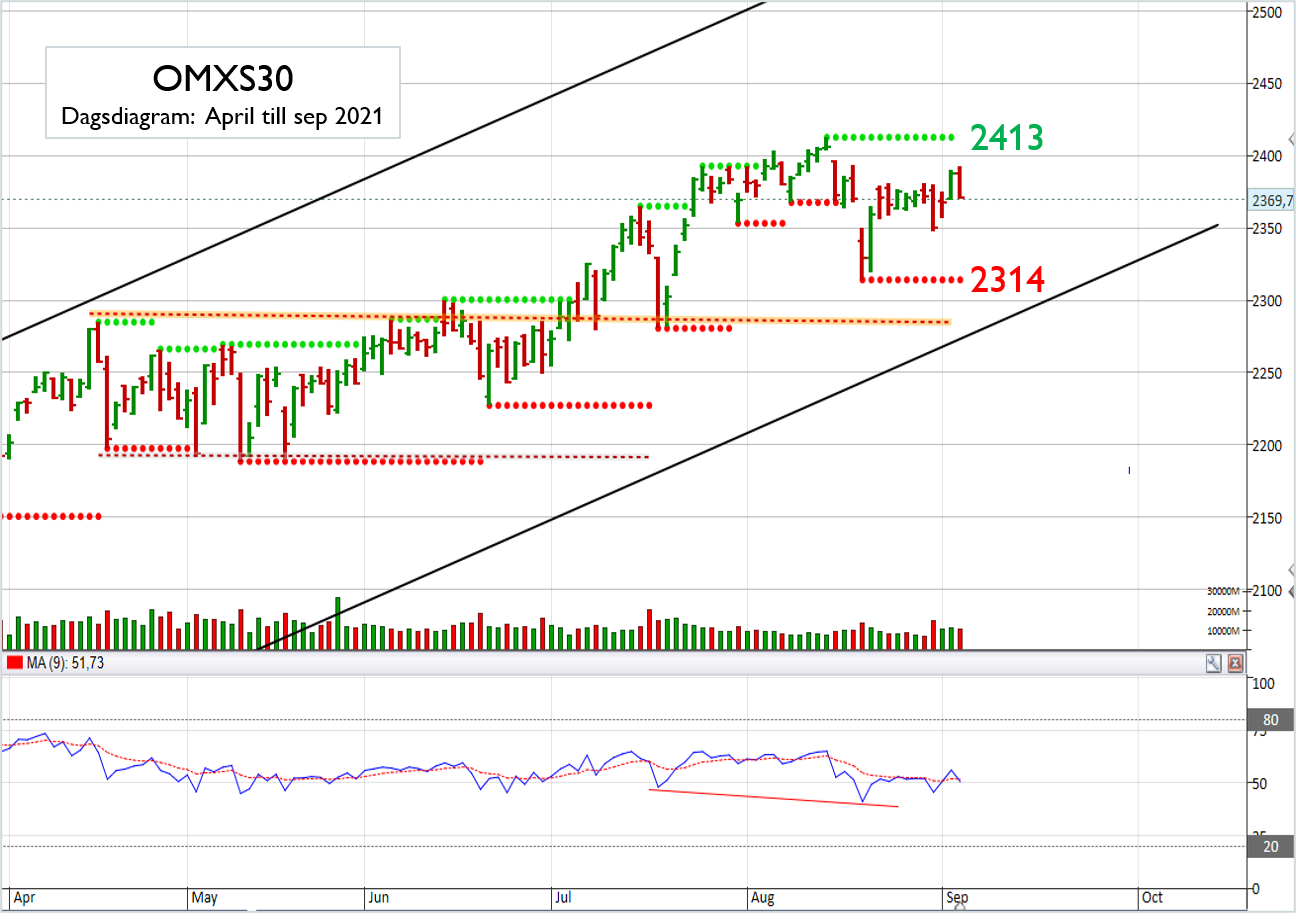

I det kortsiktiga perspektivet noteras index i en konsolidering mellan 2314 och 2413 (se diagram nedan). All rörelse mellan dessa nivåer innebär alltså en fortsatt konsolidering. Punkteras stödet i konsolideringen möter nästa support vid ca 2280/2300 följt av 2180/2200 och därefter vid 200-dagars medeltal som möter vid ca 2160. Passeras istället motståndet vid 2413 siktar jag på en uppgång mot runt 2500-området.