- Teleoperatör med fokus på Latinamerika

- Svag utveckling under lång tid

- Ny skicklig huvudägare i Xavier Niel sedan hösten 2022

- Ny vd tar över från 1 juni i år

- Stark utveckling under första kvartalet

- Kostnadsbesparingar och minskade investeringar

- Trovärdig kassaflödesprognos för 2024

- Lågt värderad aktie med justerat P/E-tal på knappt 5x

- Ytterligare potential från möjlig försäljning av mobilmaster

- Uppgifter i media om att huvudägaren överväger bud

- Vi rekommenderar KÖP med riktkurs 300 SEK

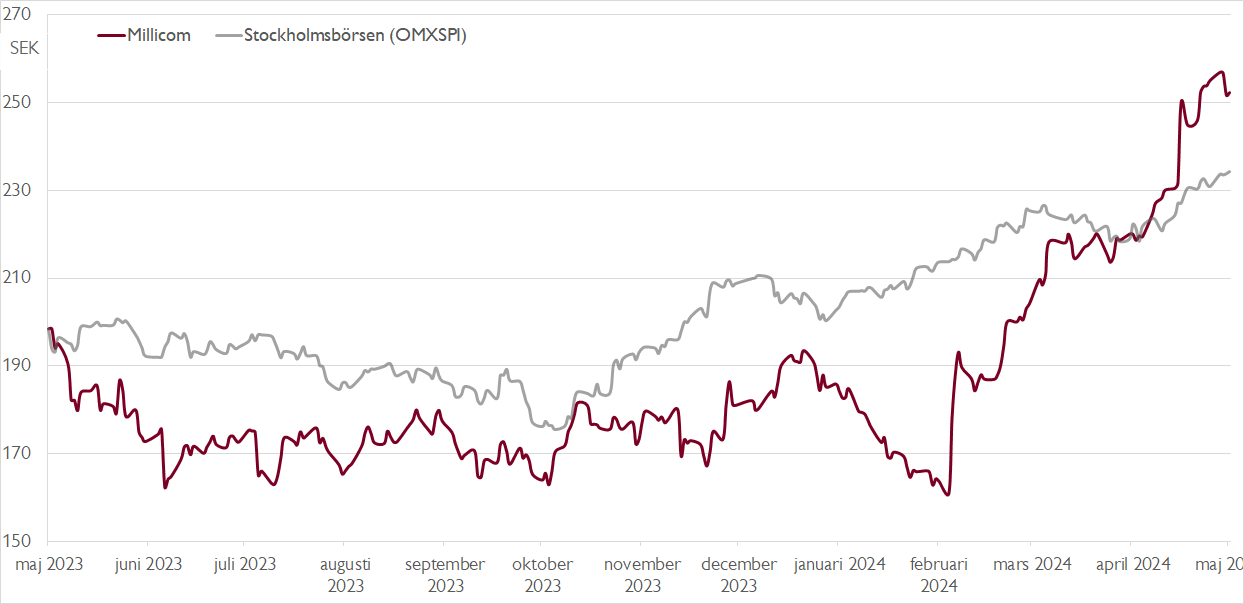

Latinamerikanska teleoperatören Millicom, verksam i länder som Colombia, Guatemala och Bolivia, har en riktigt svag historik. Aktiekursen är vid dryga 250 kronor på samma nivåer som hösten 2008 – när den globala finanskrisen lamslog världsekonomin.

Genom åren har aktien lockat många värdeinvesterare med låga EV/EBITDA-multiplar, men i slutändan har nettoresultaten och kassaflödena som regel blivit svaga när rörelsevinsten till stor del ”ätits upp” av stora finansiella kostnader, förluster i joint ventures och skatt. Lägg därtill en snårig struktur, ett stort beroende av volatila små valutor på tillväxtmarknader och tveksamma investeringar.

Återigen – eller precis som vanligt – handlas Millicom till en låg EV/EBITDA-multipel: 3,8x på vår prognos för innevarande år. Denna gång finns det dock skäl att tro att rörelseresultatet före avskrivningar också mynnar ut i en betydande vinst per aktie och ett fritt kassaflöde som kommer aktieägarna till del. Vi räknar med en justerad vinst per aktie på cirka 4,7 dollar, vilket ger ett p/e-tal på knappt 5x. Och det fria kassaflödet bör nå drygt 560 miljoner dollar i år.

Optimismen grundar sig främst i en stor förändring på ägarsidan. Hösten 2022 – när aktiekursen var nere kring 130 kronor – började franske miljardären Xavier Niel via bolag köpa aktier i Millicom. Successivt har han byggt upp en position på nästan 30 procent. Niel har sedan 1990-talet varit framgångsrik i investerare i telekomsektorn och har byggt upp en egen förmögenhet på uppåt 10 miljarder dollar.

Vid sidan av en ny huvudägare har Millicom också utsett en ny vd i Marcelo Benitez. Från 1 juni ersätter han Mauricio Ramos som varit vd sedan 2015. Under Ramos tid har strukturen förenklats och bolaget har blivit mer fokuserat. Framåt är planen att sänkta kostnader och bättre investeringsdisciplin ska ge resultat.

Effekterna av detta syntes redan i rapporten för det första kvartalet. EBITDA-resultatet kom in 10 procent över vår prognos och kostnadsbesparingarna var oväntat stora. Nettoresultatet förbättrades kraftigt, investeringarna minskade och kassaflödet stärktes rejält. Rapporten ger skäl att tro att Millicom verkligen kan leverera på målsättningen om ett fritt kassaflöde till aktieägarna på 550 miljoner dollar i år.

Lägg därtill en potentiell uppsida från försäljning av bolagets mobilmaster. Även om Millicom bara skulle få en tredjedel så bra betalt som när en konkurrent genomförde en liknande affär i slutet av 2023 skulle Millicom erhålla motsvarande 60 kronor per aktie – nästan en fjärdedel av börsvärdet.

Så sent som på torsdagsförmiddagen handelsstoppades Millicom på medieuppgifter om att huvudägaren Xavier Niel via sitt bolag Atlas överväger ett bud på Millicom. Budnivån som nämndes var 24 dollar per aktie, vilket motsvarar drygt 256,50 kronor – en väldigt liten premie mot aktiekursen. Atlas uppgav samtidigt, givet det preliminära läget, att bolaget inte kan garantera att ett bud kommer läggas. Noteras bör att börsreglerna i Luxemburg stipulerar att en ägare som överskrider 33 procent av aktierna måste lägga ett budpliktsbud.

Vi rekommenderar KÖP med riktkurs 300 SEK.

Ännu inte kund?

Beställ din provportfölj med rekommenderade aktier och investeringar

Beställ kostnadsfritt

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 10 maj kl. 06:00.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.