- Kullagertillverkare med global marknadsandel på 15–20 procent

- Underpresterare bland börsens största verkstadsbolag

- Stort lönsamhetsgap mellan industri- och fordonsdivisionerna

- Kommande avknoppning av fordonsaffären lär synliggöra värden

- Betydande potential i en omvärdering på sikt

- Kortsiktig motvind i Kina och inom fordon

- Stark lönsamhet trots motvind imponerar

- Balansräkning ger utrymme för stora återköp

- Rabatt på cirka 40 procent mot sektorn på EV/EBIT

- Vi rekommenderar KÖP med riktkurs 255 SEK

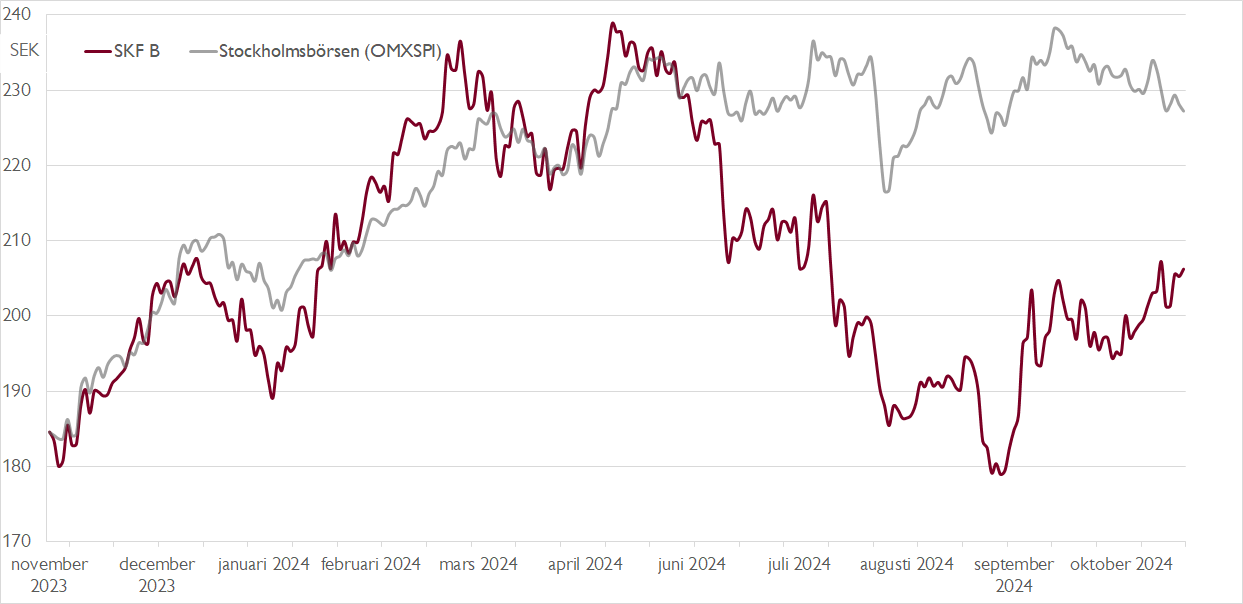

I samband med att kullagertillverkaren SKF i mitten av september aviserade att fordonsverksamheten ska knoppas av till aktieägarna tog aktien ett glädjeskutt och steg med nära 9 procent till dryga 200 kronor på bara några dagar. Därefter har aktien mestadels rört sig sidledes. Att avknoppningen beräknas ske under första halvåret 2026 kan möjligen ha dämpat investerarnas kortsiktiga entusiasm.

Caset är dock tydligt: SKF som koncern har under lång tid underpresterat rejält relativt börsens ”finverkstad” som levererat betydligt bättre vinsttillväxt. En förklaring har varit SKF:s fordonsverksamhet som uppvisar svag lönsamhet och dessutom har hög volatilitet i intjäningen. I fjol stod fordonsaffären för cirka 30 miljarder kronor av koncernens omsättning med en justerad rörelsemarginal på 5,6 procent. Som jämförelse omsatte SKF:s industriaffär 73 miljarder med en marginal på 15,4 procent.

Från i höst får våra private banking-kunder tillgång till ännu mer topprankad aktieanalys. Anmäl intresse här för att bli kund.

I dag värderas SKF till EV/EBIT-multiplar på drygt 10x respektive knappt 8x på våra prognoser för 2024 och 2025. Det ger en rabatt mot branschkollegorna på cirka 40 procent. Caset i uppdelningen bygger på att fordonsverksamheten lär värderas till lägre multiplar när den står på egna ben, men att det mer än vägs upp av att SKF:s industriverksamhet har potential att åsättas klart högre multiplar. En rimlig summan-av-delarna-kalkyl ger ett värde på drygt 300 kronor, vilket är i linje med vår kassaflödesvärdering av SKF.

Medan investerarna inväntar denna genomgripande affär fortsätter SKF att finjustera med strukturen med mindre grepp. Så sent som i förra veckan aviserades avyttringen av bolagets ring- och tätningsaffär i USA med fokus på flygindustrin. Försäljningen av verksamheten som inte betraktas som kärnverksamhet väntas inbringa cirka 2,3 miljarder kronor, vilket bidrar till att göra SKF:s redan starka balansräkning ännu starkare.

Vid årsskiftet räknar vi med att nettoskuld/EBITDA-ration är nere i låga 0,8x och vid årsskiftet 2025/2026 0,4x. I ett scenario där SKF siktar på att lyfta skuldsättningen till 1,0x under 2025 och 2026 skulle potentiellt nästan 20 miljarder kunna frigöras till återköp.

Mer kortsiktigt levererade SKF en blandad rapport för det tredje kvartalet. Trots en omsättning som kom in något under våra förväntningar lyckades resultatet överträffa vår prognos med 3 procent. Den justerade rörelsemarginalen på 11,9 procent stärktes med 0,4 procentenheter i årstakt trots valutamotvind på 0,8 procentenheter och 4,4 procents negativ organisk tillväxt. Utsikterna för fjärde kvartalet sänktes samtidigt – ledningen räknar nu med ett organiskt försäljningstapp på ”mid-single-digits”. Främst är det fordonsaffären och den kinesiska verksamheten som tynger.

Den kortsiktiga motvinden till trots ser vi ett intressant case i aktien. Redan nu syns tecken på att SKF:s strukturgrepp bär frukt, och när konjunkturen förbättras lär de effekterna bli ännu tydligare. Det reflekteras inte i de nedtryckta värderingsmultiplarna. Den starka balansräkningen öppnar samtidigt för betydande återköp – och vid horisonten hägrar uppdelningen av koncernen.

Vi rekommenderar KÖP med riktkurs 255 SEK.

Ännu inte kund?

Beställ din provportfölj med rekommenderade aktier och investeringar

Beställ kostnadsfritt

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 31 oktober kl. 07:37.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.