Bilsäkerhetsbolaget Autoliv fortsätter att prestera väl, trots utmaningen med en tuff fordonsmarknad som brottas med halvledarbrist, stigande råmaterialkostnader och allmänt stökiga leveranskedjor. I takt med att leveranskedjorna gradvis förbättras och den globala fordonsproduktionen återhämtar sig, ser vi dock ett starkt vinstmomentum för Autoliv de närmaste åren. På nuvarande kursnivå ser vi ett attraktivt köpläge i återhämtningsfasen för marknadsledaren.

I det nyligen presenterade bokslutet kommenterade vd Mikael Bratt att bolaget såg en viss förbättring i slutet av kvartalet vad gäller bristen på halvledare. Den underliggande tillväxten i den globala bilproduktionen är det inget fel på. I takt med att alla störningar i försörjningskedjan gradvis förbättras, ser vi en flerårig återhämtning för Autoliv, såväl tillväxt- som lönsamhetsmässigt.

De senaste årens minskande produktion av lätta fordon har agerat motvind för Autoliv. Den globala fordonsproduktionen ser dock ut att ha stabiliserats i slutet av 2021. Den globala fordonsproduktionen väntas (enligt analysföretaget IHS) nu öka med cirka 9 procent under 2022 till cirka 80 miljoner enheter, att jämföra med cirka 90 miljoner före pandemin. Efterfrågan är stark, speciellt i västvärlden.

Autoliv förväntar sig därför en organisk försäljningsökning kring 20 procent för 2022. Den höga tillväxten har sitt stöd i Autolivs stora andel av den globala orderingången för helåret 2021 låg kring 50 procent enligt bolagets uppskattning, jämfört med 45 procent under 2020. En positiv regional mix och ett stort antal produktlanseringar är andra bidragande faktorer. På medellång sikt bidrar även elektrifieringen med ytterligare tillväxt samt det faktum att tillväxtmarknader närmar sig vad gäller säkerhetsinnehållet per fordon.

På kort sikt består dock motvinden från höga råvarupriser, vilket förväntas minska rörelsemarginalen med cirka 3 procentenheter under 2022. I takt med att volymerna återvänder, förbättras dock produktiviteten. Kombinerat med fortsatta besparingsåtgärder – bland annat minskade antalet sysselsatta med 11 procent under 2021 – bedömer vi att Autolivs rörelsemarginal gradvis förbättras till 11,4 procent 2024. Det är i närheten av bolagets målsättning på 12 procent i det medellånga perspektivet.

Autoliv är ett kvalitetsbolag med en urstark marknadsposition, goda tillväxtutsikter och med en begränsad risk relaterat till elektrifieringen av bilindustrin. Bolaget har en stark balansräkning och dessutom en stödjande historik i fråga om kassaflödesgenerering samt återbäring till aktieägarna. Autolivs pågående återköpsprogram sträcker sig till slutet av 2024 och ger ytterligare stöd då bolaget har mandat att köpa tillbaka aktier för 1,5 miljarder dollar, motsvarande knappt 17 procent av dagens marknadsvärde.

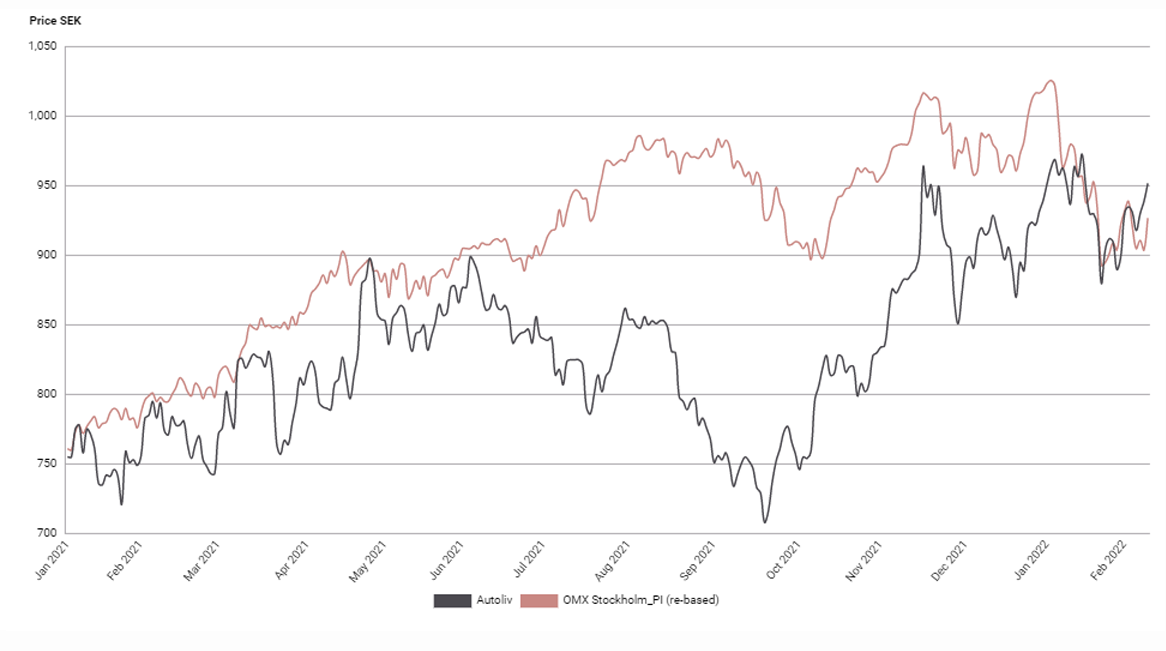

Vi rekommenderar Köp med riktkursen 1 070 SEK, som baseras på vår prognos för 2023 och en EV/EBIT-multipel på 9x samt diskonterat till nuvärde. Jämförbara bolag till Autoliv har historiskt värderats kring EV/EBIT 9-10x de senaste tio åren, där Autolivs genomsnittliga multipel under samma period är EV/EBIT 9,1x.

Autoliv – Attraktivt köpläge i återhämtningsfasen (Köp med riktkurs 1 070 SEK)

- Globala fordonsmarknaden är i återhämtningsfas med stigande produktion 2022

- Krockkuddar utgör cirka 65 procent av omsättningen och säkerhetsbälten resterande del

- Med den höga marknadsandelen (över 50 procent) kan Autoliv växa snabbare än fordonsindustrin under en längre tidsperiod

- Flerårig återhämtning med attraktiv vinsttillväxt de närmaste åren

- Attraktiv marknadsposition, tillväxtutsikter och begränsade risk relaterat till elektrifieringen av bilindustrin

- Stark balansräkning och omfattande återköpsprogram ger ytterligare stöd

- Vi rekommenderar Köp med riktkursen 1 070 SEK, motsvarande EV/EBIT 9x vår prognos för 2023

Ännu inte kund?

Beställ din provportfölj med rekommenderade aktier och investeringar

Beställ kostnadsfritt

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 31 januari kl. 06:49.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.