Bulten – Det våras för underleverantören (Köp med riktkurs 105 SEK)

- Snabbväxande underleverantör inom fordonsindustrin

- Rekordstarkt bokslut med kraftigt ökad orderingång

- Fallande råvarupriser och ökad halvledartillgänglighet förbättrar successivt lönsamheten

- Positiv fördröjd effekt från prisjustering

- Effektiviseringsåtgärder förbättrar lönsamheten 2023

- Hög vinsttillväxt motiverar högre värderingsmultiplar

- Köp med riktkursen 105 SEK, motsvarande EV/EBIT 8,4x vår prognos för 2023

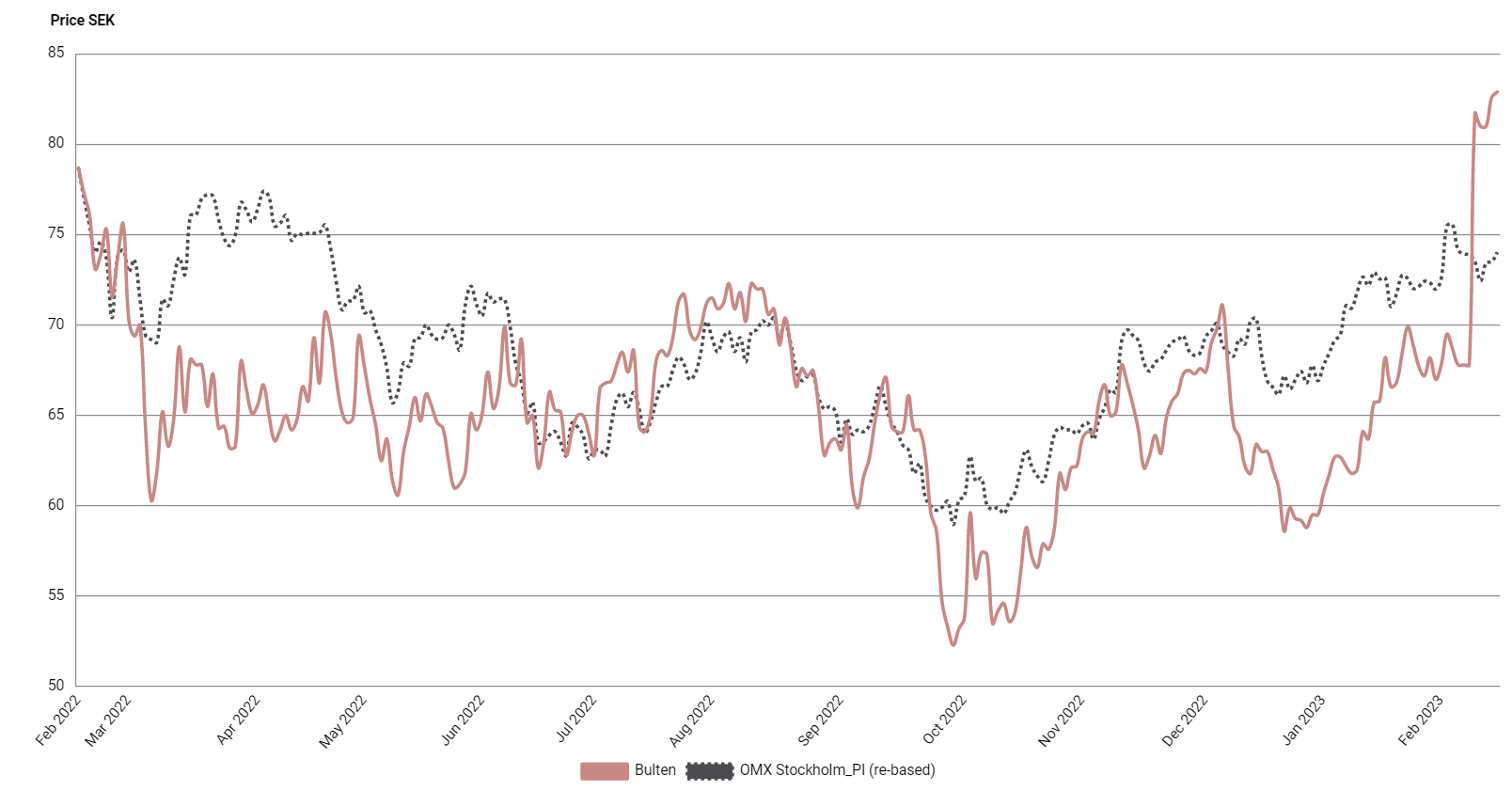

Fordonsunderleverantören Bulten levererade en riktig rapportrökare som skickade upp aktien hela 20 procent. Ett antal faktorer bidrog: en nästan fördubblad rörelsevinst, organisk försäljningstillväxt om 29 procent, ökad orderingång om 65 procent, reducerade lagernivåer, prishöjningar, fallande råvarupriser och förslag om höjd utdelning. Trots oron i omvärlden med inflation och komponentbrist satte Bulten ett nytt omsättningsrekord i bolagets 150-åriga historia.

Bulten tillverkar fästelement såsom bultar, skruvar och muttrar till fordonsindustrin och påverkas i stor utsträckning när fordonskonjunkturen svänger. Av den totala omsättningen står cirka 72 procent för leveranser direkt till fordonstillverkare (OEM), 16 procent till leverantörer till fordonstillverkare och resterande del till övriga aktörer. Segmentet lätta fordon utgör drygt 60 procent av Bultens omsättning. Största enskilda marknad är Storbritannien, som utgör drygt en fjärdedel av intäkterna.

Efter rapportperioden kan vi konstatera att lågkonjunkturen för såväl industrin som aktörer inom fordonsbranschen återigen har skjutits på framtiden. Fästelementbolaget har de senaste åren likt övriga fordonsbranschen lidit av högre råvarukostnader och brist på halvledare. Dessa faktorer reverserar nu.

Bulten kompenserar för högre råvarukostnader genom prishöjningar, men med eftersläpning. Om råvarupriserna stiger, liksom 2022, påverkas Bultens EBIT-marginaler negativt. Nu när råvarupriserna är stabila och kan komma att minska under 2023, gynnas Bultens rörelsemarginaler på grund av eftersläpningen.

Efterfrågan för bilar har varit högre än produktionen sedan 2020 då det råder brist på halvledare inom fordonsindustrin. Vår bedömning är att halvledartillgängligheten kommer att förbättras gradvis nästa tolv månader. Dessutom kan bilproduktionen öka, även om konjunkturcykeln saktar ner. Utöver detta ger redan vunna kontrakt stöd åt tillväxten under 2023 och 2024. Bulten har vuxit rejält inom elfordonsegmentet men även breddat med en snabbt växande kundbas inom konsumentelektronik och fritidsutrustning, vilket minskar den operativa risken.

Bulten har även genomfört ett antal effektiviseringsåtgärder under andra halvåret 2022, vilket stärker lönsamheten framåt. Fästelementbolaget är därmed på god väg att strukturellt förbättra sin rörelsemarginal sett över en konjunkturcykel, och därmed närma sig målet om en rörelsemarginal på minst 8 procent.

Summerat har Bulten skruvat upp förutsättningarna för en fin tillväxtresa den närmaste tiden, med markant förbättrad lönsamhet och därmed hög vinsttillväxt. Det bör premieras i större utsträckning. Vi rekommenderar Köp med riktkursen 105 SEK, motsvarande P/E-tal 11x och EV/EBIT 8,4x på vår prognos för 2023. Bultens jämförbara bolag inom fordonssektorn värderas till motsvarande 9,8x och internationella fästelementsbolag till 12,4x. Aktien är därmed även attraktivt värderad i ett relativt perspektiv. Utöver en attraktiv värdering får aktieägare dessutom stöd av en direktavkastning kring 4 procent.

Ännu inte kund?

Beställ din provportfölj med rekommenderade aktier och investeringar

Beställ kostnadsfritt

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 10 februari kl. 06:22.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.