AAK – Stabil vinsttillväxt i turbulenta tider (Köp med riktkursen 190 SEK)

- Relativt konjunkturokänslig olje- och fettproducent inom primärt livsmedelsindustrin

- Historiskt hög genomsnittlig tillväxt i rörelseresultat med drygt 10 procent per år

- God förmåga kompensera kostnadsökningar med prishöjningar

- Litet men högintressant och snabbväxande segmentet för växtbaserade livsmedel

- Vi rekommendera Köp med riktkursen 190 SEK

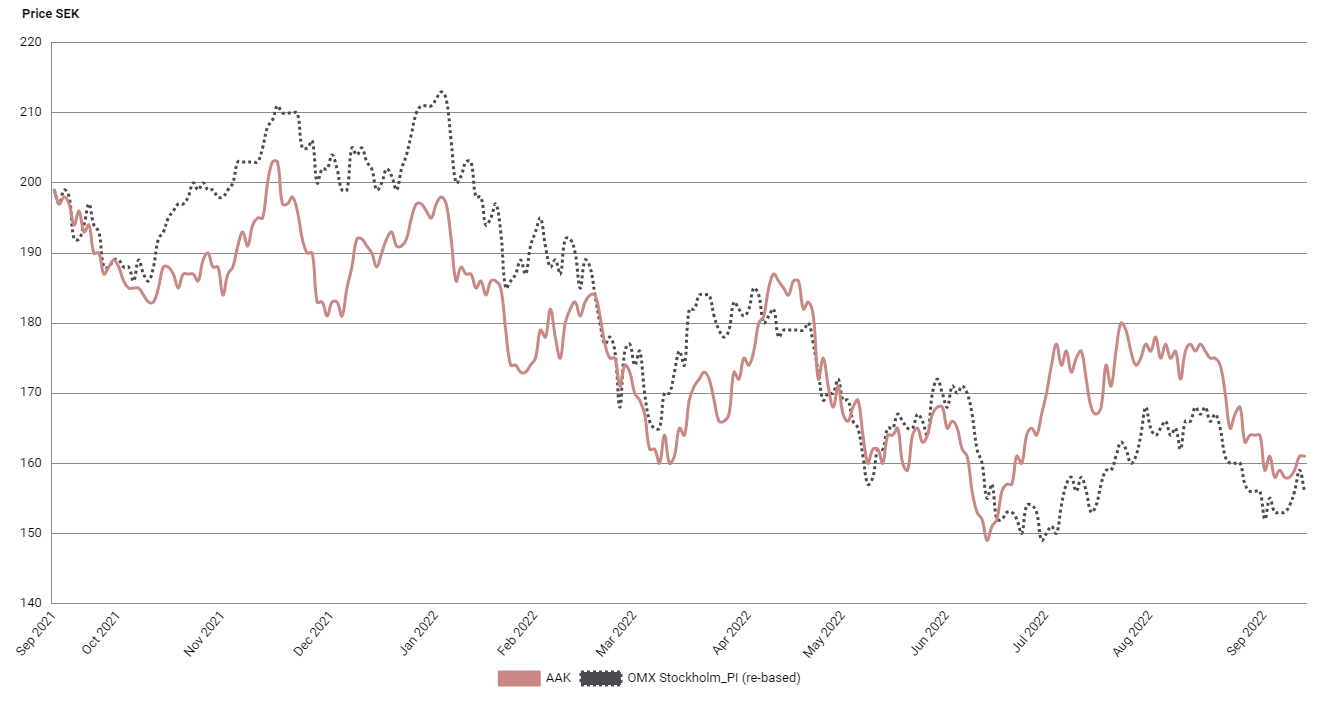

En aktie som är värd att lyfta fram i nuvarande skakiga börsmiljö är specialfettbolaget AAK. Bolaget har en fin och stabil vinsthistorik där rörelseresultatet har ökat med i genomsnitt 10 procent per år sedan 2012. Den fina vinststabiliteten är en attraktiv egenskap i nuvarande turbulenta makro- och geopolitiska miljö. Det är inte fullt ut reflekterat i värderingen.

Under 2022 har olje- och fettproducenten AAK gynnats av färre covidrestriktioner. Kunderna har återvänt till restauranger, storkök och catering, vilket har drivit på tillväxten. I år har vinsttillväxten även stöttats av en förbättrad produktmix med försäljning av mer avancerade produkter med högre lönsamhet. Samtidigt belastar kostnader för utträdet från Ryssland, men kompenseras fullt ut av positiva valutaeffekter. Sammantaget en stabil utveckling, trots fortsatt osäkerhet i omvärlden.

AAK är en sammanslagning av Aarhus United och Karlshamns AB som via organisk tillväxt och kompletterande förvärv har vuxit omsättningen till drygt 48 miljarder kronor. Det relativt konjunkturokänsliga bolaget utvecklar och tillverkar växtbaserade oljor och fetter av hög förädlingsgrad till kunder inom segmenten choklad och konfektyr, bageri, mejeri, växtbaserade livsmedel, nutrition, kosmetik och food service.

AAK är ett spännande strukturellt case som det senaste årtiondet har vuxit snabbare än marknaderna i stort. Den organiska tillväxten har stöd i den underliggande olje- och fettmarknaden som enligt bolaget växer med i genomsnitt 3 procent per år, men med en betydligt snabbare tillväxt på marknaden för specialprodukter. Växande befolkning och konsumenttrender som hälsa och välmående driver på tillväxten ytterligare. Bolaget har framgångsrikt ökat andelen specialprodukter för att förbättra lönsamheten och har uppvisat en fin vinsthistorik historiskt.

Den höga stabiliteten i vinsterna är en attraktiv egenskap i nuvarande turbulenta makro- och geopolitiska miljö. Energikostnaderna utgör cirka 2 procent av AAK:s totala kostnader och är prissäkrade 6-9 månader framåt, precis som för bolagets råmaterialpriser. Råmaterialpriserna har ökat kraftigt de senaste två åren men har den senaste tiden fallit tillbaka dramatiskt, exempelvis för palmolja. Trots de stora prisrörelserna har AAK:s lönsamhet mätt som rörelseresultat per kilo ökat de senaste två åren tack vare prishöjningar.

På vår riktkurs 190 SEK värderas AAK till EV/EBITDA 13,9x på prognosen för 2023, motsvarande en premie på 19 procent relativt jämföra bolag som handlas på 10,6x. Det är över den genomsnittliga premievärdering på 8 procent som AAK har handlats till sen 2010, vilket motiveras av en bättre vinsttillväxt. Vår bedömning är att den stabila operativa utvecklingen fortsätter, där rörelseresultatet ökar med 13 procent i år och 10 procent för 2023.

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 20 juli kl. 06:52.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.