Läkemedelsjätten Astrazeneca är den nuvarande stjärnan inom Big Pharma, de stora läkemedelsbolagen, med den snabbast växande vinsttillväxten de närmaste åren. Enligt vår bedömning kommer bolaget växa organiskt med 11 procent per år fram till 2025. Bolaget guidar dessutom för tvåsiffrig tillväxttakt under samma period, vilket ger stöd. Den snabba organiska tillväxttakten är unik för att vara ett så stort läkemedelsbolag och innebär ungefär den dubbla tillväxttakten relativt sektorn.

Den höga tillväxttakten sker dessutom med en expanderande lönsamhet. Vinsttillväxten blir därför nästan dubbelt så hög relativt omsättningstillväxten, med en årlig genomsnittlig tillväxt i vinst per aktie på 19 procent fram till 2025. Positivt är att Astrazeneca har få patentutgångar fram till 2025. Det ger stabilitet och ökad förutsägbarhet i prognoserna.

Lönsamhetsförbättringen drivs framförallt av den operationella hävstången i kölvattnet av läkemedelsjättens period av stora investeringar. Rörelsemarginalen har lyft från den nedre delen av det historiska intervallet och klättrar nu stadigt upp mot den övre delen av bolagets guidade intervall om en rörelsemarginal på 30-40 procent. I slutet av 2020 förvärvades dessutom höglönsamma Alexion, det amerikanska läkemedelsbolaget inom sällsynta sjukdomar, som accelererar marginalexpansionen ytterligare.

Produktförsäljningen drivs primärt av läkemedel inom Onkologiområdet med storsäljande lungcancerläkemedlet Tagrisso, som driver en stor del av marginalförbättringen i läkemedelsjätten. Tillsammans med snabbväxande Imfinzi (lungcancer), Lynparza (äggstockcancer, bröstcancer och prostatacancer) och andra läkemedel utgör onkologiområdet drygt 40 procent av Astrazencas intäkter. Bolaget har en väldiversifierad produkt- och forskningsportfölj där man utöver onkologi även är verksamma inom andningsvägar, hjärta/kärl och metabola sjukdomar, samt inflammation och autoimmunitet.

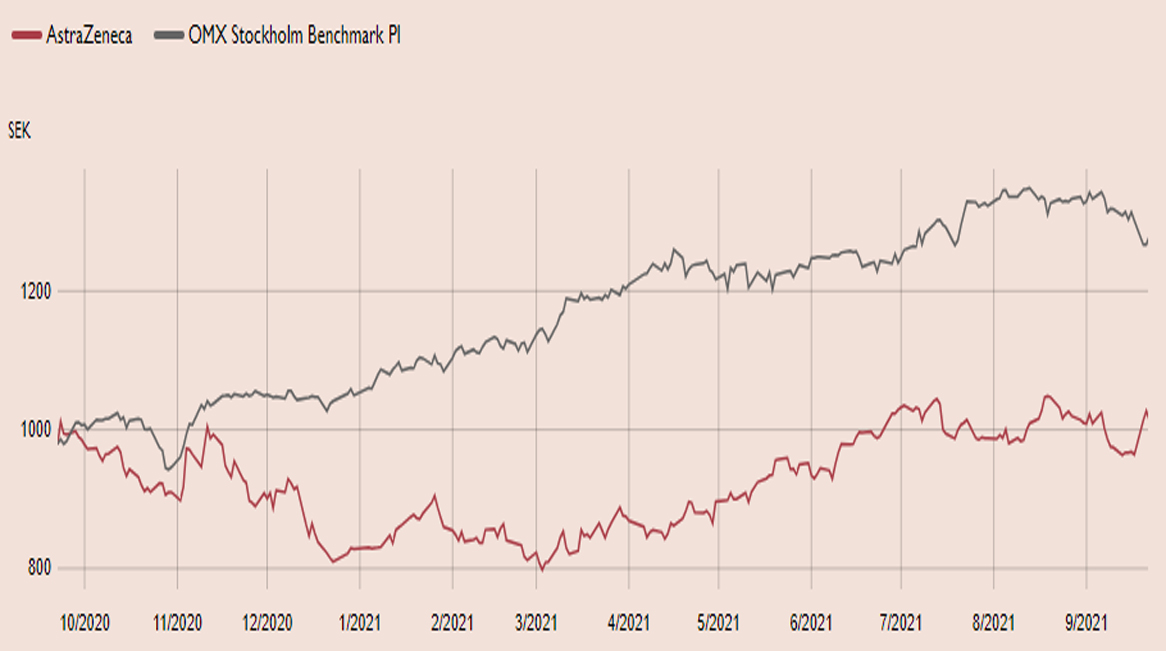

Aktien har dock inte rosat marknaden det senaste året, med en i stort sett oförändrad aktiekurs och därmed betydligt sämre utveckling än OMXS30. Oro kring en potentiell läkemedelsprisreform i USA, prissänkningar på näst största marknaden Kina och negativ press kring Astrazenecas vaccinutveckling för covid-19 är några av de sektor- och bolagsspecifika faktorer som har tyngt aktien.

I år håller dock Astrazeneca jämna steg med index och aktien är upp cirka 30 procent sen bottennoteringen i mars i år. Vi ser ett attraktivt ingångsläge i aktien. Tillväxttakten var något svagare i första kvartalet, ökade i andra kvartalet och ser ut att fortsatt accelerera under anda halvåret. Den senaste veckan har aktien lyft på positiva studieresultat för bröstcancerläkemedlet Enhertu samt en presentation av Imfinzi på en onkologikonferens.

Sektorvärderingen av Big Pharma befinner sig på historiskt låga nivåer med ett P/E-tal kring 15x, vilket senast sågs kring 2012-2013. Astrazenca värderas till ett justerat P/E-tal på 16x för 2022, vilket är i den lägre delen av bolagets historiska värderingsintervall de senaste tre åren. Det är ett attraktivt ingångsläge och speglar inte Astrazenecas starka position och höga vinsttillväxt de närmaste åren, i en helt egen klass inom Big Pharma. Vi rekommenderar Köp med riktkursen 1 200 SEK.

Astrazeneca – Vinsttillväxt som utklassar sektorn (Köp, riktkurs 1 200 SEK)

- Väldiversifierad produkt- och forskningsportfölj med en accelererande vinsttillväxt

- Hög tillväxt inom onkologi, primärt de snabbväxande produkterna Tagrisso, Imfinzi och Lynparza

- Högmarginalprodukten Tagrisso starkt bidragande till lönsamhetsförbättringen

- Förvärvet av höglönsamma Alexion bidrar till att närma sig bolagets historiska toppmarginaler

- Vinsten per aktien mer än fördubblas mellan 2020 och 2023

- På längre sikt potential att nå en rörelsemarginal kring 40 procent, bäst i sektorn

- Attraktiv värdering på P/E 16x för (justerade) vinsten per aktie för 2022 och P/E 13x 2023

- Carnegie Analys rekommenderar köp med riktkursen 1 200 SEK

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 30 juli kl. 09:43.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.