Handelsbanken– Vinnare på stigande räntor (Köp med riktkurs 110 SEK)

- Stark kursutveckling relativt europeiska och svenska banksektorn

- Framgångsrik avyttring av mindre lönsamma regioner

- Nya produktområden och digitalisering förbättrar framtidsutsikterna

- Bankens kärnområden/geografier kommer visa tillväxt igen

- Strikt kostnadskontroll

- Fallande volymtillväxt kompenseras av stigande räntor och högre räntenetto

- Hög direktavkastning på drygt 8 procent för 2022

- Vi rekommenderar Köp med riktkurs 110 SEK, motsvarande 20 procent uppsida

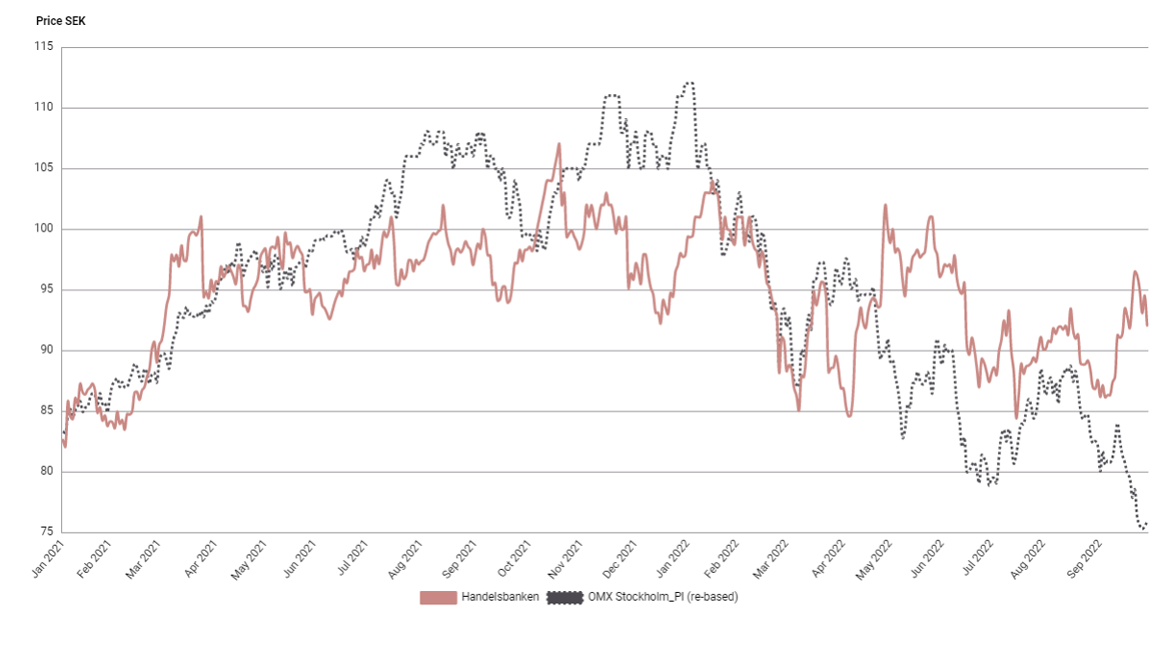

Av Europas största banker slår Handelsbanken (SHB) de allra flesta på fingrarna och har utvecklats bäst på börsen i år i relativa termer. SHB-aktien har backat 6 procent vilket är väsentligt bättre än den europeiska banksektorn som står 18 procent lägre än vid årsskiftet. SHB har även presterat bättre än samtliga sina svenska storbankskollegor liksom OMXS30, som tappat 25 procent. Vi ser fortsatt uppsida i aktien som dessutom ger en direktavkastning på över 8 procent.

Halvårsrapporten var stark med ett bra räntenetto och där avgifterna i kapitalförvaltningen höll sig uppe väl trots den svaga kapitalmarknaden. Reservering av kreditförluster var fortsatt obefintlig. Aktien föll dock på rapportdagen på oro kring tillväxtutsikter och den utländska oro motståndskraften i SHB:s fastighetsportfölj.

En ihållande hög inflation har stressat världens centralbanker, inklusive Riksbanken som nyligen genomförde sin största höjning av styrräntan sedan 1990-talets krisår. Riksbanken höjde med 100 punkter till 1,75 procent och prognosen är att styrräntan kommer att fortsätta att höjas det kommande halvåret. Generellt gynnas banksektorn av stigande räntor. Räntenettot stärks och marginalen bli högre. Marknaden tror dock inte att räntenettomarginalen i banksektorn kommer att öka väsentligt framöver, även om den väntas stiga från 2021 års nivå. För SHB:s räkning bedömer vi att en högre räntenettomarginal bidrar till lyftet i vinsten per aktier för 2023-2024.

I den negativa vågskålen återfinns risken för ökade kreditförluster för banksektorn. Utländska investerare är primärt oroliga över den svenska kommersiella fastighetssektorn. En nedgång för tillgångspriser och en möjlig recession i ekonomin kan göra att kreditförlusterna ökar för alla banker, däribland SHB. Än så länge tror inte marknaderna på någon större tillväxt i kreditförlusterna. Nivåerna väntas dock öka under de kommande åren. Marknaden tycks dock bedöma att kreditförlusterna kan absorberas av stigande vinster. Vår bedömning är att SHB ökar sin vinst under varje år 2022-2024.

Vårt investeringscase för SHB kan sammanfattas i fyra punkter: 1) produkter och regioner med lägre lönsamhet har avyttrats; 2) arbetet med att digitalisera produkter och processer har slutförts på ett bra sätt 3) de återstående kärnsegmenten/geografierna ser åter tillväxt, och 4) en noggrann kostnadskontroll.

Med vd Carina Åkerström i täten har SHB gjort betydande framsteg på alla fyra punkter, vilket kommer att visa sig resultatmässigt under de närmaste kvartalen. Aktien handlas till ett justerat P/E-tal på 8,3x och en P/B på 0,9x för 2023. Med en avkastning på eget kapital på 11 procent för 2023 anser vi att aktien handlas på en attraktiv nivå. Vi behåller vår Köprekommendation och riktkursen 110 SEK. Den höga direktavkastningen på drygt 8 procent ger ytterligare stöd.

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången 2022-07-18 07:28

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.