Banksektorn har utvecklats starkt på Stockholmsbörsen i år. Trots uppgången värderas sektorn med en historisk rabatt, särskilt i relation till ränteläget. Svenska banker är väl fungerande och den regulatoriska risken i sektorn har till viss del klarnat. Med en stark utveckling på bomarknaden och stigande räntor är banksektorn fortsatt attraktiv. Banksektorn är en cyklisk återhämtningssektor och där vi vill lyfta fram Handelsbanken.

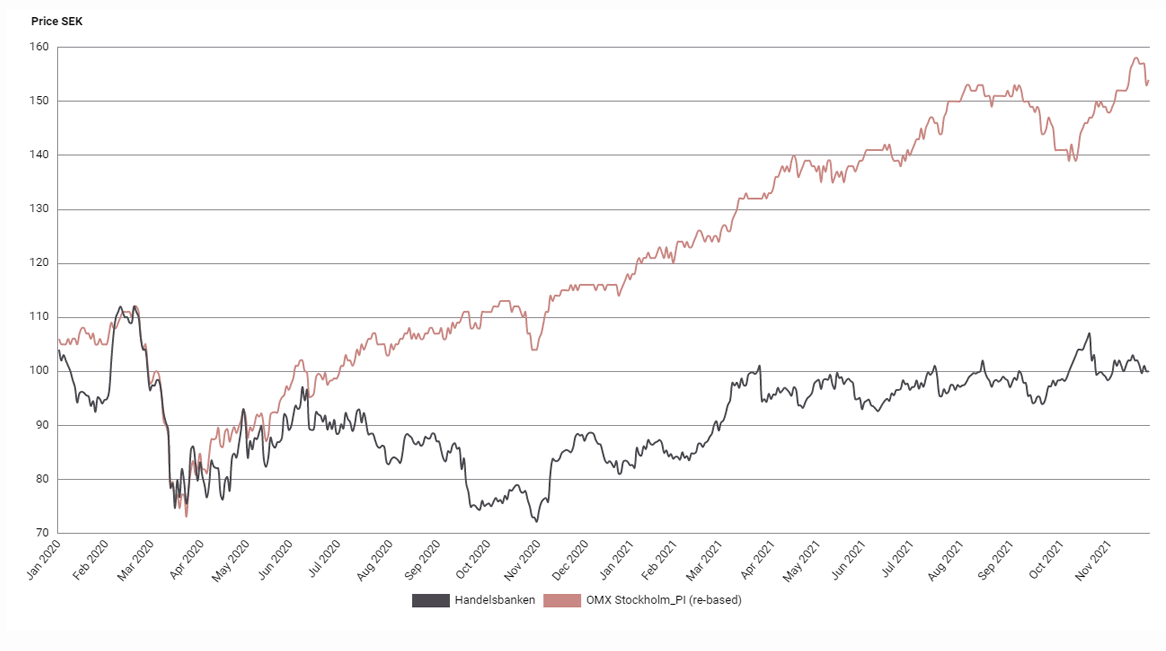

Handelsbanken har inte hängt med i banksektorrallyt men ändå utvecklats något bättre än Stockholmsbörsen i år. Den senaste kvartalsrapporten var stabil, där nyckelraderna (räntenetto + avgifter – kostnader) landade in i linje med marknadens förväntningar.

I fokus på rapportdagen var att man meddelade att man skall gå ur marknaderna Finland och Danmark. Handelsbanken ska istället fokusera på nyckelmarknaderna Sverige, Norge och Storbritannien där man är betydligt mer lönsamma. För att sätta det i perspektiv står Danmark och Finland för 9 procent av gruppens totala intäkter men hela 13 procent av gruppens kostnader. Ett steg i helt rätt riktning mot målsättningen att minska kostnaderna och effektivisera banken.

Handelsbankens huvudsakliga intäktskälla är räntenettot från utlåning via till exempel bolån, där det stigande ränteläget, som generellt sett kan kopplas ihop med högre marginaler, bör gynna banken. För lånemarknaden i oktober månad generellt kunde man även utläsa en hög tillväxt för bostadslån på cirka 7 procent jämfört med samma månad föregående år. Det borgar för en positiv tillväxt i utlåningen för Handelsbanken.

I vårt positiva scenario ser vi att man gör sig av med verksamheter i geografier med lägre lönsamhet och att kostnaderna fortsätter komma ned, samtidigt som låneboken växer där man också kommer ha högre lånemarginaler framöver tack vare stigande räntor.

Handelsbankenaktien har halkat efter övriga banker och har haft en avkastning inklusive utdelning på 27 procent hittills i år. Nordea och SEB har båda två rusat en bit över 70 procent. En förklaring till diskrepansen kan vara att Nordea och SEB är mer transaktionsdrivna banker med fokus på provisionsnettot, till exempel avgifter från rådgivning vid börsnoteringar att jämföra med Handelsbanken som har fokus på räntenettot från utlåning.

Vi har en köprekommendation och riktkurs 115 SEK på 6 till 12 månaders sikt, från dagens cirka 100 SEK. Det motsvarar en uppsida på 15 procent i aktiekursen, där vi även ser möjlighet till kommande extrautdelningar tack vare överkapitaliseringen i bolaget samt att man säljer danska och finska verksamheten. Aktien värderas till attraktiva P/E 10,5x och P/B 1,1x på vår prognos för 2022. Stöd finns även från en direktavkastning på drygt 5 procent, med chans till extrautdelning.

Storbanken med en positiv marginalresa framför sig (Köp med riktkursen 115 SEK)

- Produkter och regioner med sämre lönsamhet avyttras

- Fortsatt god kostnadskontroll

- Huvudsaklig intäktskälla är räntenettot från utlåning

- Stigande ränteläge gynnar marginalen

- Positiv tillväxt i utlåningen

- Överkapitalisering ger god möjlighet till extrautdelning

- Vi rekommenderar Köp med riktkursen 115 SEK

- Direktavkastning på drygt 5 procent ger extra stöd

Ännu inte kund?

Beställ din provportfölj med rekommenderade aktier och investeringar

Beställ kostnadsfritt

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 21 oktober kl. 06:27.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.