Invasionen av Ukraina har ökat fokuset på omställningen mot förnybar energi inom EU. Med ambitionen att snabbt minska beroendet av rysk energiproduktion gynnas bolag inom såväl hållbar energiproduktion som energibesparande åtgärder. Ett exempel på bolag i den senare kategorin är fönster- och dörrtillverkaren Inwido. Bolaget befinner sig i en stark operationell trend och handlas till låga värderingsmultiplar efter årets kraftiga kursrekyl. Aktien är i ett intressant läge, särskilt om förvärvstakten ökar.

Den långa raden av stabila rapporter har fortsatt och bokslutet var bättre än väntat. Båda affärsområdena bidrog till den starka organiska tillväxttakten på 19 procent i fjärde kvartalet. Orderboken fortsatte svälla och noterade i fjärde kvartalet 62 procent högre jämfört med för ett år sedan. Inwido har hittills lyckats kompensera för högre kostnader för insatsvaror genom prishöjningar och högre volymer. I bokslutet flaggade dock vd Henrik Hjalmarsson framöver för risk för en viss eftersläpningseffekt, där effekten från prishöjningar mot kunderna släpar efter stigande materialkostnader.

Kortsiktigt finns en ökad osäkerhet kring hur kostnadsökningar på råvaror och transporter kommer påverka Inwidos marknader. Långsiktigt är dock efterfrågan stark på energieffektiva fönster och dörrar, där Inwido är marknadsledare i Europa med en rad olika varumärken.

Inwido gynnas av EU:s allt större fokus på energieffektivisering i fastigheter. Energieffektiva dörrar och fönster är en nyckelprodukt vid nybyggnation och renoveringar. EU:s mål är att fördubbla renoveringstakten de kommande tio åren i Europa. Andelen av Inwidos försäljning som klarar EU-taxonomins gränsvärden ökar dessutom i snabb takt. 2021 mötte 61 procent av Inwidos försäljning taxonomins granskningskriterier. Det är en god bit på väg mot bolagets mål 2030, då 75 procent av försäljningen av fönster och dörrar ska uppfylla EU:s taxonomi.

Samma år, det vill säga 2030, ska Inwido enligt kapitalmarknadsdagen i december omsätta minst 20 miljarder kronor, jämfört med förra årets 7,7 miljarder kronor. Den nordiska fönstermarknaden förväntas växa med 15 till 25 procent fram till 2030. Förutom organisk tillväxt krävs därför förvärv, som är en del av tillväxtstrategin.

Balansräkningen är stark och möjliggör fortsatt förvärvsagenda. Den europeiska fönster- och dörrmarknaden är extremt fragmenterad och består av ett stort antal små, lokala aktörer och ett fåtal större. Trots över 50 förvärv de senaste 20 åren är Inwidos marknadsandel endast cirka 2 procent, men ändå Europas största fönstertillverkare.

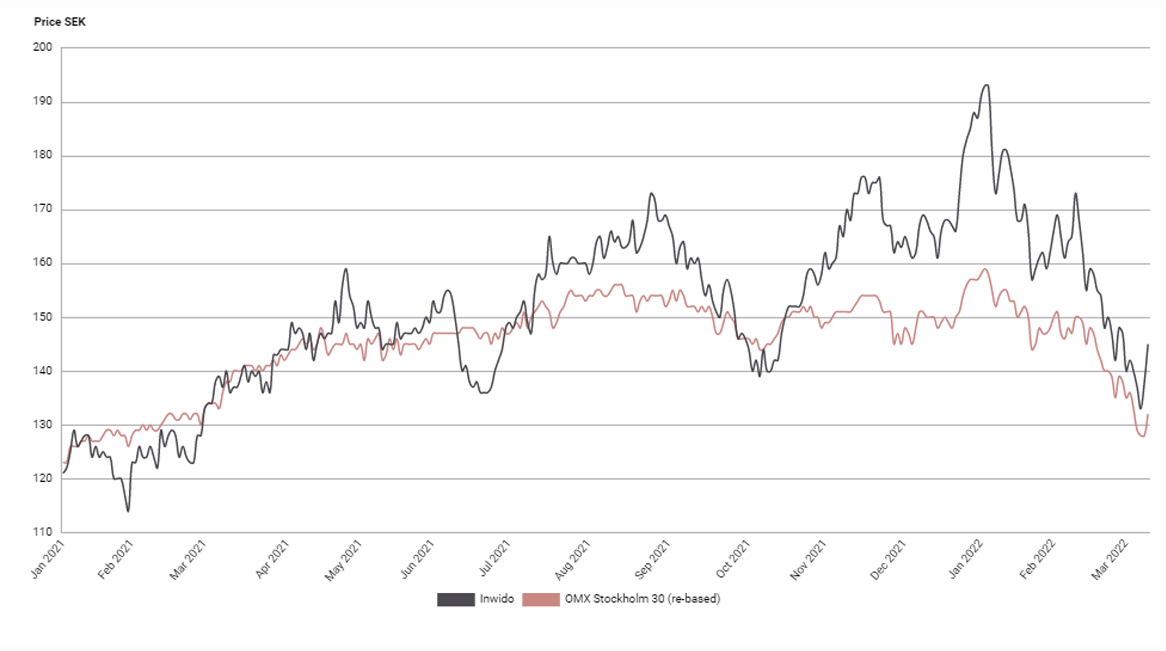

EU:s hållbarhetsfokus kommer gynna efterfrågan många år framöver, vilket ökar visibiliteten i Inwido och motiverar högre värderingsmultiplar. Vi rekommenderar Köp med riktkursen 195 SEK, motsvarande EV/EBITA 12x och P/E-tal 15x vår prognos för 2022. Det innebär en värdering i linje med den nordiska byggunderleverantörsektorn. Styrelsens utdelningsförslag på 6,15 SEK motsvarar en direktavkastning på drygt 4 procent, vilket ger ytterligare stöd åt aktien.

Inwido – Hållbarhetsvinnare med starkt momentum (Köp, riktkurs 195 SEK)

- Europas största fönstertillverkare

- Hög organisk tillväxttakt

- Efterfrågan gynnas av EU:s stora fokus på energieffektivisering i fastigheter

- Andel av försäljning som uppfyller EU:s taxonomi nådde 61 procent 2021

- Rekordstor orderstock bäddar för stark inledning på 2022

- Stabil lönsamhetstrend med förbättrade rörelsemarginaler

- Balansräkning möjliggör aktiv förvärvsagenda på en extremt fragmenterad marknad

- Vi rekommenderar Köp med riktkursen 195 SEK

- Direktavkastning på drygt 4 procent ger ytterligare stöd åt aktien

Ännu inte kund?

Beställ din provportfölj med rekommenderade aktier och investeringar

Beställ kostnadsfritt

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 9 februari kl. 17:21.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.