Telekomjätten Ericsson har klarat sig väl genom coronapandemin. Datatrafiken i nätverken och efterfrågan på kommunikationstjänster har ökat under coronakrisen genom mer distansarbete och virtuella möten. Som en av de största telekomleverantörerna gynnas Ericsson av den pågående utrullningen av 5G, där bolaget har en stark position. Ericssons 5G-utrustning används i nuläget i 79 driftsatta nät runt om i världen. Med ett starkt momentum och fortsatt attraktiva tillväxtutsikter på medellång sikt ser vi köpläge i aktien.

Ericsson har ett antal starka kvartalsrapporter i bagaget. Bokslutet markerade det 14 kvartalet i rad med förbättrade bruttomarginaler. Den organiska tillväxten var höga 13 procent kombinerat med en stark rörelsemarginal, som bekräftar en fortsatt stabil kostnadskontroll. Pandemin har inte bara snabbat på digitaliseringen av samhällen med år, den har även lyft Ericssons justerade rörelsemarginal till 12,5 procent under 2020 vilket därmed överträffade koncernens målintervall för 2022 två år i förväg.

Affärsområdet Networks är Ericssons kärnverksamhet och utgör drygt 70 procent av den totala omsättningen. Den höga organiska tillväxten (20 procent i fjärde kvartalet) avspeglar 5G-utbyggnaden och en fortsatt hög aktivitet i Nordamerika och Nordostasien, men även i Europa.

Näst största affärsområdet Digital Services fortsätter att visa förlust men tar allt större kliv mot lönsamhet, då tidigare besparingsåtgärder och den nya produktportföljen börjar ge resultat. Vår prognos är att Digital Services vänder till en liten vinst för helåret 2021 och 5 procent rörelsemarginal under 2022. Samtidigt finns det överraskningspotential i vinstprognosen om vändningen går snabbare än väntat inom Digital Services.

Vi ser flera faktorer som kan driva aktiekursen framöver: Fortsatt stärkta marknadsandelar, turnaround av Digital Services och en mixförskjutning i försäljningen mot 5G som kommer att stärka marginalerna. Ericsson är dessutom väl kapitaliserat med en nettokassa. Även om Ericssons historiska förvärvsaktivitet inte har övertygat, ser vi ändå en betydande uppsida om den lyckas.

På minussidan ser vi vissa geopolitiska risker, inte minst utvecklingen i Kina efter Post- och telestyrelsens beslut att utesluta kinesiska leverantörer av 5G-näten i Sverige. Viss kortsiktig risk finns även i patent- och licensintäkterna för 2021 och 2022, då viktiga förnyelser av kontrakt väntar i år.

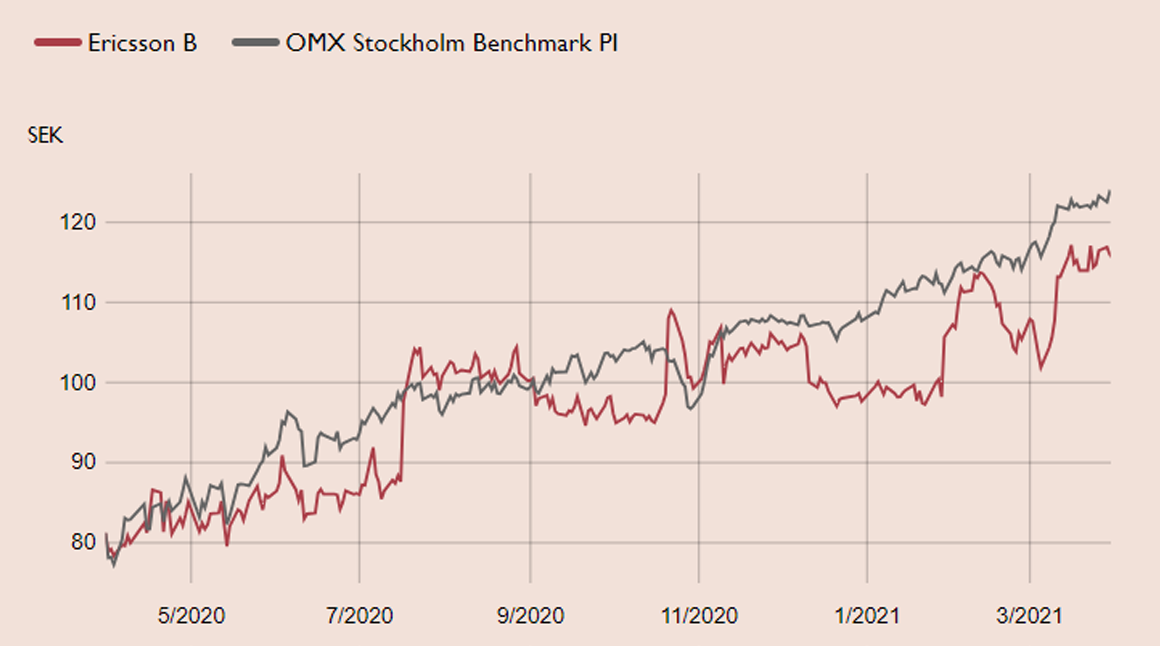

Sammantaget överväger dock de positiva utsikterna. Ericsson är en av världens största telekomleverantörer och har med sin starka 5G-position goda tillväxtutsikter i den pågående 5G-utbyggnaden. Vi rekommenderar Köp med riktkursen 125 SEK, som är baserad på en kombination av sum-of-the-parts-värdering och kassaflödesvärdering.

Ericsson – Accelererad marknadstillväxt och växande marknadsandelar (Köp med riktkurs 125 SEK)

- En av världens största telekomleverantörer

- Stark position inom 5G ger goda tillväxtutsikter i den pågående 5G-utbyggnaden

- Största affärsområdet Networks växer snabbt med hög lönsamhet

- Stark efterfrågan på Ericsssons största marknader

- Stor förbättringspotential inom näst största affärsområdet Digital Services

- Stark balansräkning med hygglig nettokassa skapar förvärvsmöjligheter

- Attraktivt värderad aktie med flera katalysatorer som kan trigga uppjustering i vinstprognoserna

- Vi rekommenderar Köp med riktkursen 125 SEK

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 1 februari kl. 07:16.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.