Equinor – Stort värdeskapande via utdelning och återköp (Köp med riktkurs 480 NOK)

- Norges största gas- och oljeproducent

- Producerar 2 miljoner fat oljeekvivalenter per dag

- Växande verksamhet inom förnyelsebar energi

- Marknaden underinvesterad inom traditionell energi

- Växande efterfrågan på fossila bränslen tio år framåt

- Strukturellt högre oljepris och begränsade kapitalinvesteringar

- Stora fria kassaflöden att återföra till aktieägarna

- Utdelning och återköp under 2022 motsvarar avkastning på 13 procent

- Fria kassaflödet under 2022-2030 täcker 127 procent av börsvärde + skulder

- Vi rekommenderar Köp med riktkurs 480 NOK – uppsida på cirka 30 procent

Vi befinner oss mitt i en energikris i Europa med rusande gas- och elpriser efter Rysslands invasion av Ukraina. Energikrisen är strukturell och har flera orsaker men visar tydligt hur beroende vi fortfarande är av fossila bränslen. Trots en snabb utbyggnad av förnybar energi i Europa får vi fortfarande 71 procent av vår energi från fossila bränslen.

Energiomställningen är vår tids största utmaning, men ger ur ett investeringsperspektiv också en rad intressanta möjligheter, inte minst i den traditionella energisektorn. Mycket talar för att vi står inför en period med strukturellt högre oljepris drivet av begränsade kapitalinvesteringar. Hela sektorn har underinvesterat sedan 2013 vilket kommer sätta allt större spår i utbudet framöver. Efterfrågan på fossila bränslen förväntas dessutom öka de närmaste tio åren, för att därefter långsamt avta. Att fasa ut fossil energi kommer ta flera decennier.

För energibolagen innebär kombinationen (högt pris och efterfrågan samt begränsade investeringar) ökade fria kassaflöden, som kan återföras till bolagens aktieägare i form av utdelning eller återköp av aktier. Ovilja att investera i sektorn har dessutom sänkt värderingarna, som är fortsatt låga i såväl i absoluta tal som i ett historiskt perspektiv.

Norska gas- och oljejätten Equinor – tidigare Statoil – passar väl in på beskrivningen ovan. Equinor är Norges största bolag och ett av de största i Norden sett till omsättning. Bolaget står för ungefär 70 procent av Norges gas- och oljeproduktion men bedriver även betydande produktion i Brasilien och Storbritannien. Totalt producerar Equinor cirka 2 miljoner fat oljeekvivalenter per dag.

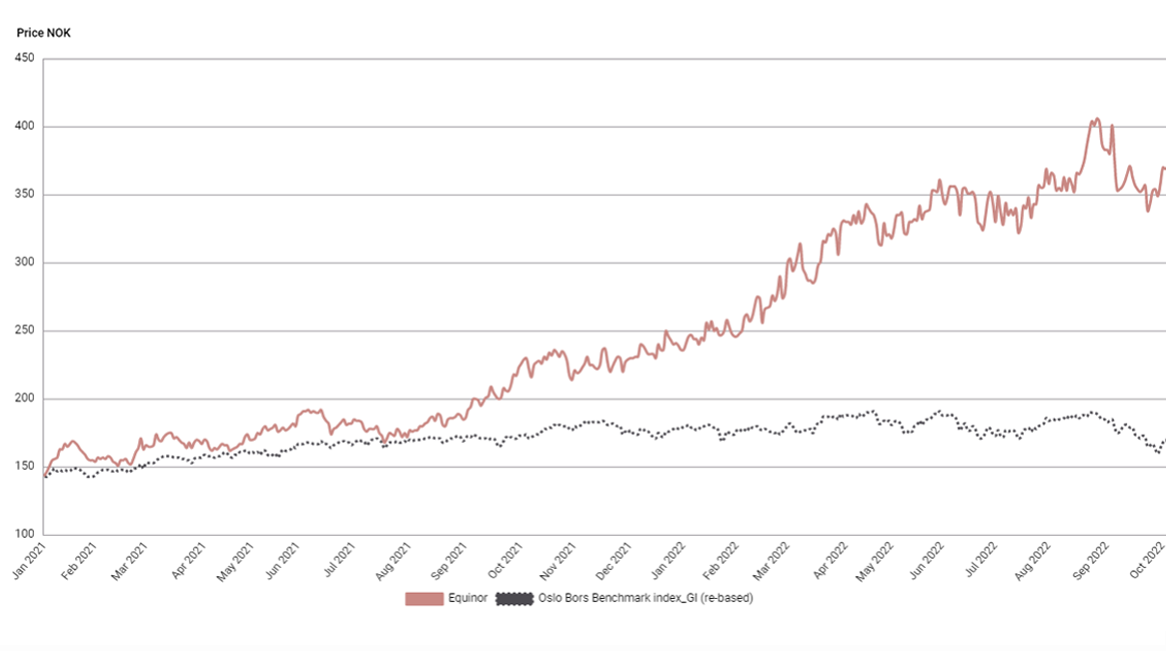

I år har aktien rusat nästan 60 procent på Oslobörsen. I andra kvartalet mer än fördubblades omsättningen samtidigt som rörelseresultatet mer än trefaldigades. Det fria kassaflödet skjuter i höjden och bolaget utökade återköpsprogrammet samt föreslog även en extrautdelning. I år betalar Equinor en utdelning på 9 miljarder dollar och återköper aktier för 6 miljarder dollar, som tillsammans motsvarar en avkastning på imponerande 13 procent. Det ska även sättas i relation till bolagets FCF-yield (fria kassaflödet i relation till börsvärdet) på höga 35 procent respektive 25 procent för 2022 och 2023. Med andra ord finns ytterligare potential för återföring till aktieägarna och ännu mer värdeskapande.

Bolagets långsiktiga strategi är att optimera gas- och oljeproduktionen samt minimera koldioxidutsläppen. Med det urstarka kassaflödet investerar Equinor inom produktion av förnyelsebar energi för att nå visionen om nettonollutsläpp år 2050. Bolaget opererar stora vindkraftsanläggningar i bland annat Storbritannien och Tyskland samt solenergipark i Polen. I oktober påbörjades bygget av bolagets första kommersiella batterilagringsanläggning. Projekt pågår även för avskiljning och lagring av koldioxid i gamla gas- och oljefält. Med andra ord växer intäktsbenet inom förnyelsebar energi i rask takt.

Vi rekommenderar Köp med riktkursen 480 NOK. Vår kassaflödesmodell ger ett motiverat värde på 607 NOK per aktie baserat på ett långsiktigt oljepris på 80 dollar per fat, och ger därmed ett bra stöd åt vår riktkurs 480 NOK. Bolagen inom gas- och oljesektorn bör ha en högre riskpremie än historiskt givet den osäkra framtiden, men det är till stor del redan inprisat. På vår nuvarande prognos för 2022 värderas Equinor till P/E 4x och EV/EBITA 0,8x. Givet de stora vinsterna krävs ingen multipelexpansion för att räkna hem investeringen.

Som ett ytterligare stöd åt investerare är det användbart att se hur många år det kommer att ta innan den ackumulerade fria kassaflödet (FCF) täcker börsvärde och nettoskuld (enterprise value, EV). Baserat på våra uppskattningar kommer Equinors ackumulerade FCF under perioden 2022–2030 att täcka 127 procent av sin nuvarande EV.

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången 2022-09-30 06:22

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.