Utvalda aktier och investeringar

Beställ din provportfölj

Afry – Vinnare på energiomställningen (Köp med riktkurs 215 SEK)

- Afry är en av Europas största teknikkonsulter

- Gynnas av stora investeringar inom energiomställningen och hållbarhet

- Fortsatta kostnadsåtgärder och prisökningar förbättrar lönsamheten

- Orderstock på en historiskt hög nivå

- Fin organisk tillväxt i samtliga divisioner

- Kräftgång på börsen har skapat intressant ingångsläge

- Vi rekommenderar Köp med riktkursen 215 SEK, motsvarande EV/EBITA på 15x 2023 års prognos

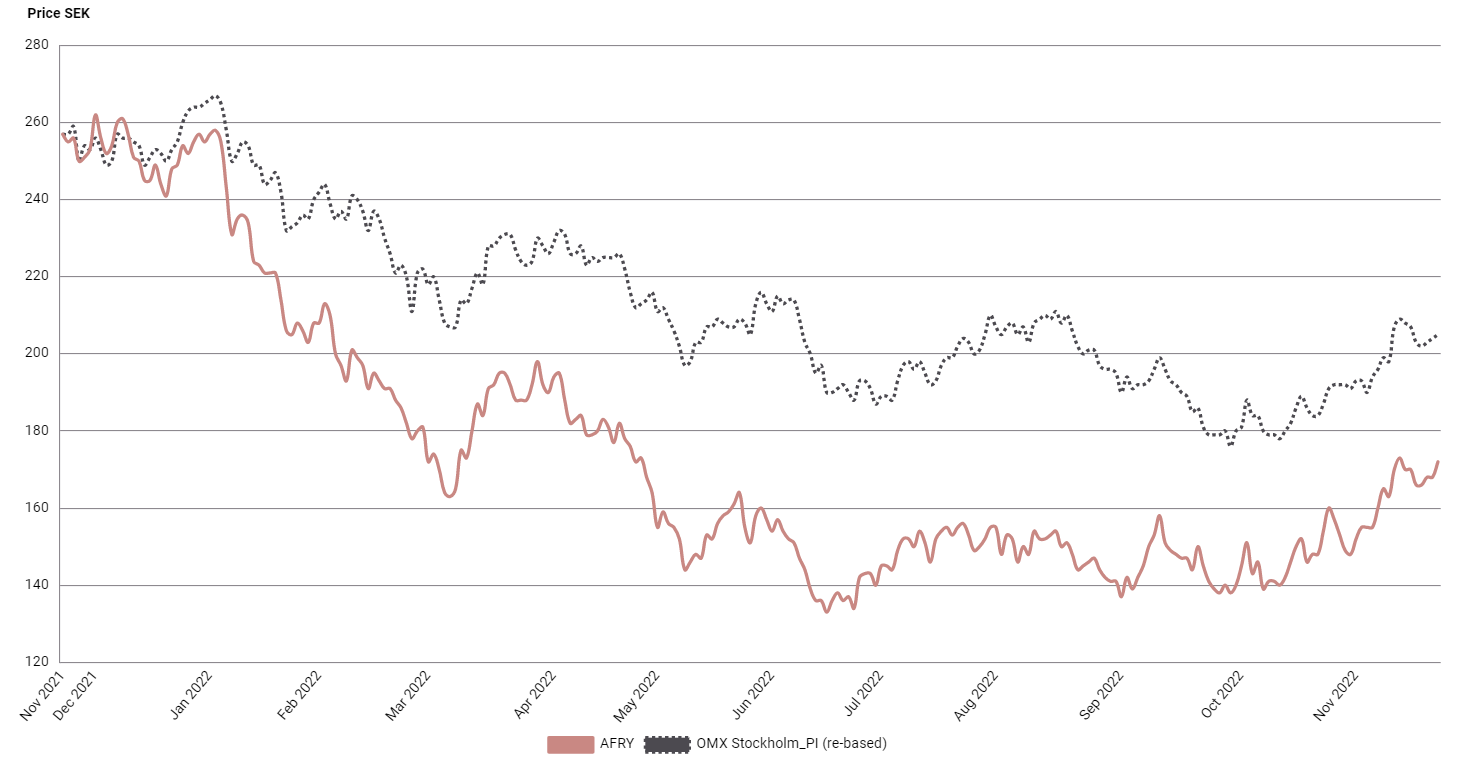

De stora teknikkonsulterna Sweco och Afry (tidigare ÅF) har inte haft något vidare år på Stockholmsbörsen och utvecklats betydligt sämre än index. Allmän konjunkturoro, högre kostnader och tidigare väl tilltagna tillväxtvärderingar, inklusive en stor hållbarhetspremie i Sweco, har periodvis halverat kurserna i bolagen under året. Det finns dock all anledning att titta närmare på Afry, där värderingen ser lockande ut.

Efter sammanslagningen med finländska Pöyry 2019 är Afry idag är en av Nordens största teknikkonsulter med över 17 000 anställda. Bolaget har en stor verksamhet inom primärt energi- och processindustri samt infrastruktur, det vill säga sektorer med stora investeringsbehov och stimulanser de närmaste åren. Inte minst kräver den brådskande energiomställningen kraftigt ökade investeringar inom exempelvis elproduktion, förnybar energi, kraftnät och energibesparingar. Det gäller såväl i Sverige som i Europa, och med extra drivkrafter från EU:s taxonomi. Afrys breda projektportfölj över flera olika industrier och geografier ger stabilitet över konjunktursvängningar och riskspridning.

Afrys lönsamhet har dock pressats något det senaste året, på grund av bland annat en hög personalomsättning, högre löner, fler underkonsulter och en mindre gynnsam projektmix. Försämringen är dock i storleksordningen en dryg procentenhet för årets första nio månader jämfört med samma period föregående år. Det finns goda förutsättningar att Afry hämtar tillbaka marginaltappet framöver, till följd av kostnadsåtgärder samt av prisökningar. Dessutom har utrullningen av ett nytt affärssystem för hela koncernen nått viktiga milstolpar, vilket ska öka effektiviteten på sikt.

Tillväxtmässigt ser det fortsatt positivt ut och med en orderstock på en historiskt hög nivå. Samtliga sex divisioner uppvisade en fin organisk tillväxt i senaste kvartalet. Justerat för förvärv och valutaeffekter växte den totala omsättningen i Afry goda 10 procent organiskt under tredje kvartalet. Samtidigt flaggar bolaget för att osäkerheten på marknaden har ökat, med bland annat ett ökat inflationstryck och geopolitisk oro som påverkar kundernas beslutsfattande på kort sikt.

Värderingen av Afry har dock kommit ned betydligt och skapat ett intressant ingångsläge. Baserat på vår prognos för nästa år värderas Afry till ett justerat P/E-tal på 14x. Det är lågt, såväl relativt konsultsektorn som jämfört med Afrys historiska värdering. Utdelningsjägare får dessutom cirka 4 procent direktavkastning.

Vi rekommenderar Köp med riktkursen 215 SEK, baserat på en kassaflödesvärdering. Riktkursen motsvarar en värdering på EV/EBITA 15x på vår prognos för 2023, vilket är i linje med Sweco men en liten rabatt relativt jämförbara internationella konsultbolag.

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången 2022-10-28 17:08

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.