Fritidsproduktbolaget Dometic, en i raden av alla framgångsrika avknoppningar från Electrolux, är en av årets vinnare på Large Cap-listan och noteras på nivåer kring all time high strax under 150 SEK. Den stora comebacken efter raset i samband med pandemins utbrott är rättvis. Det finns dock mer att ge i aktien, framförallt för de som har en tidshorisont några år bort och vill skörda frukten av den pågående transformationen.

Dometic är den i särklass största underleverantören av kylskåp, spisar, luftkonditionering och annan utrustning till husbilsbranschen, inklusive husvagnar och andra fordon som exempelvis fritidsbåtar. Drygt halva omsättningen genereras av tillverkare av originalutrustning (OEM), och den stabiliserande höglönsamma service- och eftermarknaden utgör en tredjedel.

Dometic rider framgångsrikt på hemestertrenden och Mobile Living, då pandemin har ökat efterfrågan på produkter för friluftsliv. Marknaden för RV:s (recreational vehicles) och den marina marknaden väntas växa tvåsiffrigt under såväl 2021 som 2022. Med bolagets höga marknadsandel är det dock en utmaning att växa snabbare än marknaden. Tillväxten breddas med bredare produktutbud via egen produktutveckling men även via en aktiv förvärvsstrategi.

Hittills i år har fem förvärv genomförts, senast en amerikansk tillverkare av mobila solenergilösningar för friluftsmarknaden. Nyligen stärkte bolaget kassan med en emission på 3,4 miljarder kronor för att finansiera framtida förvärv.

Det finns likheter mellan hur Dometics vd Juan Vargues styrde Assa Abloy-divisionen Entrance Systems på ett framgångsrikt sätt. Dometic befinner sig i en effektiviserings- och transformationsfas i sin förflyttning mot mindre konjunkturkänslighet och högre marginaler. Det kommer dock krävas minst tre år fram i tiden innan vi ser den fulla effekten av transformationen, som på sikt skulle kunna innebära att aktiemarknaden ser Dometic som ett nytt Thule och därmed motivera högre värderingsmultiplar.

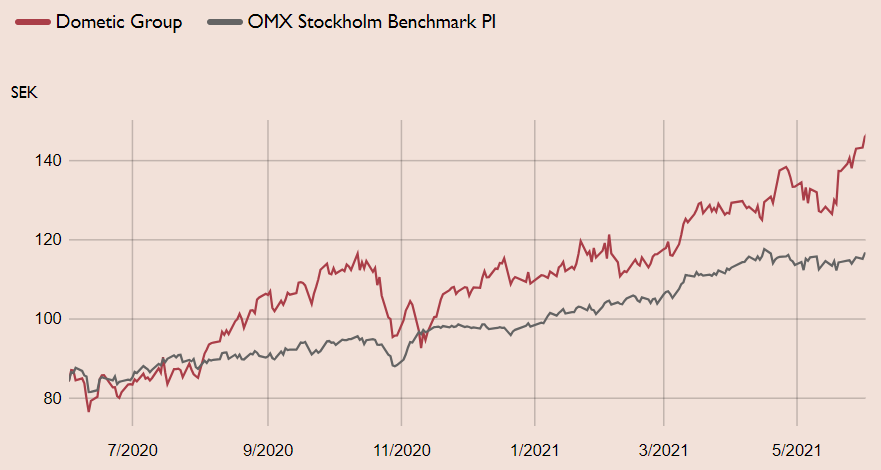

Dometic har förbättrat den operationella effektiviteten vilket har setts i en stark operationell hävstång under de senaste kvartalen. Kortsiktigt ser vi fortsatt stigande bruttomarginal och en fallande omkostnadsandel. Stor potential finns även i den nyligen påbörjade försäljningen via egen e-handel. Kortsiktigt kan bolaget påverkas negativt av den globala bristen på kritiska komponenter och fraktkapacitet, det vill säga längre ledtider än normalt. Sammantaget ser vi en accelererande tillväxt, stor orderbok och ljusa marknadsutsikter. Enligt vår prognos för 2021 fördubblas vinsten per aktie. Vi rekommenderar Köp med riktkursen 200 SEK. Vi gillar även det stora aktieägandet hos ledning och styrelse, där såväl vd Juan Vargues som styrelseordförande Fredrik Cappelen äger Dometicaktier värda över 100 miljoner kronor vardera.

Dometic – Kortsiktig vinsttillväxt och långsiktig transformation lockar (Köp med riktkursen 200 SEK)

- Marknadsledande underleverantör av kylskåp, spisar, luftkonditionering och annan utrustning till husbilsbranschen

- Tillväxten via egen produktutveckling och en aktiv förvärvsstrategi

- Bolaget befinner sig i en transformationsfas mot mindre konjunkturkänslighet och högre marginaler

- Stark operationell hävstång under de senaste kvartalen

- Accelererande tillväxt, stor orderbok och ljusa marknadsutsikter

- Vi rekommenderar Köp med riktkursen 200 SEK

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 20 maj kl. 06:30.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.