Fjolåret var tuff för fordonsindustrin och fordonsrelaterade aktier, inklusive underleverantören Bulten. Även om det finns vissa hinder på fordonsmarknaden som exempelvis halvledarbristen, pekar allt fler pilar uppåt och 2021 bör bli ett bra år för fordonsindustrin.

Bulten tillverkar fästelement såsom bultar, skruvar och muttrar till fordonsindustrin och påverkas i stor utsträckning när fordonskonjunkturen svänger. Av den totala omsättningen står cirka 80 procent för leveranser direkt till fordonstillverkare (OEM) och resterande del till dess leverantörer. Segmentet lätta fordon utgör 85 procent av Bultens omsättning och är det segment som förväntas växa snabbast i år, med 15,6 procent enligt LMC Automotive.

Den övertygande bokslutsrapporten följdes av ett rekordstarkt första kvartal. Lönsamheten har förbättrats rejält som ett resultat av ökat kapacitetsutnyttjande och effektiviseringsåtgärder initierade under 2019 och 2020. Det finns fortfarande mer lönsamhetsförbättringar att hämta hem, inte minst från ytterligare synergier efter förvärvet av PSM i slutet av första kvartalet 2021. Bulten är på god väg att strukturellt förbättra sin rörelsemarginal sett över en konjunkturcykel.

Bristen på mikroprocessorer har dock påverkat fordonsindustrin negativt och som underleverantör påverkas Bulten indirekt. Dessutom flaggar Bulten för att priset på stål, en viktig insatsvara för Bulten, har fortsatt att stiga under andra kvartalet. Även om Bulten har prisjusteringsklausuler, sker en viss eftersläpning och därmed ökad risk för negativ resultatpåverkan i andra och tredje kvartalet.

Det är dock mer som väger över till Bultens fördel. Stora kontrakt som har tecknats de senaste åren börjar komma upp i volym vilket ökar kapacitetsutnyttjandet och adderar på till den höga tillväxttakten samt stärker lönsamheten. I första kvartalet ökade orderingången med nästan 50 procent och ger fortsatt stöd åt den kortsiktigt höga organiska tillväxttakten.

Balansräkningen är i bra skick, vilket möjliggör M&A redan i år och en viktig komponent för att uppfylla Bultens strategi ”Stronger 24”. Målet är att växa med i genomsnitt minst 10 procent per år fram till 2024 organiskt och via förvärv för att nå omsättningen 5 miljarder kronor. Under samma period ska rörelsemarginalen nå 8 procent, vilket är över nivåer som Bulten historiskt har mäktat med. Det stora strukturella skiftet mot eldrift gynnar Bulten, som uppskattar att värdet av fästelement i en elbil är upp till 40 procent högre jämfört med en vanlig bil.

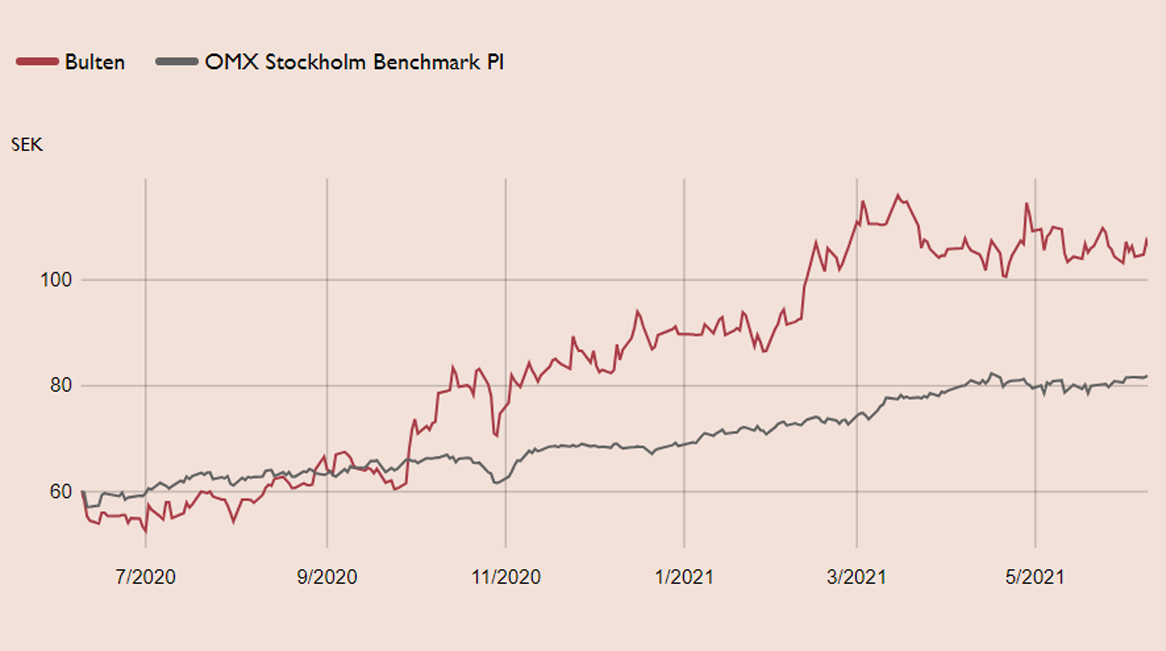

Bulten har skruvat upp förutsättningarna för en fin tillväxtresa den närmaste tiden, med markant förbättrad lönsamhet och därmed hög vinsttillväxt. Det bör premieras i större utsträckning. Vi rekommenderar Köp med riktkursen 125 SEK, motsvarande P/E-tal 11x och EV/EBIT 9,5x vår prognos för 2022. Det är något över historiska snittet för EV/EBIT på 8,8x, men kan motiveras med den högre vinsttillväxten de närmaste åren. Bultens jämförbara bolag inom fordonssektorn värderas till motsvarande 9,6x och internationella fästelementsbolag till 14,7x. Aktien får dessutom stöd av en attraktiv direktavkastning.

Bulten – Bultar på vinnardörren (Köp med riktkurs 125 SEK)

- Snabbväxande underleverantör inom fordonsindustrin

- Flera starka rapporter och rekordstor orderingång

- Kraftigt förbättrad lönsamhet och mer förbättringspotential finns

- Viss kortsiktig risk för negativ påverkan från halvledarbristen och stålprisuppgången, då bolagets prisjustering släpar

- Balansräkning möjliggör M&A redan i år

- Hög vinsttillväxt motiverar högre värderingsmultiplar

- Köp med riktkursen 125 SEK, motsvarande EV/EBIT 9,5x vår prognos för 2022

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 29 april kl. 06:06.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.