BHG, förkortningen av Bygghemma Group First, är en snabbväxande e-handlare inom byggvaror för hemmafixare och heminredning. Bolaget var en tydlig coronavinnare under 2020, i kölvattnet av de förändrade kundbeteenden som följde av pandemin. Ett minskat resande, distansarbete och fokus på hemmamiljön kombinerat med att handla online resulterade i ett rekordår för BHG.

Den organiska tillväxten uppgick till 34 procent för 2020, varav 36 procent i fjärde kvartalet. Den höga tillväxten i fjärde kvartalet har hållit i sig med samma mönster som för andra och tredje kvartalet. Av omsättningen på knappt 9 miljarder SEK står byggvaror för cirka 63 procent och heminredning för 37 procent. Under 2020 förbättrade DYI-segmentet (byggvaror) lönsamheten markant, där den justerade rörelsemarginalen nådde drygt 8 procent och hamnade därmed på samma nivå som för heminredningssegmentet. BHG:s rörelsemarginal kring 8 procent är hög och tillhör toppskiktet bland jämförbara e-handelsbolag.

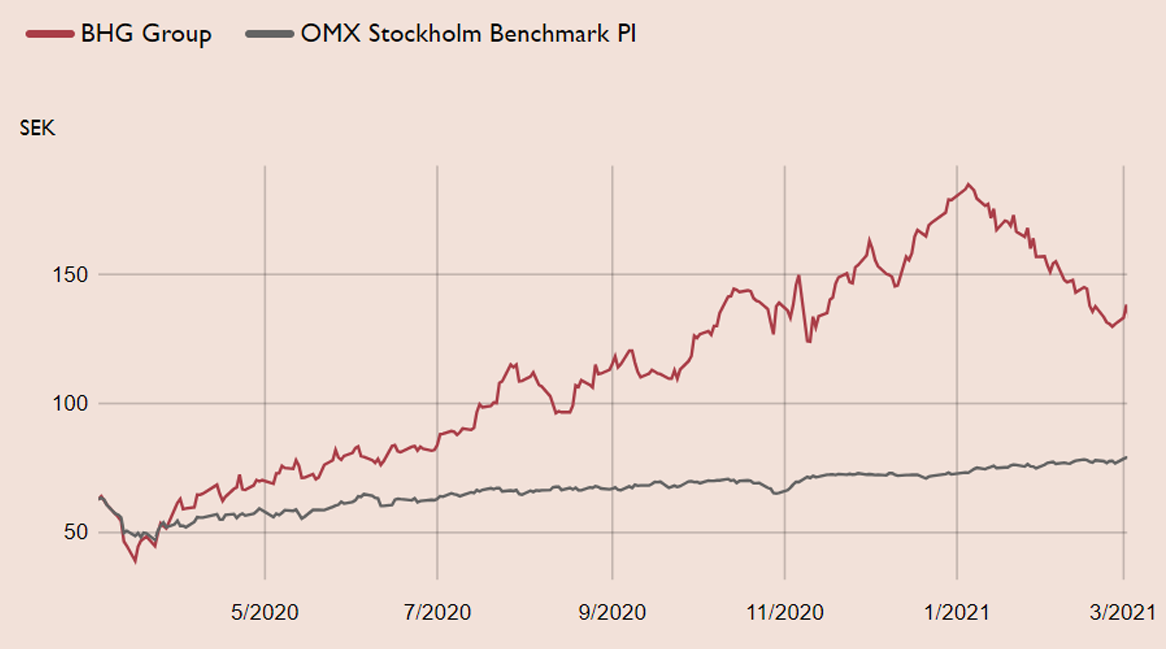

Efter rekordåret 2020 har aktiemarknaden på relativt kort tid värderat ned aktien med drygt 30 procent, på farhågor om lägre tillväxt när ekonomierna normaliseras. Även stigande räntor hämmar värderingen av tillväxtbolag. Vi förväntar oss en inbromsning i tillväxttakten senare under 2021, men den långsiktiga och för bolaget gynnsamma strukturella trenden med ökad penetration för e-handel i Norden består. BHG hade dessutom en hög tillväxt redan före pandemin, inte minst inom heminredningssegmentet som är inne på sitt nionde kvartal i rad med stark tillväxt. Med nuvarande tredje våg av pandemin så bedömer vi att 2020 års beteendemönster består under första halvåret i år.

I samband med bokslutet höjde BHG sina finansiella mål. På medellång sikt (3-5 år enligt bolaget) är målet att nå en nettoomsättning på 20 miljarder SEK (tidigare 10 miljarder) genom en tillväxt på 20-25 procent per år, varav 15 procent ska utgöras av organisk tillväxt. Det är offensivt. Den justerade rörelsemarginalen ska vara minst 7 procent, det vill säga där bolaget befinner sig idag.

För att nå de finansiella målen krävs, förutom en hög organisk tillväxt, en aktiv förvärvsstrategi. Bolagets starka kassagenerering samt en riktad emission på 1,6 miljarder SEK i början av februari har skapat goda förutsättningar för en ökad förvärvsaktivitet 2021. I december 2020 förvärvades Nordic Nest, BHG:s största förvärv hittills. Nordic Nest har försäljning i 70 länder och omsätter cirka 1 miljard SEK.

Den senaste tidens rotation där investerarna säljer tillväxtbolag till förmån för värdebolag har drabbat BHG, som tappat 30 procent på kort tid. Vår bedömning är dock att 2021 kommer bli ett år där det kommer finnas goda förutsättningar för båda kategorierna. BHG är en av våra tillväxtfavoriter som nu även handlas med en stor rabatt relativt jämförbara konkurrenter, inte minst europeiska e-handlare. På nuvarande aktiekurs kring 127 SEK värderas BHG till EV/S 1,4x och EV/EBIT 20x på våra prognoser för 2021, vilket är attraktivt. Vi rekommenderar Köp med riktkursen 185 SEK, motsvarande EV/EBIT 24x, det vill säga i nivå med Boozt.

BHG – Goda tillväxtförutsättningar även efter pandemin (Köp med riktkurs 185 SEK)

- Snabbväxande e-handlare inom byggvaror för hemmafixare och heminredning

- Stor coronavinnare under 2020 och mycket talar för att tillväxten fortsätter, om än i lägre takt under senare delen av 2021

- Långsiktig strukturell trend består med ökad penetration av e-handel

- Höjda finansiella mål: dagens cirka 9 miljarder SEK i omsättning ska nå 20 miljarder SEK inom 3-5 år

- Aktiv förvärvsstrategi finansierad av robusta kassaflöden och en nyligen genomförd riktad emission skapar goda förutsättningar

- Aktien har tappat drygt 30 procent på kort tid då investerare har ratat tillväxtbolag till förmån för värdebolag, vilket har skapat ett attraktivt ingångsläge i aktien

- Värderas med stor och omotiverad rabatt relativt sektorn

- Vi rekommenderar Köp med riktkursen 185 SEK, motsvarande en uppsida i aktien på 45 procent

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 1 februari kl.07:20

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.