Teknikkonsulten Afry, tidigare ÅF Pöyry, är resultatet av storaffären mellan svenska ÅF och finländska Pöyry som blev klar för två år sen. I takt med realiserade synergier satte aktien rejäl fart andra halvåret 2019, men bromsade sen in på en svagare fordonssektor hösten 2019 och den överraskande coronakrisen 2020.

2020 blev ett dämpat år för Afry, framförallt i andra kvartalet och den negativa organiska tillväxten för helåret blev -6 procent. Bolaget initierade dock tidigt besparingsåtgärder och lyckades under 2020 bibehålla EBITA-marginalen jämfört med 2019. Afry har under 2020 fokuserat på kassaflödet, reducerat nettoskulden och har åter skapat utrymme för förvärvsbaserad tillväxt. I år har Afry genomfört tre mindre förvärv i Sverige och Norge.

Marknadssentimentet förbättras nu gradvis inom allt fler branscher. Stora finanspolitiska åtgärder runt om i världen ger stöd åt lönsamhetsförbättring inom Afrys två största divisioner Infrastructure samt Industrial & Digital Solutions. I takt med samhällets stora fokus på hållbara lösningar ser tillväxtmöjligheterna ljusa ut på både kort och medellång sikt, inte minst inom division Infrastructure.

De tre övriga divisionerna löper på väl. Process Industries har en stark utveckling med god tillväxt och lönsamhet. Division Energy tappade omsättning under 2020 men förbättrade lönsamheten och uppvisade en resultattillväxt. Sentimentet förbättras gradvis inom de flesta områden.

Afry har flera löpande besparingsinitiativ som ska lyfta lönsamheten till normaliserade rörelsemarginaler över 10 procent 2022 och över 11 procent 2024. Dessutom har den nya affärssystemplattformen Maconomy potentialen att öka effektiviteten och utnyttjandet ytterligare för Afry. Vinsttillväxten för 2021 och 2022 förväntar vi oss därför landa på höga 20 respektive 21 procent.

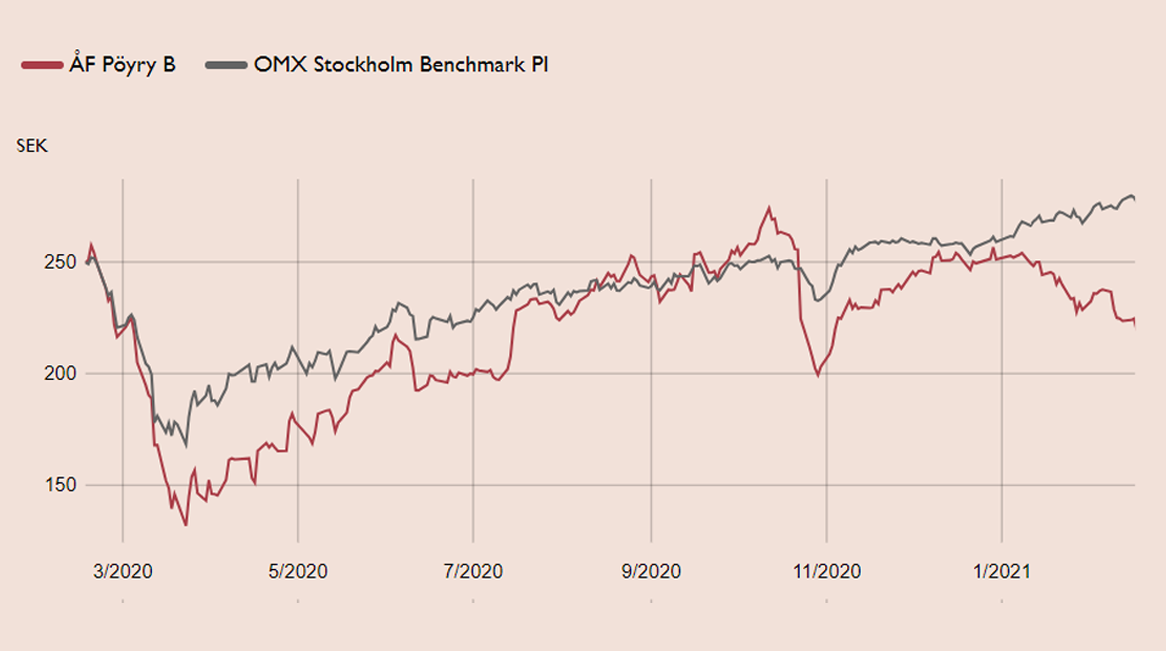

Vi rekommenderar Köp med riktkursen 275 SEK. På vår prognos för 2021 motsvarar det EV/EBITA 19x , motsvarande en motiverad premievärdering på 10-15 procent relativt den nordiska konsultsektorn men en rabatt på 20 procent relativt Sweco. Givet de kortsiktiga och långsiktiga besparingsinitiativ som bolaget har kommunicerat, förväntar vi oss att Afry har den högsta EBITA-tillväxten i sektorn, med i genomsnitt 17 procent per år under 2021-22. Det motiverar premiumvärderingen relativt sektorn.

På lite längre sikt, 18-24 månader, ser vi kurspotential till 400 SEK om EBITA-marginalen etablerar sig över 10 procent och att hävstången i balansräkningen används framgångsrikt.

Afry – Kostnadsbesparingar bäddar för attraktiv vinsttillväxt (Köp med riktkurs 275 SEK)

- Afry är en ev Europas största teknikkonsulter

- Gynnas av en fortsatt återhämtning i konjunkturen och ett allt större fokus på energiomställning och hållbarhet

- Löpande besparingsinitiativ lyfter lönsamheten till normaliserade rörelsemarginaler över 10 procent 2022 och över 11 procent 2024

- En bantad nettoskuld möjliggör fullt fokus på förvärvsbaserad tillväxt

- Afry har den högsta EBITA-tillväxten i sektorn, med i genomsnitt 17 procent per år under 2021-22

- Vi rekommenderar Köp med riktkursen 275 SEK, motsvararande EV/EBITA 19x på vår prognos för 2021

- Riktkursen motsvara en motiverad premiumvärdering på 10-15 procent relativt den nordiska konsultsektorn men en rabatt på 20 procent relativt Sweco

- Vi ser kurspotential till 400 SEK på lite längre sikt (18-24 månader) om EBITA-marginalen etablerar sig över 10 procent och att hävstången i balansräkningen används framgångsrikt

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 8 februari kl.06:45.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.